- Какие виды и типы акций существуют

- Базовые понятия

- Типы ценных бумаг

- Разновидности привилегированных акций

- Какие ценные бумаги покупать?

- Права и обязанности акционера

- Заключение

- Обыкновенные и привилегированные акции: все, что нужно знать новичку

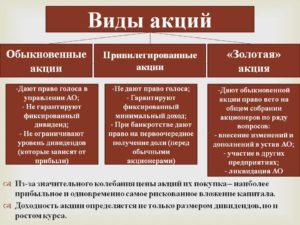

- Виды акций

- Как определяется цена обыкновенных акций

- Виды акций

- Обыкновенные акции

- Преимущества обыкновенных акций

- Недостатки обыкновенных акций

- Привилегированные акции

- Преимущества привилегированных акций

- Недостатки привилегированных акций

- Типы привилегированных акций

- Параметры акций

Какие виды и типы акций существуют

Сегодня мы поговорим о видах акций и их сравнительных характеристиках: выясним, чем отличаются привилегированные от обыкновенных, что представляют собой «золотые» и какие права имеют владельцы таких активов.

Ценные бумаги – это двигатель развития и отдельных компаний, и рынка в целом. С их помощью фирмы привлекают инвестиции, а инвесторы зарабатывают на перспективных технологиях и продуктах.

При этом, не все акции одинаковы – обычные акции приносят доход тогда, когда это выгодно эмитенту (компании, выпускающей бумаги), а привилегированные гарантируют держателю ежегодный приток средств.

О том, в какие активы выгоднее вкладываться в разных ситуациях, и о том, чем они отличаются друг от друга – сегодняшняя статья «Вкладов и Инвестиций».

Изображение с сайта 1zoom.ru

Базовые понятия

Сперва определим, что такое акция. Это ценная бумага, которую выпускают коммерческие организации, и которая дает своему владельцу право на получение части прибыли компании, участие в управлении фирмой и долю в ее имуществе в случае ликвидации. Владелец такого актива получает определенный доход – дивиденды, которые выплачиваются руководством компании по итогам финансового года.

Сама организация получает прямую выгоду от выпуска ценных бумаг – с их помощью она привлекает инвестиции на развитие предприятия. Вы меняете свои деньги на право участвовать в жизни компании и получать часть дохода от ее деятельности.

При этом привлечение инвестиций происходит единовременно, в момент размещения акций на бирже.

Дальнейшие спекуляции и перепродажи активов никак не влияют на финансовое положение компании – текущая стоимость акций формируется рынком и зависит от перспективности, надежности организации и доходности ее ценных бумаг.

Права, которые мы перечислили выше доступны не всем инвесторам. Обладатели обычных или обыкновенных акций получают дивиденды в том случае, если финансовые показатели компании за год удовлетворили совет директоров и они готовы их выплатить. Если дела у фирмы идут не так хорошо, владельцы ее активов, скорее всего, останутся без причитающихся выплат.

Типы ценных бумаг

Акции делятся на обычные (обыкновенные) и привилегированные – это разделение обусловлено тем, что стоимость и порядок выплаты дивидендов по разным типам активов различаются.

В первом случае, как мы уже говорили выше, деньги выплачиваются когда компания показывает хорошие результаты по итогам года, и у нее остаются свободные средства после исполнения обязательств перед владельцами привилегированных активов.

Обыкновенные активы не дают права голоса на собрании акционеров по текущим вопросам. Они голосуют только в тех случаях, когда требуется участие каждого держателя ценных бумаг. К таким вопросам, например, относится ликвидация фирмы.

В остальных случаях владелец активов имеет право присутствовать на ежегодном Общем собрании акционеров, но повлиять на его решения не может. Также разрешается знакомиться с документами, в которых отражены результаты деятельности компании.

Владельцы обыкновенных акций берут на себя максимальный риск, и в этом их главное отличие от привилегированных ценных бумаг. Держатели обычных активов как бы дают бессрочный кредит на развитие компании, при этом их потенциальная выручка полностью зависит от ее деятельности, а значит – от решения менеджмента и совета директоров фирмы.

Если дела у компании идут хорошо, то дивиденды выплачиваются, а стоимость ценных бумаг растет. Поэтому инвестор в любом случае оказывается в плюсе – даже если интерес к активам пропал, его можно с прибылью продать на бирже.

Но если финансовая ситуация не такая радужная, держатель обыкновенных ценных бумаг оказывается в зоне риска – их цена на рынке снижается, дивиденды не выплачиваются и вкладчик уходит «в минус».

Информация

Существуют именные обыкновенные акции – на этих ценных бумагах указано имя держателя. Дополнительных прав они не дают, и торгуются на рынке точно так же, как и обычные. Единственное отличие – при передаче актива меняется указанное имя владельца и бумагу приходится перерегистрировать в реестре АО.

https://www.youtube.com/watch?v=4Jx-FESpCCs

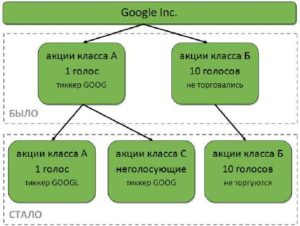

Но все не так печально. Обыкновенные акции бывают голосующими – это активы, не имеющие привилегированного статуса, но дающие право голоса инвестору. В этом случае покупатель получает возможность участвовать в жизни компании: высказывать свою точку зрения на собраниях акционеров и принимать решения относительно деятельности фирмы.

Стоит отметить, что не все привилегированные ценные бумаги гарантируют право голоса, поэтому если вы хотите влиять на вектор развития предприятия, на этот аспект нужно обязательно обратить внимание при покупке ценных бумаг.

Изображение с сайта tradergroup.ru

Разновидности привилегированных акций

Здесь все сложнее – такие ценные бумаги отличаются и от обычных, и друг от друга. Различные типы активов гарантируют своим владельцам разные преимущества и права: расширенное участие в собраниях акционеров, обмен активов, аккумуляция невыплаченных дивидендов, дополнительный доход и другие. Подробно разберем каждый тип:

Золотые акции – это активы, эксклюзивно принадлежащие правительству страны или муниципалитету. Используются для государственного контроля за предприятиями. Пример – любая госкорпорация («Газпром», «Сбербанк»).

Обладатели таких ценных бумаг (то есть правительства стран) имеют решающий голос по ключевым для развития предприятий вопросам: реорганизации, изменении размеров уставного капитала, заключении сделок.

При этом компания контролируется не напрямую членами государственного аппарата – назначается специальная комиссия. В ее компетенцию и входит управление фирмой.

Акции участия – дают держателю право получать дополнительный доход, помимо выплат основных дивидендов. Это достигается двойным распределением. Как и в случае с другими привилегированными активами, их владельцы получают установленный ежегодный доход.

В дополнение к этому такие бумаги участвуют в распределении свободный прибыли наравне с обыкновенными.

То есть, если совет директоров АО решил выплатить дивиденды держателям обычных ценных бумаг компании, владельцы акций участия получат и эти выплаты, и причитающиеся ежегодные.

Кумулятивные привилегированные акции – это активы, которые дают право аккумулировать невыплаченные дивиденды. Допустим, в прошедшем году дела у компании шли не так хорошо, как обычно. Совет директоров решает не выплачивать держателям ценных бумаг причитающиеся дивиденды.

Владельцы кумулятивных акций в этом случае все равно выигрывают – они получат средства в полном объеме в следующий раз, когда финансовая ситуация в компании улучшится.

Причем выплаты владельцам таких активов в приоритете – сначала фирма расплачивается с ними, а потом со всеми остальными.

Конвертируемые. Эти активы можно свободно превращать в обыкновенные или привилегированные, но другого типа. Исключение – нельзя сделать из такой бумаги облигацию. Пример: компания несколько лет подряд показывает хорошие финансовые результаты, и ожидается, что тренд на рост сохранится и в будущем.

В такой ситуации удобно владеть акциями участия, поэтому вы меняете конвертируемые акции именно на этот тип. Это позволит вам участвовать в распределении свободной прибыли между держателями обычных активов, и получать гарантированный привилегированным статусом фиксированный доход.

В обратной ситуации можно обменять активы на кумулятивные.

Акции под выкуп. Здесь принцип действия похож на облигации – АО может выкупить их у владельца и таким образом вернуть ему затраты. Другое дело, что стоимость ценных бумаг может измениться в меньшую стоимость, а дивиденды ни разу не выплачиваться. Поэтому к покупке таких активов стоит подходить максимально взвешенно.

Изображение с сайта hyser.com.ua

Какие ценные бумаги покупать?

Если ваша цель – быстро «отыграть» тренды на рост стоимости активов конкретной компании, обратите внимание на обыкновенные акции.

Их просто купить, просто продать и стоят они дешевле, чем бумаги с привилегиями.

Они давно стали источником заработка и главным инструментом биржевых игроков, и если вы достаточно разбираетесь в механизме работы рынка ценных бумаг, прибыль можно извлечь достаточно быстро.

Если вам нужен стабильный доход и выгодное вложение средств, то разумным выбором станут привилегированные акции перспективных организаций.

Это может быть IT-компания, фирма, занимающаяся альтернативной энергетикой и любой другой бизнес, обещающий в ближайшие годы показать хороший рост. Выбор конкретного типа активов зависит от рыночной ситуации, рисков и других факторов.

Но самый удобный вариант – конвертируемые акции. Выше мы немного коснулись вопроса о том, как их использовать.

Права и обязанности акционера

По закону каждый держатель ценных бумаг может:

- Получать дивиденды – часть прибыли АО.

- Избирать членов правления в компании и участвовать в принятии решений на собраниях (при наличии голосующих акций).

- Претендовать на долю в имуществе компании в случае ее ликвидации.

- Покупать новые ценные бумаги компании в приоритетном порядке. То есть, если у вас уже есть активы конкретной фирмы, то при новых эмиссиях у вас будет возможность докупить нужное количество ценных бумаг в первую очередь.

- Продавать, покупать, дарить, завещать, закладывать, обменивать акции.

- Пользоваться другими правами, указанными в уставе АО.

- Не отвечать по долгам и обязательствам компании. Если фирма обанкротилась, инвестор не теряет ничего, кроме суммы, которую он заплатил за покупку ее активов.

При этом акционер не может:

- Требовать обратного выкупа активов компании, если этого не разрешает закон – инвестиции это добровольное решение и отвечать по рискам нужно самостоятельно.

- Оспаривать размер дивидендов, установленный руководством компании. Инвесторы не могут по желанию повышать сумму выплат, так как здесь налицо конфликт интересов – каждый владелец актива хочет получить как можно больше денег, а менеджменту нужно поддерживать компанию на плаву и улучшать ее финансовые результаты.

Изображение с сайта vsluh.ru

Заключение

Мы кратко рассказали о том, что представляют собой золотые, кумулятивные и другие виды привилегированных акций, какие отличия от обыкновенных они имеют и какие права они дают. Главное при приобретении ценных бумаг – определиться, зачем они вам нужны.

Если вы хотите активно играть на бирже, следить за рынком и получать доход от покупки-продажи активов компаний, есть смысл обратить внимание на обыкновенные акции – с ними меньше проблем, они дешевле стоят и их проще продать таким же игрокам на рынке. Если ваша цель – долговременное вложение денег, хорошим выбором станут привилегированные ценные бумаги.

Они гарантируют фиксированный доход, а отдельные их виды позволяют участвовать в распределении свободных прибылей компании. Главный их недостаток – более высокая стоимость.

И, наконец, если вы хотите участвовать в жизни фирмы, принимать решения на собраниях и избирать менеджмент предприятия, нужно обязательно покупать бумаги, дающие право голоса. проблема в том, что, как правило, чтобы получить возможность выражать свое мнение, нужно приобрести достаточно объемный и дорогостоящий пакет активов.

Важно

В любом случае к приобретению ценных бумаг нужно подходить, тщательно оценив риски. Ситуация на рынке меняется стремительно, и на эти изменения нужно реагировать: обращать внимание на перспективные организации и избавляться от активов тех компаний, которые не успевают перестраивать деятельность вместе с изменением экономических трендов.

data-block2= data-block3= data-block4=>

Источник: https://lady-investicii.ru/articles/kuda-vlozhit-dengi/kakie-vidy-i-tipy-akczij-sushhestvuyut.html

Обыкновенные и привилегированные акции: все, что нужно знать новичку

Акционерная компания выпускает акции, когда планирует привлечь средства для развития бизнеса. Для компании выпуск акции несет как выгоду, так и издержки.

С одной стороны, при выпуске акций владельцы компании делятся частью прав на свой бизнес. Акционеры компании приобретают право голоса при решении основных вопросов. Крупный пакет акций могут приобрести конкуренты, чтобы влиять на ключевые решения совета директоров.

С другой стороны, компания при продаже акций получает деньги, которые не нужно возвращать. Обыкновенные акции не выкупаются обратно. Они действуют до тех пор, пока существует общество, их выпустившее. Кроме того, при помощи выпуска акции совладельцы бизнеса могут «обналичить» свою долю в компании.

Компании торгуют акциями на рынках ценных бумаг. Публичная продажа акций, доступная для широкого круга покупателей, происходит на фондовых биржах. Биржа предоставляет место для торговли, сами же торговые операции имеют право осуществлять лишь посредники, брокеры. Если частный покупатель планирует покупку акций, он должен выбрать брокера и заключить с ним договор.

Первичное публичное размещение акций на бирже называется IPO (Initial Public Offering). Подготовка к IPO занимает длительное время, так как необходимо оценить стоимость компании и, исходя из этого, назначить номинальную цену акции.

В ходе подготовки к IPO также привлекается внимание широкого круга инвесторов, чтобы получить достаточное число предварительных заявок на первый выпуск акций.

Если спрос со стороны участников рынка невысок или стоимость оценки бизнеса не устраивает его владельцев, компания может отказаться от выхода на рынок.

После проведения IPO акции компании доступны частному инвестору. Чем же они могут быть ему интересны?

Виды акций

Основной механизм получения прибыли от инвестиции в акции зависит от их типа. Акции бывают привилегированные и обыкновенные.

Привилегированные акции гарантируют владельцам стабильную выплату дивидендов. В большинстве случаев размер выплат по дивидендам выше, чем у обыкновенных акций.

Дивиденды — часть годовой прибыли компании, которая распределяется между акционерами. Даже высокая прибыль не гарантирует выплат владельцам обыкновенных акций, так как совет директоров компании может принять решение не выплачивать дивиденды. Привилегированные акционеры получают выплаты не ниже определенной суммы в любом случае.

Если компания стала банкротом, владельцы привилегированных акций получают компенсацию раньше остальных акционеров.

Основное ограничения для этого типа акций — отсутствие права голоса. Это делает привилегированные акции гибридом акций и облигаций. С одной стороны — гарантированный процент прибыли, с другой — отсутствие прав на бизнес. К тому же при выпуске пакета привилегированных акций компания может обозначить срок обратного выпуска этих ценных бумаг.

Обыкновенные акции предоставляют право управления компанией, личное или через передачу права голоса по доверенности. Частные инвесторы редко пользуются этим правом, так как владеют незначительными долями акций компании.

При инвестициях в обыкновенные акции прибыль зависит, в первую очередь, от изменения в стоимости ценных бумаг и лишь затем от объема выплачиваемых дивидендов.

Обыкновенных акций значительно больше, чем привилегированных. По российскому законодательству, например, доля обыкновенных акций в общем выпуске должна быть не менее 75%.

В связи с этим на бирже торгуются в основном обыкновенные акции.

Как определяется цена обыкновенных акций

При размещении акций на бирже назначается номинальная стоимость акции. Она определяется, исходя из оценки бизнеса. В дальнейшем эта цена может значительно измениться под влиянием рыночных механизмов.

Рыночная стоимость акции определяется под воздействием многих факторов:

- прибыли компании за год;

- величины выплачиваемых дивидендов;

- ликвидности акции;

- сочетания спроса и предложения на акции этой компании;

- тенденций развития рыночной отрасли, в которой работает акционерная компания;

- экономической и политической ситуации;

- и пр.

Все акции обладают разной степенью инвестиционной привлекательности. Выделяют шесть основных инвестиционных типов обыкновенных акций:

- «Голубые фишки» — акции ведущих компаний в своих отраслях. Акционерные компании стабильно получают высокие прибыли и выплачивают дивиденды акционерам. Компании отличает финансовая стабильность вне зависимости от рыночной конъюнктуры. «Голубые фишки» можно найти в индексе Доу Джонсона.

- Акции роста — акции компаний, по которым ожидаются высокие темпы прибыли. Получаемая прибыль вкладывается в дальнейшее развитие компании, дивиденды не выплачиваются. Инвестиционная привлекательность акции определяется в первую очередь быстрым ростом их стоимости. Пример акций роста — крупные высокотехнологичные компании.

- Доходные акции — акции с постоянной доходностью на уровне банковского процента. Акционерные компании этой категории обладают стабильным финансовым положением, но при этом практически не растут, так как отправляют большую часть прибыли на выплату дивидендов. Примером доходных акций могут служить акции предприятий сферы коммунального хозяйства.

- Циклические акции — акции компаний, которые изменяются в соответствии с экономическими циклами. В благоприятные периоды прибыль и стоимость акций растут, в состоянии рецессии — падают. Если есть тенденции к росту экономики, акции циклических компаний становятся хорошим объектом для инвестиций. В эту группу входят, например, компании по производству промышленного оборудования.

- Спекулятивные (рискованные) акции имеют наибольший потенциал к росту, но при этом существует высокий риск возникновения у акционерной компании экономических проблем. Цена этих акций очень изменчива. К ним можно отнести маленькие компании в перспективных сферах экономики (новые варианты энергии, технологии). Дивиденды по спекулятивным акциям практически не выплачиваются. С такими акциями работают в основном опытные инвесторы, так как очень высок риск крупных убытков.

- Защитные (оборонительные) акции — акции, стоимость которых не уменьшается в периоды экономического спада. Это акции компаний, которые показывают стабильную прибыль даже при снижении деловой активности. К таким компаниям относятся производители фармацевтики и продовольствия. Инвесторы выводят деньги в такие акции при первых намеках на спад в экономике и держат их там до улучшения ситуации.

Акции компании могут относиться сразу к нескольким категориям. Например, бумаги крупной фармацевтической компании являются и «голубыми фишками» и защитными акциям, а при выводе на рынок инновационного лекарственного средства становятся акциями роста.

Учитывая приведенные выше типы обыкновенных акций, можно составить инвестиционный портфель с оптимальным сочетанием доходности и риска.

Начинающему инвестору при формировании стратегии инвестирования стоит обращать внимание на рекомендации специалистов. Они анализируют тенденции развития отраслей экономики, видят «темных лошадок», которые могут дать быстрый рост дохода, или, напротив, тяжеловесов, которые не просядут под влиянием кризиса.

Посмотрите, например, еженедельные видеообзоры специалистов на Tradernet.ru — все основные события и тенденции рынка за пять минут.

Источник: https://money.tradernet.ru/obyknovennye-i-privilegirovannye-aktsii/

Виды акций

/ Фондовый рынок / Статьи / Виды акций

Акции делятся на обыкновенные и привилегированные. Совокупность этих двух видов акций называется акционерным капиталом. Владельцы таких акций являются акционерами предприятия (компании) и владеют долями предприятия пропорционально принадлежащих им акций.

Обыкновенные акции

Обыкновенная акция – это ценная бумага, закрепляющая право владения на определённую долю собственности предприятия.

Преимущества обыкновенных акций

- дают право управления предприятием: ание на общих собраниях акционеров, участие в надзорных и управляющих органах

- дают право на получение дивидендов

- дают право на получение информации по хозяйственной деятельности предприятия

- дают право на получение части имущества предприятия в случае его банкротства или прекращения деятельности

Недостатки обыкновенных акций

- в случае убыточной деятельности предприятия дивиденды не выплачиваются

- отказ в выплате дивидендов решением большинства акционеров

- в результате банкротства предприятия и распродажи его имущества дают в последнюю очередь право на оставшееся имущество

Акции объединяют мелкие разрозненные сбережения инвесторов в целях решения крупных хозяйственных задач

Привилегированные акции

Привилегированная акция – это ценная бумага, закрепляющая право владения на определённую долю собственности предприятия.

Привилегированные акции выпускаются в объёме не превышающим 25% акционерного капитала.

Преимущества привилегированных акций

- дают преимущественное право при распределении прибыли в виде дивидендов

- дают преимущественное право перед обыкновенными акциями в случае банкротства предприятия

- дают право на получение заранее оговорённого дивиденда в случае получения предприятием небольшой прибыли

- дают право голоса при ликвидации, реорганизации предприятия или о внесении изменений и дополнений в устав общества, ограничивающих или изменяющих права акционеров

- дают право голоса, если на годовом собрании акционеров принимается решение о невыплате или неполной выплате установленных по привилегированным акциям дивидендов (за исключением владельцев кумулятивных привилегированных акций)

Недостатки привилегированных акций

- не дают право в управлении предприятием

- незначительный дивиденд по сравнению с обыкновенными акциями в случае получения предприятием большой прибыли

Таким образом, владение привилегированными акциями менее рискованно, но и менее прибыльно.

Типы привилегированных акций

Кумулятивными считаются такие акции, по которым невыплаченный или не полностью выплаченный дивиденд, размер которого определён в уставе, накапливается и выплачивается впоследствии.

Например, если при эмиссии привилегированных акций было установлено, что дивиденд по ним выплачивается в размере 14% к номиналу, а по решению общего собрания акционеров он в текущем году не выплачивается, то в следующем году размер дивиденда по кумулятивной привилегированной акции составит 28%.

Выпуск таких акций может привлечь инвесторов возможностью увеличения своих доходов.

Если владелец привилегированной акции такого типа решит продать её при невыплате дивидендов, то он будет вынужден продавать её по низкой курсовой стоимости.

Купивший такую акцию имеет возможность получить дивиденды за весь период, в течение которого они не выплачивались. Кроме того, владелец кумулятивной привилегированной акции в порядке, установленном законом, получает право голоса.

По некумулятивным акциям задолженность по дивидендам не накапливается. Если эмитент способен полностью или частично выплатить дивиденд, он выплачивает. При отсутствии прибыли дивиденды не выплачиваются!

Погашаемые акции имеют фиксированную дату выкупа, что делает их похожими на долговые инструменты. Погашение может производиться по номиналу или с премией.

Участвующие акции встречаются редко. Они фактически предусматривают возможность получения дивидендов, превышающих фиксированную ставку. Если уровень прибыли превышает тот, который оговорен для данной акции, то акционер получает более высокий дивиденд.

Конвертируемые представляют собой гибридный инструмент, ибо их можно обменять на обыкновенные акции в определённое время и на определённых условиях. Конвертируемые акции приносят прибыль, когда прибыльны обыкновенные акции.

Конвертируемые акции предполагают их обмен:

- в другие ценные бумаги

- на акции с большей номинальной стоимостью

- на акции с меньшей номинальной стоимостью

- на акции с большим объёмом прав

- на акции с меньшим объёмом прав

Большинство привилегированных акций являются неучаствующими, кумулятивными и непогашаемыми. Они обладают свойствами и облигаций – долговых инструментов, и акций – инструментов фондового рынка.

Привилегированные акции похожи на облигации тем, что:

- по ним выплачивается фиксированный годовой дивиденд в виде процента от номинальной стоимости акции, который не зависит от полученной организацией прибыли

- держатели этих акций получают дивиденды до выплат по обыкновенным акциям и их доход гарантирован в большей степени

Параметры акций

Акции характеризуются следующими параметрами:

- текущей рыночной ценой

- дивидендами

- процентной ставкой поп дивидендам

- количеством выплат дивидендов в году

- действительной стоимостью

- текущей доходностью

- волатильностью рыночной цены акции

Источник: https://finmarkets.info/files/stockLessons/2.2-vidy-akcij.html