Как работает охрана в банке? – Статьи

Для любого финансового учреждения служба безопасности является лояльным охранником, благодаря которому можно решить любой вопрос, касающийся недобросовестных потенциальных заемщиков, предотвратить мошенничество и привести всю деятельность банка в нормальное состояние, обращая внимание не только на защиту добросовестных клиентов – вкладчиков и заемщиков, но и непосредственно на банк и его сотрудников.

Какие принципы применяются к работе по обеспечению безопасности в банках?

Работа данной службы в первую очередь направлена на предотвращение возможного мошенничества при получении платежей, депозитов, займов, а также на защиту конфиденциальной информации, защиту и контроль всего, что происходит внутри банка. В данном материале будет освещаться работа Службы безопасности Банка и непосредственное участие Службы безопасности Банка в кредитном процессе.

Клиент, который обращается в Банк за кредитом в необходимом размере, обычно связывается только с кредитным специалистом, с которым он общается и с помощью которого заключает договор. Но невидимый опекун в лице охранной службы всегда рядом, несмотря на то, что заемщик – фактический или потенциальный – только в некоторых случаях контактирует с представителями этой службы.

Физические лица, как потенциальные заемщики банка, обычно представляют справку о доходах за последние шесть месяцев, чтобы получить необходимую сумму разрешения на выдачу кредита.

С кодом основного регистрационного номера и индивидуальным номером налогоплательщика (ИНН) служба безопасности получает всю информацию о предприятии, выдавшем свидетельство.

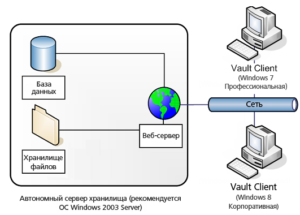

Это можно сделать, используя базу данных, созданную для этой и других целей.

База данных содержит важную информацию о компании налогоплательщика, а также другую контактную информацию и номера телефонов. Официальная информация также доступна в базе данных.

Служба безопасности выясняет, является ли предприятие проблемой – банкротство, суды, арест имущества предприятия – и только после этого дает зеленый свет потенциальному заемщику, работающему на предприятие.

Если работодатель является проблемой и по каким-либо причинам указан в “стоп-листе”, заемщику будет трудно получить разрешение на получение кредита.

И очень плохо, если сертификат, выданный заемщиком, был получен незаконным путем, например, по договоренности с сотрудником бухгалтерии компании.

Если об этом факте станет известно сотрудникам службы безопасности, заемщик не сможет получить кредит, и его заявка будет просто отклонена. Кроме того, увеличивается риск попадания заемщика в черный список.

Проверяют ли сотрудники службы безопасности банка на основании информации потенциального заемщика информацию, содержащуюся в базе данных пенсионных и социальных взносов, и соответствует ли эта информация фактической ситуации?

Если уровень заработной платы за последние полгода не будет завышен, служба безопасности банка поможет кредитным специалистам принять правильное решение по каждому заемщику. Если у заемщика в настоящее время нет официального органа, кредит все равно может быть предоставлен, но только после того, как служба безопасности тщательно изучит репутацию заемщика.

Банк не скрывает информацию о злонамеренных намерениях клиента – происходит обмен списками между представителями службы безопасности банка и коллегами, в том числе подозреваемыми в мошенничестве злонамеренными неплательщиками.

Такое сотрудничество и совместная работа зачастую носит неофициальный характер, но факт является очень ценным как для заемщиков, так и для банков, благодаря совместным усилиям можно предотвратить множество афер, что является выражением озабоченности интересами Банка и его клиентов.

Информация о состоянии кредитных историй, арестованных счетов, неоплаченных карточных счетов работодателей становится известной благодаря тесному и взаимовыгодному сотрудничеству.

https://www.youtube.com/watch?v=CwOpOpblvQtCg

Для получения дополнительной информации о кредитоспособности потенциального заемщика представители службы обеспечения направляют запрос в Бюро кредитных историй, которое является основным хранилищем всей важной информации.

Выписка из Единого государственного реестра сделок с недвижимостью становится незаменимым документом, необходимым для совершения сделки с недвижимостью, содержащим все сведения об обременениях, которые имеются у объекта недвижимости.

Для определения степени совпадения сравнивается информация, предоставленная заемщиком.

Кроме того, служба безопасности Банка проверяет репутацию не только потенциального заемщика, но и компании-работодателя. Необходимая информация поступает как из неофициальных источников, так и с помощью СМИ и Интернета.

Если служба безопасности банка утверждает кредит в требуемой сумме в пользу индивидуального заемщика, контакт с заемщиком и информация о нем прекращается. Если заемщик должен погасить долг в срок, у него есть все шансы, что в будущем ему больше не придется иметь дело с охранниками банка.

Рассматривается также информация о компаниях всех форм собственности и индивидуального предпринимательства. Однако этот список дополняется информацией о ключевых подрядчиках, с которыми бизнес или предприниматель тесно сотрудничает.

Во-первых, сотрудники службы безопасности проверяют данные о контрагентах, которым компания планирует передать долг по соглашениям между заемщиком и контрагентом.

Это позволяет взвесить все риски и минимизировать риск погашения кредита, предоставленного заемщику.

Объяснить все просто – если контрагент ненадежен, но сделка с ним заключена, и банк осуществляет перевод средств ненадежному контрагенту, банк может потерять возвращаемые заемщиком средства.

Другая сторона вполне может перестать выполнять свои обязательства и взять полученные деньги, спрятаться, а заемщик не сможет заплатить банку, потому что не получит товар, не заплатив заранее оговоренную сумму.

Ошибка в выборе контрагента может негативно сказаться на уровне платежеспособности кредитной компании, и ни один банк не сможет организовать такой сценарий развития событий – банк не заинтересован в принадлежащем компании имуществе, так как для всех важна своевременность возврата денег в полном объеме.

Переговоры являются эффективным способом для службы безопасности поговорить с неоплачивающими скорбящими, которые планируют платежи, но временно приостановили их по определенным причинам.

Заемщики боятся общественности, многие, благодаря своей изобретательности, находят способ привлечь средства и погасить долги. Если переговоры не увенчаются успехом, сотрудники службы безопасности пытаются выяснить, какое имущество принадлежит заемщику или указано в качестве его поручителя.

В этом помогают как база данных Государственного управления безопасности дорожного движения, так и Единый государственный реестр сделок с недвижимостью

Если выяснится, что действия заемщика являются мошенническими, инспектор безопасности банка возбуждает уголовное дело и банк продолжает получать желаемый результат от недобросовестного заемщика. Заемщика могут подозревать в мошенничестве, и если он представит поддельную справку о доходах, он предоставит ложную информацию, которая может повлиять на решение о предоставлении кредита.

Следует также отметить, что служба безопасности крупного банка работает в тесном сотрудничестве с представителями юридической службы.

Источник: *lt;цвет шрифта ="#ffffff00"*gt;-=http://www.capitaloff.ru/pub/kak-rabotaet-v-banke-sluzhba-bezopasnosti=- Sync:ßÇČâÈâââ

Как работает банковская безопасность

Каждый банк имеет собственную службу безопасности, задачей которой является мониторинг и предотвращение мошенничества в отношении платежных и финансовых документов, информационной безопасности, контроля и безопасности банка. Сегодня я попытаюсь рассказать вам, как служба безопасности банка относится к вопросу кредитования.

При оформлении кредита заемщик связывается с работником банка, работа которого контролируется службой безопасности.Клиент банка не связывается с ними, за исключением случаев, когда служба безопасности направляется на адрес первого лица для проверки ценных бумаг и уточнения некоторых данных.

Если клиент Банка имеет задолженность по кредиту, сотрудники службы безопасности должны позвонить в Дом и изложить причины произошедшего. Затем он обсуждает возможные варианты погашения долга и, в крайних случаях, берет на себя обязательство взыскать долг.

Также сотрудники этой службы с использованием справки о доходах проводят клиента по базе и смотрят, в какой компании он работает. Эта база данных содержит информацию обо всех компаниях, их местонахождении и номерах телефонов. Эту услугу также предлагают некоторые веб-сайты, такие как http://www.spark-interfax.ru

Следующим шагом в области безопасности является посещение ресурсов, где вы можете узнать следующее:

– обанкротилось ли предприятие, указанное заемщиком в качестве места работы;

– если собственность компании была арестована;

– включена ли компания или ее работодатель в “стоп-лист”;

– имеется ли на расчетных счетах компании неоплаченный картотечный указатель;

– когда компания платит налоги;

Затем Служба безопасности связывается с Пенсионным фондом Российской Федерации и Федеральным сберегательным банком для проверки, выплачивает ли заемщик заработную плату и официально ли он там работает. Вы также можете позвонить в компанию.

Кстати, если у заемщика есть судимость (ее также довольно легко проверить, так как охранники банка часто являются бывшими сотрудниками правоохранительных органов и структур), кредит выдаваться не будет.

И последнее, но не менее важное: проверяется кредитоспособность: ее качество и доступность, прежде всего, в конкретном банке. Иными словами, брал ли этот клиент кредиты, и если да, то как он рассчитывал, кто был его поручителем, или он сам был залогодержателем, когда банк арестовал имущество знакомого ему человека?

Существует также неформальное, но полезное тесное взаимодействие между силами безопасности различных кредитных учреждений: они обмениваются опытом и информацией о неплательщиках.

Вся вышеописанная информация также может быть получена таким же образом. Налоговое управление также может быть подключено неофициально.

То, что нельзя сказать о БКИ, куда обратиться, является прямой ответственностью министерства и предписано в его работе.

Участвующие в сделке сотрудники службы безопасности, которые специально для этой цели подают запрос в Единый государственный реестр и получают справку о наличии и отсутствии у лица поручительства по кредиту или обеспечению. Это означает, что все данные, передаваемые заемщиком, также проверяются на точность.

Наконец, сотрудники банка могут проверить репутацию заемщика и компании, в которой работает заемщик, через СМИ, бизнес, Интернет и другие каналы связи, а при согласии службы безопасности – пропускает заемщика и принимает положительное решение о выдаче кредита.

Теперь, что касается контроля со стороны сотрудников службы безопасности юридического лица: все вышеперечисленные действия также осуществляются, плюс контроль со стороны контрагентов организации, а также тех, кто переводит деньги за счет данного банка. Это снижает риски зачисления кредитных ресурсов на счет ненадежной компании. Наконец, если товары или услуги не будут произведены, это снизит конкурентоспособность компании и в дальнейшем повлияет на ее платежеспособность.

Если кредит уже предоставлен, служба безопасности проверяет фактическую доступность и стоимость депозита, если он еще существует.

Наконец, было сказано выше, что если заемщик не возвращает банку заемные средства, служба безопасности связывается с должником и повторяет пропорцию вышеуказанных действий и источники погашения кредита. Если задержка была в начале кредита, то это вопрос осведомленности. Кроме того, все движимое и недвижимое имущество идентифицируется Государственной инспекцией безопасности дорожного движения и Единым государственным реестром сделок с недвижимостью.

В случае выявления фактов мошенничества, напримерсознательно предоставляя поддельные документы заемщику, сотрудники службы безопасности банка имеют право возбудить уголовное дело в полиции. Они тесно сотрудничают с юридическим отделом.

Источник: http://21credit.ru/kak-rabotaet-sluzhba-bezopasnosti-banka/

Принцип функционирования службы безопасности Банка

Служба безопасности каждого банка является верным опекуном, благодаря которому можно решать проблемы с недобросовестными потенциальными заемщиками, предотвращать мошеннические системы и нормализовать работу всей компании, заботясь о безопасности как клиентов – вкладчиков, честных заемщиков, так и непосредственно самого банка и его сотрудников. Каков принцип работы службы безопасности банка?

Деятельность Службы банковской безопасности направлена на предотвращение возможных мошеннических действий с платежными квитанциями, кредитными средствами, депозитами, защиту и защиту конфиденциальной информации, а также контроль за тем, что происходит в стенах банковского учреждения. Статья посвящена службе безопасности Банка и непосредственному участию службы безопасности Банка в кредитном процессе.

В большинстве случаев потенциальный заемщик, обратившийся за необходимой суммой кредита в банковскую организацию, связывается только с одним кредитным специалистом, с которым он общается с помощью того же специалиста, и заключает договор. Невидимым опекуном остается служба безопасности банка, с которой заемщик – будь то фактический или потенциальный – связывается лишь в единичных случаях.

Это визит кредитного специалиста или представителя службы безопасности банка для оценки состояния имущества, переданного в залог банку. Вторая причина контакта между заемщиком и сотрудником службы безопасности – звонок от сотрудника службы безопасности, позволяющий получить информацию о личных данных заемщика, указанную в анкете.

Служба безопасности банка тщательно работает и проверяет достоверность всех реквизитов заемщика при заполнении анкеты.

Также представители спецслужб проверяют предоставленные справки, информацию с рабочего места – это самый важный момент для прекращения использования криминальных махинаций, о которых мы писали в статье “Мошенничество”. Как не стать жертвой.

К сожалению, недобросовестных граждан, желающих воспользоваться чужой проблемой – потерей документов, неосмотрительностью – достаточно, поэтому сотрудники службы безопасности банка принимают превентивные меры и активно поддерживают следственные органы в выявлении недобросовестных людей.

В случае значительной просрочки кредита представители Службы безопасности помогают Банку понять причины возникновения такой проблемы и найти источники погашения задолженности.

Конечно, представители службы безопасности банка также ведут переговоры с заемщиком, который систематически пропускает ежемесячные платежи с целью выявления реальной причины и совместного нахождения выхода из сложившейся ситуации, в области взыскания задолженности и санкций.

Подробнее о том, как банки работают с заемщиками, читайте в статье “Принцип работы с банками с заемщиками”.

Физические лица – потенциальные заемщики банка для получения разрешения на предоставление кредита в правильном размере выдают справки о доходах за последние шесть месяцев в среднем.

Служба безопасности получает информацию о предприятии, выдавшем свидетельство, на основании кода основного государственного регистрационного номера и номера налогоплательщика – физического лица.

Это позволяет вам создать базу данных, которая была создана для этих и других целей.

База данных содержит не только важную информацию о компании налогоплательщика, но и другую контактную информацию и номера телефонов. Вся официальная информация также заносится в базы данных.

Узнав, не является ли предприятие проблемой – процедура банкротства, многочисленные суды, аресты, наложенные на имущество предприятия, служба охраны предоставляет потенциальному заемщику, работающему в этой структуре, “хороший” заемщик для предоставления кредита.

Если компания является проблемной и по той или иной причине включена в один из многочисленных “стоп-листов”, заемщику становится все труднее получить разрешение на получение кредита. Еще хуже то, что заемщик незаконно получил сертификат, например, вступив в сговор с бухгалтерами компании.

Если эта информация становится известна сотрудникам службы безопасности банка, заемщик не может получить разрешение на кредитование. Существует также риск того, что он будет внесен в черный список заемщиками.

Подробнее о прелестях черного списка заемщиков читайте в ранее опубликованном “Черном списке должников банка: черный список неплательщиков”.

На основании информации потенциального заемщика служба безопасности банка проверяет достоверность информации, содержащейся в базе данных по взносам в фонды – пенсионное обеспечение, социальное обеспечение, соответствие этой информации в реальности.

После выяснения того, не была ли завышена заработная плата за последние шесть месяцев, сотрудники службы безопасности банка помогают кредитным инспекторам принять правильное решение за каждого заемщика.

Если заемщик в настоящее время официально не работает, он все равно может получить кредит, способы получения кредита описаны в статье “Как получить кредит, не имея возможности подтвердить трудоустройство”.

В этом случае сотрудники службы безопасности тщательно проверяют репутацию заемщика.

https://www.youtube.com/watch?v=CcbpKQQ3hvA

Сотрудники службы безопасности Банка проверяют и ряд других важных моментов, таких как наличие необеспеченных судимостей у потенциального заемщика или его близких родственников.

Актуальна также статья, на которой основывается судимость. Невозможно получить крупный кредит у заемщика, у которого в прошлом возникали проблемы с законом из-за мошеннических намерений.

В то же время, официальная причина отказа не может быть указана банком – банк имеет на это право.

Большое значение придается кредитоспособности заемщика. Это особенно важно, если кредит предоставляется в особо крупных размерах. Наличие кредитоспособности и ее качество проверяется в первую очередь в банке, в котором потенциальный заемщик подал заявку на получение кредита.

Важно выполнять как собственные обязательства перед кредитной организацией – своевременную оплату платежей, соблюдение графика, отсутствие непогашенных кредитов и выполнение обязательств, принятых на себя в качестве поручителя, – если потенциальный заемщик уже выступал в этой роли. Помните, что любое участие в долговых обязательствах родственников, друзей и знакомых также влияет на вашу собственную кредитную историю. Таким образом, это может быть приятным способом для Вас, а также очень неприятным влиянием на Ваш финансовый прогноз.

Если это первый случай, когда клиент планирует обслуживание в этом банке, банк свяжется с Бюро кредитных историй для получения информации. Подробнее о кредитной истории и ее влиянии на кредитование читайте в разделе “Плохая кредитная история”: Кто виноват и что делать?

Информация о недобросовестных клиентах не скрывается в банке – специалисты службы безопасности банка регулярно обмениваются со своими коллегами списками злоумышленников, подозреваемых в мошенничестве.

Такое сотрудничество и взаимодействие зачастую носит неофициальный характер, но чрезвычайно важно для заемщиков и банков. Совместная работа позволяет предотвращать мошеннические действия и защищать интересы банка и его честных клиентов.

Благодаря этому тесному сотрудничеству информация о кредитоспособности, аресте счетов и неоплаченных карточных счетах работодателя становится известной по адресу

Для получения более подробной информации о полной кредитоспособности потенциального заемщика представители службы безопасности банка обращаются в Бюро кредитных историй, в котором хранится вся необходимая информация.

Выписка из Единого государственного реестра сделок с недвижимостью является незаменимым документом, необходимым для совершения сделок с недвижимостью. Выдержка содержит информацию об обременениях, которые имеет то или иное имущество.

Сравнивается информация, предоставленная заемщиком, и определяется степень согласия.

Служба безопасности Банка также проверяет репутацию потенциально сильнейшего заемщика и компании, нанимающей заемщика. Проверка достоверности информации осуществляется через неформальные источники, средства массовой информации и Интернет.

Когда служба безопасности банка утверждает заемщику кредит в правильной сумме, контакт заемщика с заемщиком и информация о заемщике прекращается. При своевременном погашении долга заемщик имеет возможность не иметь дело с другими опекунами, ответственными за безопасность финансового учреждения.

Рассматривается также информация о компаниях всех форм собственности и индивидуальных предпринимателях, однако перечень информации должен быть дополнен сведениями о важных подрядчиках, с которыми сотрудничает предприятие или подрядчик.

Во-первых, сотрудники службы безопасности проверяют информацию о контрагентах, перед которыми в соответствии с соглашениями между заемщиком и контрагентом предусмотрен перевод долга.

Это позволяет взвесить все риски и минимизировать риски возврата предоставленных заемщику заемных средств.

Объясняется все просто – если контрагент окажется ненадежным и заемщик заключит с ним сделку, и банк перечислит средства ненадежному контрагенту, то банк рискует остаться без возврата средств заемщиком.

Другая сторона не может выполнять свои обязательства и может только скрываться за полученными деньгами, а заемщику нечего платить банку, поскольку он не получает товар и оплачивает заранее оговоренную сумму.

Ошибка в выборе контрагента заемщика может негативно сказаться на платежеспособности компании заемщика, и банк не удовлетворен такой возможностью развития событий – ему не нужно владение компанией, банк заинтересован в своевременном полном возврате денег.

Служба безопасности кредитной организации использует собственные возможности для идентификации владельцев компании, если многоуровневая структура не позволяет сделать это сразу. Анализируя деятельность компаний, входящих в цепочку, банк старается привлечь связанные компании в качестве поручителей, чтобы увеличить шансы на своевременное погашение кредитов.

После предоставления кредита на необходимую сумму представители службы охраны регулярно проводят текущую работу в связи с анализом состояния заложенного имущества, если лицо или компания получили кредит под залог имущества.

Как уже упоминалось, служба безопасности банка также несет ответственность за взыскание претензий заемщика в случае возникновения проблем со своевременной оплатой следующих платежей.

А потом долг может быть продан коллекционерам. О мифах вокруг коллекционеров можно прочитать в статье “Коллекционеры: Основные мифы”.

После более длительной задержки повторяется вся цепочка процесса для определения дополнительных методов погашения долга заемщиком.

Представители службы безопасности Банка также проводят просветительскую работу по разъяснению заемщику всех последствий уклонений от уплаты налогов путем регулярных платежей.

Переговоры являются эффективным средством для того, чтобы служба безопасности обеспечила неповторяющихся неплательщиков, которые имели запланированные платежи, но по ряду причин временно утратили возможность встать на правильный путь. Опасаясь огласки, заемщики умны и собирают средства для погашения задолженности.

Если переговоры не приводят к желаемому результату, представители службы безопасности банка выясняют, какое имущество в настоящее время находится в списке у заемщика, его поручителей. Используются базы данных Государственной инспекции безопасности дорожного движения и Единого государственного реестра сделок с недвижимостью.

Как только он установит, что действия заемщика могут иметь мошеннические намерения, инспектор службы безопасности банка возбуждает уголовное дело, которое позволяет банку получить желаемый результат от недобросовестного заемщика, а также может быть подозреваемым в мошенничестве при представлении справки о доходах или предоставлении ложной информации, которая может повлиять на решение о предоставлении кредита в правильной сумме.

Служба безопасности каждого крупного банка тесно сотрудничает с юридической службой.

Источник: http://acredo.ru/sovety/banki/bezopasnost/