- Овердрафт – вот в чем дело, говоря простым языком. Овердрафт является разрешенным и техническим. Недостатки и риски

- Что такое овердрафт простыми словами?

- Как работает овердрафт по льготному периоду

- Что такое кредитный лимит?

- Преимущества и недостатки банковского продукта

- Каков риск овердрафта?

- Условия формирования резервов для клиентов Банка

- Овердрафтные типы

- Разрешено – модель по умолчанию для всех типов овердрафтов

- Технический овердрафт – вот что это такое.

- перерасход зарплаты

- микрокредит

- овердрафты с обеспечением

- Зонтик.

- Большой непокрытый овердрафт

- Кредит и овердрафт – какая разница?

- Что такое овердрафт? Каковы эти простые слова – “за” и “против”, условия подключения, отключения и советы по использованию овердрафта?

- 1.овердрафт, что это такое, значение и определение?

- 2. что такое кредит на расчетный счет в банке?

- 3. “Овердрафт” – что это простые слова.

- 4.карта расчетного счета Сбербанка – что это, как ее получить, какие условия для подключения?

- Документы для получения карты расчетного счета в Сбербанке

- Овердрафт: Что это такое и как его можно грамотно использовать?

- Это значит “овердрафт”.

- просмотры

- Разрешенный овердрафт

- Несанкционированный овердрафт

- требования к подключению

- Как работают овердрафты: Разница от кредитов и займов

- Преимущества овердрафтов или то, что они доступны грамотному пользователю.

- Как отключить овердрафт

- итоговая сумма

- Что такое овердрафт, как он работает и чем отличается от кредита?

- Что такое кредит на расчетный счет в банке?

- Что такое овердрафт по карте?

- Что такое допустимый овердрафт?

- Лимит овердрафта – что это?

- В какой степени овердрафт отличается от кредита?

- Каков риск овердрафта для физических лиц?

- Как создать овердрафт счета?

- Как отключить овердрафт?

Овердрафт – вот в чем дело, говоря простым языком. Овердрафт является разрешенным и техническим. Недостатки и риски

- Что такое овердрафт простыми словами?

- Преимущества и недостатки банковского продукта

- Каков риск овердрафта?

- Условия формирования резервов для клиентов Банка

- Овердрафтные типы

- Кредит и овердрафт – какая разница?

Первый овердрафт был выдан в 1728 году, когда клиенту разрешили занять на 1 000 фунтов больше, чем на его счете. Кредит был предоставлен Королевским банком Шотландии в Эдинбурге.

Овердрафт – это микрокредит на короткий период времени. Кредит по расчетному счету имеет ряд особенностей, которые делают его выгодным для физических и юридических лиц.

Что такое овердрафт простыми словами?

Овердрафт по карте – это кредит, который можно получить в любом банкомате с помощью вашей дебетовой карты. Вам необходимо заключить договор с банком на быстрое обслуживание кредита.

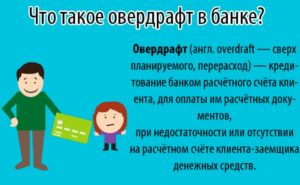

Понятие овердрафта в переводе с английского языка означает “перерасход”.

Такая услуга позволяет использовать дополнительные инвестиции в качестве кредитов в дополнение к основным средствам. Начисления и отсрочки производятся на зарплатную карточку физического лица или на счет физического лица-предпринимателя.

Банковский овердрафт дает возможность оперативно получить необходимые средства в нужное время. Но использовать его можно только в том случае, если вы уверены, что сможете быстро погасить долг. Нарушение условий погашения овердрафтов может привести к высоким процентным ставкам.

Как работает овердрафт по льготному периоду

Программа текущего счета заключается в предоставлении кредита на определенный срок, часто на 30 дней, но может быть продлена до 60 дней при наличии дополнительного соглашения с банком. В то же время за каждый день задолженности начисляется определенная процентная ставка по годовой процентной ставке банка.

Льготный период позволяет избежать процентных расходов, если задолженность погашена в срок. Если быть точным, взяв кредит в банке на 1000 рублей, вы вернете 1000 рублей без переплат. Основным условием такого варианта является погашение задолженности в срок, указанный в договоре.

Необходимо знать, что такое лимит овердрафта и полностью соблюдать его. Нарушение установленных ограничений влечет за собой наложение штрафов на банк.

Что такое кредитный лимит?

При подключении овердрафта устанавливается лимит суммы кредита. Это связано с объемом оборота по счету. Предельный размер установленного опциона зависит от зарплаты человека. Например, на счет ежемесячно поступает 10 000 рублей. Лимит кредита может быть равен этой сумме, но не более.

Условия зависят от банка и вашей кредитоспособности. Некоторые кредитные организации могут иметь кредиты в размере до 50% оборотного капитала.

Прежде чем зарегистрировать услугу, внимательно ознакомьтесь с условиями договора.

Преимущества и недостатки банковского продукта

Овердрафт – это специальная форма кредитования счета, удобный вариант банковской карты, позволяющий владельцу воспользоваться рядом преимуществ в случае необходимости получения кредита. Основные преимущества услуги:

- Низкий процент Средняя процентная ставка на 2-6% ниже, чем у обычных кредитов.

- Автоматическое погашение задолженности перед банком. В случае положительного сальдо на счете клиента, деньги автоматически списываются и переводятся на погашение задолженности.

- Саморегулирование уровня задолженности Клиент сам решает, пользоваться ли кредитом. Если кредит необходим, заемщик определяет сумму (в пределах установленного лимита), которую он хочет получить на данный момент.

- Быстрое соединение. Важным моментом, который анализирует банкир, чтобы связать опцион, является движение средств по вашему текущему счету. Банкир может получить эту информацию в течение нескольких минут, так что обработка средств на Вашу карту не займет много времени.

Вышеперечисленные преимущества делают овердрафт одним из лучших вариантов микрокредитования. Но необходимо учитывать специфику и риски данной услуги.

Недостатки заключаются в следующем:

- Ограниченные возможности по объему кредита.

- Ежемесячные выплаты. Долг необходимо закрыть на 100% в оговоренные сроки.

- Необходимо хранить конверт с деньгами. Сумма денег на вашем счете должна соответствовать сумме, оговоренной в договоре с банком.

В случае нарушения пунктов 2 и 3 банк может наложить санкции на заемщика. Если долг не будет выплачен по истечении 25-30 дней, то для увеличения долга будут начислены проценты.

Каков риск овердрафта?

Благодаря регулярному использованию овердрафта клиенты начинают забывать вовремя возвращать средства на счет. Такая ошибка будет иметь ряд последствий. Несвоевременная оплата претензии является нарушением условий договора, которое может привести к ее возникновению:

- Штраф. Банк имеет право наложить санкции на Залогодателя в случае несвоевременного возврата денежных средств.

- Увеличение процентной ставки. Процентная ставка может увеличиться на несколько процентов до следующего транша кредита.

- Отказ в предоставлении кредита. В случае регулярного невыполнения обязательств банк может отказать в предоставлении кредита в полном объеме и расторгнуть договор.

- Плохая репутация. Не думайте, что если один банк откажется от подписания контракта с другим, вы можете это сделать. Если вы этого не сделаете, ваша кредитная история будет разрушена. Любой банк узнает о вашей неспособности вовремя погасить свои долги.

Риск овердрафта кажется мнимым. Большинство заемщиков уверены, что всегда смогут вовремя погасить кредит, но рано или поздно многие попадут в кредитную ловушку. Соблюдайте простые правила, чтобы не попасть в ловушки:

- Запомнить дату погашения долга.

- Задолженности по кредитам не должно быть один раз в месяц.

- Необходимо хранить конверт с деньгами на карте, согласованной с банком.

- Проверка срока уведомления о кредитном договоре.

Знание этих пунктов помогает избежать нарушений и связанных с ними рисков. Но для того, чтобы ознакомиться с условиями, интересами и другими условиями договора, обратите внимание на некоторые из его пунктов при его составлении:

- Процент овердрафта.

- Кредитная комиссия.

- Налог на овердрафт.

- Комиссия за рассмотрение заявки на активацию опциона.

- Оплата заявки и залога по кредиту.

- Страховка.

Не все вышеперечисленные расходы могут быть указаны в договоре. Но в процессе регистрации необходимо внимательно изучить эти моменты.

Условия формирования резервов для клиентов Банка

Физическое лицо получает кредит на личные нужды и может использовать его в любой ситуации, требующей дополнительных средств. Юридическим лицам может понадобиться овердрафт в трех случаях:

- в течение одного месяца есть преимущества наличными;

- Компании нужен краткосрочный кредит;

- компании нужна финансовая подушка.

Использование овердрафтов дает компании широкие возможности для роста прибыли. Если вы сможете правильно и своевременно привлечь дополнительный капитал, вы сможете значительно увеличить торговый оборот.

Каждый банк устанавливает свои собственные условия пользования услугой. Однако существуют общие правила заключения договора:

- Срок действия кредитного авизо составляет 1-12 месяцев.

- Задолженность погашается один раз в месяц, если иное не оговорено в договоре.

- В банке, предоставляющем услугу, должен быть открыт расчетный счет.

- Продажи кредитных и дебетовых карт должны быть стабильными.

После изучения всех условий и нюансов можно приступать к соединению.Для получения овердрафта необходимо выполнить следующие действия:

- Свяжитесь с работником банка, который предоставит кредит.

- Узнайте, при каких условиях подключен овердрафт.

- Предоставить в кредитный отдел всю необходимую документацию.

- Подождите решения об активации.

Овердрафты по текущим счетам выдаются при условии, что клиент выполняет все необходимые требования.

Овердрафтные типы

Овердрафты бывают разных типов, каждый из которых имеет свои процентные ставки, лимиты платежей, условия и способы погашения. Существует несколько основных категорий этого кредита:

- свободны;

- технически;

- зарплату;

- микро;

- Залог;

- зонтик;

- незащищенным.

Чтобы выбрать наилучший для себя вариант, необходимо понимать разницу между ними. Каждый тип должен быть детально проанализирован.

Разрешено – модель по умолчанию для всех типов овердрафтов

Утвержденный овердрафт является видом обеспечения, который соответствует условиям договора. Такой кредит считается классическим и предоставляется в соответствии со всеми стандартными требованиями. Лимит устанавливается в зависимости от среднего денежного оборота на счете и составляет 14,5% в год.

Технический овердрафт – вот что это такое.

Несанкционированный овердрафт (также называемый техническим, несанкционированным или запрещенным) Само название означает, что сумма, превышающая сумму остатка карты, выплачивается без согласия Банка.

https://www.youtube.com/watch?v=tpXEpmNqpac=tpXEpmNqpac

Технический овердрафт может быть выдан по разным причинам, например, остаток овердрафта на карте в размере 1000 рублей, вы оплатили покупку в долларах, что эквивалентно остатку, но в процессе банковской операции курс валют вырос и стоимость покупки составила 1050р.

Технические овердрафты могут быть предусмотрены и не предусмотрены:

- Готовься. Согласован с банком и включен в договор. В этом случае необходимо быстро погасить долг указанными процентами.

- Неожиданно. Появление такого случая не согласовывается заранее, и заемщик подвергается штрафу. Такая возможность предусмотрена статьей 395 Гражданского кодекса Российской Федерации.

Каким бы ни был характер технического овердрафта, долг должен быть погашен как можно скорее, вместе с фиксированными процентными ставками, часто до 50% годовых.

перерасход зарплаты

Один из классических видов. Это позволяет вам перезаписать ваш фонд оплаты труда. Данная услуга пользуется спросом, так как не требует дополнительной регистрации и часто устанавливается на карту с момента ее выпуска.

Если клиенту нужен кредит, он может снять деньги в любом банкомате или расплатиться картой в магазине. В следующий раз, когда зарплата зачисляется на счет, сумма задолженности автоматически списывается и переводится в банк.

микрокредит

Особенностью данного кредита является минимальный лимит в 300 тыс. рублей, который является незначительным для юридических лиц, поэтому банки рассматривают данный вид кредита как микрокредит.

Без учета минимального лимита, другие условия получения и погашения кредита не отличаются от классического микрокредитования.

овердрафты с обеспечением

Каждый банк хочет быть уверенным, что он получит свои деньги обратно. Поэтому при предоставлении опциона овердрафта кредитная организация может потребовать залог в качестве гарантии погашения долга.

В качестве обеспечения Банк принимает следующие виды обеспечения:

- Недвижимость;

- переработанные продукты;

- Машины;

- Посылки;

- Оборудование.

Все прочие договорные условия выполняются в соответствии со стандартным графиком овердрафта.

Зонтик.

Разработано для сети компаний. Предполагается, что он покроет денежные выплаты по всему холдингу, в который войдут не менее 3-х компаний.

Договор заключается на срок до 12 месяцев. Услуга включает в себя следующие услуги:

- никаких комиссионных;

- Гибкость в выборе системы погашения задолженности;

- возможность смены заемщика в течение срока действия договора.

Овердрафт обеспечит обществу “финансовую подушку” в критических ситуациях.

Большой непокрытый овердрафт

Для проверенных клиентов овердрафт предоставляется без дополнительного обеспечения. В такой ситуации гарантией платежа является стабильный финансовый оборот по карте. Следует отметить, что он работает только для заемщиков, которые работают с кредитной организацией уже несколько лет.

Кредит и овердрафт – какая разница?

Обе услуги предоставляют клиенту возможность получить кредит наличными на определенный период времени, но условия получения кредита и его погашения существенно различаются. Основные различия между кредитом и овердрафтом заключаются в следующем:

- Процентная ставка. Кредит по текущему счету выдается по процентной ставке, которая в среднем на 4% ниже, чем у обычного кредита.

- Срок погашения долга. Классический кредитный договор заключается на срок от нескольких месяцев до нескольких лет, а погашение овердрафта производится в течение 30 дней с момента получения кредита.

- Скорость заимствования. Обработка займов занимает от нескольких часов до нескольких дней. В магазинах и терминалах можно в любое время снять наличные или оплатить овердрафтом.

- Сумма. Кредит может быть получен в размере кратном месячному доходу. Овердрафт имеет лимит, который не может превышать среднюю сумму денег, которую Вы получите на Вашу банковскую карту.

- При овердрафте со счета автоматически списываются поступающие на погашение задолженности средства, существует специальный график погашения кредита, который распределяет сумму кредита по нескольким месяцам.

Овердрафт отличается от кредитной линии рядом факторов. Но нельзя с уверенностью сказать, какой вид кредита лучше. Каждый из них имеет свои преимущества и недостатки. Вам необходимо самостоятельно выбирать вид кредита в зависимости от Ваших индивидуальных потребностей.

https://www.youtube.com/watch?v=LOG1VfFU4O

В этой статье мы своими словами и простым языком описали, что такое овердрафт. Научитесь пользоваться услугой, узнайте основные правила и нюансы, а сама услуга поможет вам в критических ситуациях.

Источник: https://delen.ru/biznes-slovar/chto-takoe-overdraft.html

Что такое овердрафт? Каковы эти простые слова – “за” и “против”, условия подключения, отключения и советы по использованию овердрафта?

Отношения с банковской системой занимают свое место в жизни каждого человека. Мы открываем счета, управляем деньгами, берем кредиты и получаем зарплату через такие организации.

И если российский потребитель уже привык к вопросу кредитования и использует различные стабильные предложения для решения собственных проблем, то используется неизвестное ему слово “овердрафт” или “овердрафт”. Что это такое, возможности заимствования и его применения в нашей жизни возникают гораздо реже.

Мы очень редко заинтересованы в дополнительных возможностях, которые может предложить нам кредитное учреждение, хотя и имеем право пользоваться этой услугой. Мы постараемся понять эти и другие вопросы.

Из этой статьи вы узнаете.

- Что такое овердрафт? Что это такое в простых выражениях?

- Кто это должен быть и на каких условиях?

- Как я могу его надеть?

- Как отключить овердрафт?

- Дефекты и преимущества кредита

Понятие и значение овердрафта

- 1. овердрафт, что это такое – значение и определение овердрафта

- 2. что такое кредит на расчетный счет в банке?

- 3. “Овердрафт” – что это простые слова.

- 4. карта расчетного счета Сбербанка – что это, как ее получить, каковы условия подключения?

- Документы для получения карты расчетного счета в Сбербанке

- Условия подключения по овердрафту

- Пять. Как сделать овердрафт?

- Овердрафт для физических лиц и индивидуальных предпринимателей

- Овердрафт для юридических лиц

- 6. (-) Минус и минус недостатки овердрафтов

- 7. как отключить овердрафт – 2 способа его отключения

- 8. (+) Преимущества и преимущества овердрафта

- 9. 5 Советы по использованию овердрафта

1.овердрафт, что это такое, значение и определение?

Дело в том, что в случае отсутствия небольшой суммы денег из-за заранее подписанного договора клиент получает их в нужное время без посещения офиса и возвращает, если это возможно, но в течение ограниченного периода времени (льготного периода).

Переведено с английского”.овердрафт“Звучит буквально как перерасход сверх того, что было запланировано. По сообщениям, это первая подобная операция, которую проводит банк.

300 лет назад.

давая купцу немного больше денег, чем было на его счету. В настоящее время эта возможность открыта не только для юридических, но и для физических лиц.

Льгота кредитной карты – Период – Карта текущего счета

2. что такое кредит на расчетный счет в банке?

С учетом финансового состояния российской экономики, трудностей в работе и заработной плате активность кредитования постепенно снижается.

Многие люди приходят к выводу, что такие покупки намного дороже и нужны для покупки бытовой техники, мебели, посуды и других опций без привлечения банковских услуг.

Вся кредитная система в целом страдает от потери своих стабильных потребителей.

На практике они возвращаются с интересом. Такая система работает, несомненно, потому, что надежность клиента подтверждается различными источниками средств и продолжительностью отношений с самим банком.

Разумеется, суммы и условия весьма ограничены, но они все равно будут согласованы в консультации с консультантом. Расчет производится индивидуально на основе параметров, относящихся к непосредственному потребителю. В большинстве случаев этот термин может быть использован в следующих случаях Три месяца.

и сумма с учетом возврата процентов почти всегда равна зарплате.

Цвет шрифта =”#ffff00″ >-=https://www.youtube.com/watch?v=- с гордостью представляет

В первый период лимит мал, но восстановленные во времени средства, регулярное использование сервиса, отсутствие негативных моментов в период выполнения обязательств означают пересмотр данного предложения и повышение установленных нормативов.

3. “Овердрафт” – что это простые слова.

Другими словами, овердрафт – персональный бонус за многолетнее и безупречное сотрудничество с банковской организацией.

Они появляются.

2 варианта Решение проблемы: Вы можете обратиться к друзьям за кредитом, потратив на это время и силы, или воспользоваться банковским предложением и погасить кредит с момента его получения.

Для юридических лиц и индивидуальных предпринимателей с таким статусом ситуацию еще легче урегулировать. Входящие платежные поручения, которые требуют немного большей суммы денег для оплаты, чем остальные средства Фонда Предпринимателя, полностью исполняются до конца дня, чтобы Вы не могли прервать деятельность предприятия, осуществлять операции и действовать нормально.

овердрафт– это самый простой вид займа из всех.

2 основных типа:

- Пустота – считается необеспеченной и выдается по усмотрению Банка на основании результатов истории взаимоотношений с Клиентом.

- Безопасность – это то, что спасается. Это может быть, например, недвижимость, продукция, товары, транспортные средства. Возможно получение гарантий от третьих лиц. Данный вид овердрафта предоставляется юридическому лицу и основывается на существенных суммах.

4.карта расчетного счета Сбербанка – что это, как ее получить, какие условия для подключения?

Сбербанк – это комплексная сеть банковских услуг, предлагаемая в различных регионах страны. Она уже давно завоевала лояльность своих клиентов и продолжает активно работать над тем, чтобы завоевать нас новыми возможностями и условиями. Овердрафт Сбербанка для физических лиц – это платежная карта со специальным функционалом, позволяющая брать деньги взаймы на короткий срок.

Документы для получения карты расчетного счета в Сбербанке

Для получения овердрафта по зарплатной карте Сбербанка необходимо собрать пакет документов:

- Паспорт и его копия;

- Применение установленной модели оказания услуг;

- Копия рабочей тетради, заверенная работодателем;

- Отчет о прибылях и убытках.

Источник: https://gdeikakzarabotat.ru/stati/chto-takoe-overdraft-chto-eto-prostymi-slovami.html

Овердрафт: Что это такое и как его можно грамотно использовать?

Юлия Чистякова

03 апреля 2018 21:49.

Привет, друзья!

Мы постоянно совершенствуем свои финансовые навыки и в то же время совершенствуем свой английский язык, и сегодня следующим по значению является иностранное слово “овердрафт”. Мы узнаем его смысл, научимся понимать и не бояться.

Количество пользователей банковских карт растет из года в год. Среди них студенты, пенсионеры и даже дети. Почему? Это практично, практично и безопасно по сравнению с пакетом денег или горой монет в сумочке. Мы все чаще используем банковские карты для получения заработанных денег, перевода денег, снятия наличных и оплаты товаров и услуг в магазинах и в Интернете.

Банки стараются поддержать наше желание использовать дебетовые и кредитные карты. Ведь платежеспособные клиенты являются основным источником прибыли и ощущения существования финансово-кредитной организации. Банки конкурируют друг с другом, заманивают новыми банковскими продуктами и делают предложения, от которых трудно отказаться.

Мы уже разъяснили концепцию и метод использования дебетовых и кредитных карт. Например, мы узнали, что такое кэшбэк и овердрафт. Сегодня я хотел бы более подробно остановиться на последнем из них. Не все любят пользоваться кредитом, но не все подозревают, что станут должниками банка и не одолжат денег. Как такое возможно? Давайте посмотрим.

Это значит “овердрафт”.

Иностранное слово “овердрафт” в английском переводе означает “перерасход”, “превышение кредита”. Мы видим знакомое слово “кредит”, поэтому мы думаем, что оно применимо только к тем, кто любит жить в кредит. Это не совсем так. Ярый противник чужих денег также может ожидать овердрафта. Когда я читал отзывы владельцев банковских карт, я был в этом убежден. Но все в порядке.

https://www.youtube.com/watch?v=PHPxxxiRdYug

Гражданский кодекс Российской Федерации (ст. 850) устанавливает, что если банк осуществляет платеж со счета клиента, если на нем нет денег, он предоставляет клиенту кредит со всеми вытекающими последствиями. Кредит предоставляется на определенный период времени и не является бесплатным. Это относится и к овердрафтам.

Это приводит к справедливым вопросам: “Нужен ли мне овердрафт?”, “Как его подключить?” и “Как он погаснет? Ответы на эти вопросы зависят от типа услуги и банка.

просмотры

Ты видишь разницу:

- разрешено,

- Несанкционированный (технический) овердрафт.

Давай подумаем о ней.

Разрешенный овердрафт

Разрешенный овердрафт активируется по личному желанию владельца карты и предоставляется в пределах установленного Банком лимита и по установленной процентной ставке. Эти условия варьируются не только от банка к банку, но и от клиента к клиенту.

лимит овердрафта – это сумма, которую может иметь клиент банка, если на его счете недостаточно денег. Он рассчитывается для конкретного человека на основе суммы денег, которая проходит через его карту, его кредитную историю и некоторые другие факторы.

Процентные ставки в банках также варьируются.Так, например, Сбербанк установил следующее:

- 20% в пределах лимита наличности,

- 40% – Оплата за просрочку платежа,

- 40% – плата за превышение лимита, но только за сумму этого превышения.

В своей статье о дебетовых картах Сбербанка я рассказал о тарифах, условиях их получения и использования. Если вы еще не прочитали его, можете сделать это позже.

Эти условия действуют в Тиньковском банке:

- Услуга активируется по инициативе Банка и с согласия Держателя карты.

- Если Вы не взяли кредит в банке на сумму более 3 000 рублей, комиссия за овердрафт не взимается (при условии, что он будет погашен в течение 25 дней).

- Если сумма кредита составляет от 3 000 до 10 000 рублей, банк берет 19 рублей в сутки.

- От 10 000 до 25 000 – 39 рублей в сутки.

- Около 25 000 – 59 рублей в день.

- Штраф за несвоевременное погашение – 990 руб.

Читайте мою статью об условиях использования и подводных камнях дебетовых карт Тинькофф Банка. Это может быть очень полезно. Особенно если вы находитесь на пути к выбору оптимального способа оплаты.

Несанкционированный овердрафт

Могут возникнуть неавторизованные или технические овердрафты, даже если вы никогда не брали кредиты. И это часто оказывается неприятным сюрпризом, не только как возникновение задолженности, но и как расчет процентов и штрафов за неуплату. Чтобы избежать этого, вам необходимо знать наиболее распространенные причины задолженности:

- Курсовая разница. Этот случай может произойти, если вы оплатите покупку рублевой картой за границей. В связи с особенностями банковской системы, средства списываются со счета в течение нескольких дней. Если обменный курс существенно изменился за этот период, вы можете перейти на красный, если на карте недостаточно денег.

- Оплата обязательных платежей. Например, банковские комиссии.

В этом случае я последую своему примеру: Раз в год, в мае, я автоматически списываю с карты плату за обслуживание в размере 450 рублей. Обычно я списываю все деньги, полученные с карты. Результат: В мае я оставил минус 450 рублей, т.е. у меня был технический овердрафт. - Техническая ошибка в банке. Например, двойная сумма кредита или наоборот двойная выплата одной и той же суммы. Банк уведомляет и исправляет ошибку. Но у клиента может не быть денег на счете, так что минус еще раз.

Легко избежать технических овердрафтов. Те, кого предупреждают, вооружены.

Если мы знаем о возможности перехода в красный цвет, достаточно держать на карте минимальную сумму или постоянно следить за состоянием счета, чтобы вовремя погасить долг.

Банки часто предоставляют льготный период (обычно один месяц), в течение которого мы можем погасить весь долг без процентов.

требования к подключению

Напомню, что овердрафт активируется с согласия клиента. Иногда эта услуга автоматически включается в договор банковского счета. Поэтому я не устаю повторять, что мы внимательно прочитали все документы и попросили разъяснений по поводу всех двусмысленностей. В договоре есть подпись – это значит, что мы согласны со всеми требованиями банка.

https://www.youtube.com/watch?v=sO7rRRR8mY_8MMMM

Условия активации услуги расчетного счета в банках разные, но примерный перечень документов, которые могут потребоваться, приведен ниже:

- Запрос на подключение.

- Бланк кредитополучателя на банковской форме.

- Паспорт.

- Другой документ, удостоверяющий личность (например, СНИЛС, ИНН, водительские права).

- Справка о доходах (не все банки требуют этого).

Как видите, количество документов минимально.

Поскольку банк стремится делиться с нами своими деньгами, понятно, что предъявляет определенные требования к потенциальным заемщикам. Ты можешь быть среди них:

- Наличие разрешения на поселение и размещение в районе, обслуживаемом банком.

- Наличие постоянной работы и продолжительность деятельности.

- Наличие счета, на который регулярно переводятся средства.

- Чистая кредитная история.

Поэтому овердрафт активно привязан к зарплатным картам. Банки часто сами звонят клиентам и предлагают эту услугу. Здесь уместно объяснить разницу между дебетовой и овердрафтной картами.

Овердрафт – это краткосрочный кредит со сроком погашения от шести месяцев до одного года. В течение этого времени вы можете потерять работу или сменить, переехать и т.д… Поэтому банки требуют, чтобы вы регулярно пересматривали свой контракт. Таким образом, они снижают риск невозврата денег, которые вам были даны.

Как работают овердрафты: Разница от кредитов и займов

Эта услуга работает, как и любой другой кредит. Если вы одолжили его, это значит, что через некоторое время вы должны вернуть его и выплатить проценты за использование чужих денег.

Хотя овердрафт является одним из видов потребительского кредитования, между ними все еще существуют различия.

| сравнительные параметры | кредит | овердрафт |

| срок кредита | Изменяется в зависимости от кредитного рейтинга заемщика и типа кредита. | Только краткосрочные кредиты (в большинстве случаев до одного года). |

| сумма займа | Рассчитывается после тщательного анализа платежеспособности заемщика. При этом учитываются не только ежемесячные доходы заемщика, но и доходы членов его семьи, имущество и т.д. | Рассчитывается на основе ежемесячных кассовых сборов по карте. |

| Периодичность платежей | Регулярно (обычно раз в месяц) в течение всего срока кредита. | В следующий раз, когда Вы получите деньги на карточку, вся сумма задолженности списывается немедленно. |

| условия выпуска | Серия документов, подтверждающих вашу платежеспособность. Часто требуются депозиты и поручители. | Минимальный набор стандартных документов. Без депозита и поручителя. Быстрое принятие решений при активации услуги. |

| Условия использования | Вся запрашиваемая сумма будет выплачена немедленно и выплачена частями в соответствии с условиями контракта. Для продления кредитной линии необходимо снова обратиться в банк. | Кредит носит оборотный характер по мере его выдачи и погашения. |

| процентная ставка | Физическое лицо по разным видам кредитов, срокам погашения, платежеспособности заемщика. | То же самое относится ко всем владельцам карт текущего счета. Обычно она выше, чем при получении кредита. |

| скорость приёма | Это занимает некоторое время, так как банк принимает решение только после проведения анализа кредитоспособности заемщика | Если решение об активации услуги текущего счета положительное, Вы можете использовать деньги в любое время дня и ночи. |

Преимущества овердрафтов или то, что они доступны грамотному пользователю.

Традиционно я буду рассматривать все преимущества и недостатки овердрафтной карты.

Преимущества:

- Это свободный кредит, так что ты можешь потратить его на что угодно.

- Сумма постоянно продлевается. Тебе не нужно идти в банк и брать новый кредит. Главное – вовремя погасить кредит.

- Нет ни залога, ни поручителей.

- Проценты начисляются только на сумму Вашего кредита, а не на общий доступный лимит. Если Вы вообще не используете овердрафт, проценты не начисляются.

- Вы можете использовать деньги в любое время, независимо от времени работы банка.

- Вы можете отменить услугу в любое время.

И, конечно же, ошибки:

- Со всеми доступными деньгами, не забудьте, что это займ. Погашение является обязательным и неизбежным.

- Проценты начисляются ежедневно и сумма возвращается одним платежом, автоматически при поступлении средств на счет.

- Они должны регулярно пересматривать условия контракта (обычно раз в год).

- Кредитный лимит (обычно не превышает ежемесячных поступлений на счет).

- Высокие процентные ставки по кредиту. Таким образом, банк компенсирует свои риски.

- Возможность получить технический овердрафт, не подозревая об этом.

- Большое искушение увлечься легкодоступными деньгами и потерять контроль над расходами.

Как отключить овердрафт

Чтобы отказаться от этой услуги, достаточно написать заявление об этом. При отсутствии задолженности перед банком договор будет расторгнут.

Обратите внимание, что если вы меняете работу, недостаточно просто выбросить платежную ведомость вашего бывшего работодателя. Свяжитесь с банком или проверьте наличие долгов. В противном случае Вы можете испытать неприятный сюрприз в виде процентов и штрафов за несвоевременное погашение задолженности.

Некоторые банки практикуют невозможность блокирования овердрафтов. Это обязательно должно быть указано в договоре. В этом случае вы можете указать нулевой лимит для получения денег при подписании договора.

итоговая сумма

Овердрафты не должны бояться, но вы должны понимать, как ими пользоваться, чтобы не попасть в долговую яму. Всегда держите руку на пульсе своих финансов. Тогда ты можешь позволить себе немного больше, чем имеешь сейчас. Вы должны признать, что иногда это очень важно.

Источник: https://iklife.ru/finansy/overdraft-chto-ehto-takoe.html

Что такое овердрафт, как он работает и чем отличается от кредита?

Информация о том, что такой овердрафт может быть полезен при возникновении срочной необходимости получения наличных денежных средств. В некоторые моменты, наоборот, эта функция создает некоторую интерференцию.

Если дополнительных валютных ресурсов не требуется, держатель платежной карты должен всегда соблюдать определенный лимит.

Соглашаясь на такую программу, необходимо тщательно изучить контракт, чтобы не переплачивать излишние проценты.

Что такое кредит на расчетный счет в банке?

Кредитная линия банка по расчетному счету, которая часто предоставляется физическим и юридическим лицам, представляет собой кредитную программу с особыми индивидуальными условиями. Его характеристики следующие:

- Перевод средств на расчетный счет клиента;

- Обязательства списываются независимо от наличия денежных средств в кассе;

- Процентная ставка по овердрафтам регулируется банком – она может отсутствовать, рассчитываться только в случае просрочки платежа или изменяться в зависимости от остатка;

- Овердрафт обычно предусматривает небольшие суммы денег на минимальный период – период временных финансовых трудностей.

Что такое овердрафт по карте?

Широкое распространение получили овердрафтные карты. В большинстве случаев они зачисляются на расчетный счет клиента, на который он получает зарплату или счет депо. Как работает овердрафт – банк перечисляет указанную в договоре сумму на счет клиента, который находится в его распоряжении в течение определенного периода времени.

По истечении этого срока клиент обязан выплатить денежные средства и проценты в соответствии с условиями договора, если дополнительные средства не требуются, клиент не может их потратить или отказаться от предоставления услуги в пределах лимита овердрафта. В то же время, необходимо помнить, какая сумма должна остаться на карте – это один из недостатков такого банковского продукта.

Что такое допустимый овердрафт?

Как правило, доступный овердрафт рассчитывается исходя из дохода по расчетному счету клиента. Иногда такая услуга может автоматически включаться в зарплатный проект клиента. Подтвержденный доход может быть справкой с работы. Для оформления овердрафта может потребоваться дополнительная информация:

- Наличие постоянной регистрации;

- Доказательство стажа работы;

- нет задолженности по другим кредитам.

Лимит овердрафта – что это?

Во всех случаях овердрафт сопровождается ограничением использования средств.Лимит – сумма, которая может быть использована клиентом для личных целей и должна быть возвращена в течение определенного периода времени.

В большинстве случаев он рассчитывается как процент от суммы денег на расчетном счете и оборота по нему.

Другим условием использования доступного овердрафта может быть снижение лимита снятия и его увеличение при пополнении счета.

В какой степени овердрафт отличается от кредита?

Независимо от функции – выдача средств в пользование клиентам и их последующий возврат с процентами и без, разница между кредитом по текущему счету и кредитом все еще существует. Можно выделить следующие характеристики:

- Как правило, кредит предоставляется под фиксированную процентную ставку, зафиксированную в договоре, и кредит в виде овердрафта, без которого деньги не возвращаются в срок. В случае просрочки платежа по овердрафту, проценты могут быть значительно выше, чем переплата по кредитной линии.

- Как правило, овердрафты не требуют подтверждения дохода, но гораздо дешевле, чем кредиты.

- Сумма кредита зависит от платежеспособности клиента, а сумма овердрафта зависит от зарплаты, зачисленной на определенный счет, или от суммы денежного оборота.

Каков риск овердрафта для физических лиц?

Получив доступ к определенной сумме денег, человек может забыть погасить долг перед банком. Это называется техническим овердрафтом – задолженностью по уплате денег.

В большинстве случаев он появляется при превышении допустимого лимита по договору овердрафта.

В этом случае помимо переплаты основного долга по договору могут начисляться пени, которые во много раз превышают сумму, потраченную на сайте

Бывают случаи, когда клиент случайно снимает со счета больше, чем обычно, суммы, в том числе средства, предоставленные банком. В результате таких действий можно попасть в беду и заплатить дополнительную сумму.

Иногда при выпуске новой карты автоматически активируется услуга овердрафта, и если клиент не знает об этом, он может переплатить значительную часть процентов. Поэтому важно проверить все услуги, назначенные банковской карте.

Учет овердрафта и забытие требования о сохранении лимита на счете является большой опасностью для клиента.

Как создать овердрафт счета?

Понимая суть овердрафта, клиент решает, нужна ему подобная программа или нет. Если ответ положительный, то для подписания договора следует обратиться в отделение банка.

Процедура овердрафта может варьироваться в зависимости от банка, в некоторых случаях он подключается автоматически.

Доступный лимит рассчитывается аналогичным образом, в зависимости от ежемесячного дохода и оборота счета.

В большинстве случаев достаточно одного прохода, и для работы с заметками клиента может потребоваться оформление некоторых документов:

- Справочник;

- Подтверждение дохода;

- Выписки из банка.

Как отключить овердрафт?

Если это не требуется, услуга овердрафта может быть отключена. Для этого Вам следует связаться с банком, чтобы расторгнуть договор. Одним из условий такой меры является отсутствие задолженности по данной программе.

Различные финансовые учреждения имеют разные условия предоставления такого финансового продукта. Они являются обязательными в контракте.

Если деактивировать кредит овердрафта не представляется возможным, при подписании договора можно указать нулевой лимит на предоставление средств.

Независимо от того, что выберет клиент – кредит или программа текущего счета – необходимо помнить, что оба банковских продукта связаны с финансовым бременем. Процентные ставки за пользование средствами банка и условия их предоставления могут варьироваться, поэтому важно помнить, что такое овердрафт и какие финансовые риски он может повлечь за собой, независимо от того, насколько заманчиво предложение.

| Финансовая пирамида является признаком финансовой пирамиды и того, как она работает?

Финансовая пирамида – мошенническая организация, которая выплачивает инвесторам проценты по вкладам из средств новых членов. Система быстро рушится и последние члены не получают дохода. |

Что такое дебетовая карта и в чем разница между дебетовой и кредитной картами?

Не все знают, что такое дебетовая карта. Ключ к банковскому счету предлагает много возможностей, потому что правильное использование платежного пластика позволяет сделать вашу жизнь намного проще. Вы передаете их всем без справки о доходах. |

| Что такое депозит и как его внести?

Вклад – это услуга, которую банк предлагает своим клиентам. Основой операции является возможность привлечения свободных средств населения в оборот финансовой структуры и последующего распределения процентов в пользу вкладчика. |

Партизанский маркетинг – инструменты и методы

Партизанский маркетинг относится к экономически эффективным способам продвижения продукта или услуги. При минимальных инвестициях этот метод демонстрирует высокую эффективность производства, позволяя увеличить продажи и обеспечить постоянный интерес потенциальных клиентов. |

Источник: https://womanadvice.ru/chto-takoe-overdraft-kak-rabotaet-i-chem-overdraft-otlichaetsya-ot-kredita