- Как рассчитать налог на имущество юридических лиц, организаций в 2018 году: ставка, сроки уплаты, проводки, особенности при УСН

- Действующие правила расчёта налога на имущество

- Как рассчитать налог в 2018 году

- Нюансы, влияющие на ставку для организаций и юридических лиц

- Проблемные вопросы, вызванные нововведениями в налоговое законодательство

- Расчёт суммы налога на имущество организаций

- Формула снижения ставки налога

- Отражение проводкой

- Образец

- Схема проводки данной законной схемы

- Порядок учёта начисления имущественных налогов

- Как платить налог на имущество при УСН в 2017-2018 годах?

- Налог на имущество организаций при УСН в 2017–2018 годах

- Кто должен уплачивать налог в 2017–2018 годах

- Условия уплаты налога на имущество и упрощенная система налогообложения

- Ставки имущественного налога и его расчет

- Итоги

- Налог на имущество за 2018 году: объект налогообложения, расчет | Пример расчета налога на имущество в 2018 году

- С каких объектов платят налог на имущество в 2018 году

- Льготы при уплате налога на имущество в 2018 году

- Как рассчитать налог на имущество в 2018 году

- Если вы платите налог на имущество по кадастровой стоимости

- Отчетность по налогу на имущество организаций

Как рассчитать налог на имущество юридических лиц, организаций в 2018 году: ставка, сроки уплаты, проводки, особенности при УСН

Активные предприниматели всегда находятся в курсе нововведений в действующее законодательство, особенно если это касается вопросов налогообложения. Последние изменения в плане начисления налога на имущество юрлиц и организаций влияют на определение налоговой базы и порядок уплаты на каждый вид имущества. Как рассчитать ставку в таком случае?

Действующие правила расчёта налога на имущество

В соответствии с Федеральным законом №374 организации, в собственности которых находится имущество (движимое и недвижимое), должны за это уплачивать налоги. Чтобы справиться с задачей правильного расчёта налогов, необходимо брать за основу среднегодовую стоимость. Чтобы её рассчитать, необходимы следующие данные:

- Месторасположение предприятия.

- Имущество, находящееся внутри каждого структурного подразделения организации.

- Собственность за пределами предприятия.

- Прочее имущество.

Имущественный налог основан на двух показателях: ставки и базы. Ставка определяется региональными властями, которая не должна быть выше 2,2%. Такой налог требует ежеквартальной отчётности. Предприятие могут применять два принципа налогообложения:

- Среднегодовую цену.

- Кадастровую оценку.

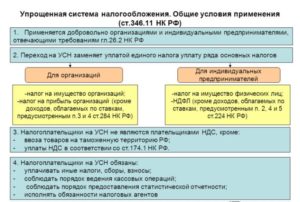

Представлена в виде схемы

Среднегодовая остаточная стоимость намного ниже рыночной. После внесённых изменений, с прошлого года отдельные регионы перешли на расчёт по кадастровой стоимости.

Её размер значительно выше среднегодовой, значит, размер налога тоже будет большим.

Конечно, такое нововведение не радует предпринимателей, но для государственного бюджета это выгодно, тем более в настоящее время, на которое наложил отпечаток финансовый кризис.

Кадастровая оценка является базовой при расчётах платежей по программе УСН и ЕНВД. Например, показатель кадастровой цены нужен для оплаты за нежилое помещение или автотранспорт. Кроме того, Налоговый кодекс регламентирует расчёт по кадастровой стоимости следующие имущественные объекты:

- Комплексы торговых предприятий, бизнес-центры, объекты сферы услуг.

- Нежилая недвижимость и обособленные структуры.

- Недвижимость, если собственник является нерезидентом.

- Не входящие в баланс здания и помещения.

- Жилые объекты, приобретённые для перепродажи, и не являются основными средствами.

Список видов имущества, налог на которые осуществляются по кадастровой стоимости, с прошлого года составляется на региональном уровне. На Федеративном уровне устанавливается лимит, в пределах которого субъекты могут продолжать оплачивать налоги по прежним расчётам. Это касается владельцев средних и малых имущественных объектов.

Случаи, когда компания рассчитывает налоги на недвижимость по остаточной стоимости, а не по кадастровой, как этого требует новый закон, расцениваются, как нарушение и ей будет предъявлен штраф.

Чтобы успешно справиться с расчётами суммы налога, можно воспользоваться уникальным устройством, которое без труда найдётся на интернет-сайтах, это специальный калькулятор. На портале ФНС можно найти коэффициент и уточнить необходимые реквизиты для осуществления уплаты. В Википедии есть информация о том, какой нужен бланк и по какой формуле рассчитывать налог.

С налогового платежа за владение транспортным средством и недвижимостью в государственный бюджет попадает около 2,2%.

Как рассчитать налог в 2018 году

В 2018 году юрлица просчитывают размер налога по следующим правилам:

- Уточнить, внесены ли на региональном уровне изменения в плане имущественного налога. Учитывая, что регионы должны были рассмотреть этот вопрос в конце прошлого года, следует уточнить связанные с этим детали.

- Сверить, под какие законные критерии попадают имущественные объекты в свете внесённых изменений. Это можно сделать на сайте определённого региона.

Представлена в виде схемы

Нюансы, влияющие на ставку для организаций и юридических лиц

Опытные предприниматели знают, насколько важно учитывать все нюансы, от которых зависит размер налога. Ведь иногда пренебрежение деталями может привести к тому, что придётся платить больше положенного.

Например, если площадь фактически занятой для торговой или другой предпринимательской деятельности менее 20% от общей квадратуры, то можно рассчитывать налог на основе остаточной стоимости.

Предприимчивый бизнесмен всегда будет скрупулёзно относиться к своему бизнесу, тем более не станет платить лишние налоги. Если существуют хоть малейшие возможности уменьшить размер платежей, почему бы этим не воспользоваться.

Не секрет, что размер налога зависит от базы налогообложения. Существует возможность, которая заключается в привлечении независимого оценщика. Специалист может снизить стоимость недвижимости. В результате при расчёте, исходя из полученной оценки, размер налога будет значительно ниже.

Чтобы все это происходило в правовом поле и не расценивалось, как уловка, необходимо обратиться с заявлением в Росреестр и подать документ, подтверждённый оценщиком. Если предприниматель получит отказ в принятии изменённой оценки, он может отстоять свои права в судебном порядке.

Судя по реальным примерам из практики, в большинстве случаев предприятия выигрывают суды, так что предлагаемый порядок является вполне реальным и действенным.

В связи с последствиями финансового кризиса — нестабильным экономическим положением в стране, правительство ищет источники пополнения государственного бюджета. Именно это и явилось причиной внесения изменений, в частности, расчёт налога на базе кадастровой стоимости имущества предприятия.

К сожалению, представители бизнеса оказались в невыигрышном положении, ведь размеры налогов, начисленных по новым принципам, увеличились почти в десять раз. Этот факт имеет достаточно серьёзные последствия, он явился дополнительным ударом по экономике предприятий.

Проблемные вопросы, вызванные нововведениями в налоговое законодательство

Нововведения в Налоговый кодекс вызвали много вопросов, требующих решения.

Основанием для обложения имущественным налогом являются «Основные средства». Для этого берутся счета 01 и 03, сюда входят как основные средства, а также другие капиталовложения в материальную базу и отданные в аренду ценности.

Если говорить более конкретно, то отправной точкой является остаточная стоимость, это означает, что следует брать во внимание счета 02 (Амортизация) и 10 (Износ).

Данные этих счетов вычитаются из данных 10 и 02, в результате получается остаточная стоимость.

Если рассчитываем исходя из показателя кадастровой оценки, то за основу берем данный показатель и умножаем на %, который определён в каждом конкретном регионе индивидуально.

При налогообложении учитываются конкретные виды недвижимости, которые делятся на 4 основные группы:

- Имущество (недвижимое) – налог рассчитывается по кадастровой цене.

- Движимое имущество, зарегистрированное до 1 января 2013 г.

- Движимое имущество, приобретённое и зарегистрированное после 1 января 2013 г.

Чтобы облегчить расчёт размера налога рекомендуется по всем группам открыть отдельный субсчет.

Расчёт суммы налога на имущество организаций

Федеральный закон не регламентирует порядок начисления имущественного налога. Этот процесс отражается в бухучете компании и проводится согласно политики учёта в данной организации, для чего издаются собственные учётные документы.

В компании открываются счета по различным статьям расходов: основное производство, торговые расходы, хозяйственные затраты. Каждый из счетов соответствует определённому имущественному налогу.

Если производятся перерасчёты или обнаружены неточности, осуществляются проводки со счётом 91–2, что способствует упрощению учёта. Таким образом, происходит списание имущественного налога.

При исчислении размера налога проводка выглядит так: ДТ 91–2 Кт 68.

При перечислении – Дт 68 Кт 51.

Списывается имущественный налоговый взнос на затраты, основываясь на авансовых платежах, а также на ежегодных декларациях и ежеквартальных отчётах.

В бизнесе не обходится без ошибок, также не исключены моменты, когда имущественный налог оказывается заниженным. Данная ситуация поправима через корректировку, производится соответствующая проводка. Сумма налога приводится к правильному значению, в результате затраты уменьшаются, а прибыль и налог на прибыль увеличиваются.

Регламентирована следующими статьями налогового кодекса

Формула снижения ставки налога

Представлена в виде схемы

Отражение проводкой

Движимое имущество, как основное средство, учтённое до 2013 года, по методике начисления имущественного налога не отличалось от недвижимого. Но с начала 2013-го движимость, учтённая до этого момента, не подлежала налогообложению.

Однако, начиная с 2018 года, если в регионе нет местного закона, который определит льготу или пониженные ставки для движимого имущества, то следует руководствоваться общей налоговой ставкой, которая прописана в НК РФ и платить налог по ставке 1,1%.

Образец

Создан в программе 1С бухгалтерия

Проводки, свершённые высокопрофессиональным бухгалтером могут помочь предприятию снизить налоговые ставки на имущество. Существует уникальный момент, когда движимое имущество приобретено в последние дни перед 2013 годом. Специалист может немного отодвинуть дату регистрации и поставить движимость на учёт несколько позднее, тем самым происходит законное уменьшение налоговой базы.

Схема проводки данной законной схемы

Поэтапная система в виде пошагового руководства

Желательно вести учёт каждой единицы на различных субсчетах в порядке их приобретения. При инвентаризации на каждый объект указывается дата постановки на учёт.

Однако определённые объекты в течение некоторого времени не вводятся в эксплуатацию по причине необходимости в монтаже.

Именно этот момент и можно использовать для того, чтобы не сразу ставить его на учёт и дотянуть до нужной даты, чтобы войти в льготную категорию. Производится соответствующая проводка, когда имущество сначала учитывается на счёте 08.1.

Когда монтаж завершён, движимость учитывается в качестве основного средства через проводку Дебет01.2Кредит08.1. После этого объект становится налогооблагаемым.

Чтобы данная операция не вызвала сомнения, тем более подозрения у контролирующих органов, проводки должны осуществляться в сопровождении соответствующих приказов, в частности, о передаче на монтаж.

Порядок учёта начисления имущественных налогов

В Федеральном законе существует лишь порядок подачи декларации и уплаты имущественного налога. Правила начисления устанавливаются непосредственно на предприятии, о чём издаётся соответствующий приказ.

Если списание налога на затраты совершается по общим правилам для всех организаций, то выбор счетов для корреспонденции проводится на каждом предприятии согласно их специфики.

Налоговая инспекция ведёт контроль своевременного внесения имущественных взносов. Налоговики проводят скрупулёзные проверки в этом направлении. Несоблюдение требований, ошибочные проводки налога на имущество, в конечном итоге, могут привести к наложению штрафов:

- Одноразовое нарушение — 10 000 руб.

- Неоднократное нарушение — 30 000 руб.

- Допущение ошибки в процессе занижения налога размер штрафа зависит от суммы занижения.

- Наименьший штраф составляет 40 000 руб., при доначислении штраф увеличивается на 20% от размера неуплаченных налогов.

Внесённые изменения в налоговое законодательство РФ в отношении имущественных налогов повлекли за собой ряд сложностей для ведения бухгалтерского учёта. Приходится использовать различные правила расчёта налогов, так как в разных регионах РФ основные имущественные средства приходится учитывать на трёх или четырёх субсчетах.

Нежелательно допускать ошибки в бухучете, ведь это, как правило, приводит к искажению отчётов по налогам и, в результате, к штрафным санкциям. Бухгалтерской службе предприятий необходимо прилагать максимальные усилия и ответственное отношение к налоговой отчётности, так как в ближайшее время могут быть внесены очередные изменения в законодательство.

- Илья Лаптев

- Распечатать

Источник: https://ipshnik.com/nalogi-i-nalogooblozhenie-ip/nalog-na-imushhestvo-organizatsiy-staa.html

Как платить налог на имущество при УСН в 2017-2018 годах?

Налог на имущество – УСН 2017-2018 годов позволяет уплачивать его не в полном объеме. Спецрежимники платят налог только по определенному имуществу. Расчет и уплату налога на имущество при УСН 2017-2018 годов рассмотрим в настоящей статье.

Налог на имущество организаций при УСН в 2017–2018 годах

Кто должен уплачивать налог в 2017–2018 годах

Условия уплаты налога на имущество и упрощенная система налогообложения

Ставки имущественного налога и его расчет

Итоги

Налог на имущество организаций при УСН в 2017–2018 годах

Налог на имущество — это региональный налог. Все нюансы, касающиеся его, приведены в гл. 30 Налогового кодекса (НК). Каждый из субъектов России разрабатывает свои законы о нем применительно к региону, руководствуясь НК. В них региональные законодатели уточняют объем льгот, ставку налога, порядок и сроки уплаты. В НК оговорены только максимальные ставки налога.

Налог на имущество УСН 2017–2018 годов подчиняется правилам, вступившим в силу в 2014 году, однако для УСН они применяются с 01.01.2015. Налог начисляется по ряду объектов недвижимости, имеющих кадастровую стоимость (п. 1 ст. 378.2 НК РФ). Для юрлиц-«упрощенцев» уплата налога по таким объектам становится обязательной (п. 2 ст. 346.11 НК РФ).

Что касается ИП на УСН, то этот налог имеет к нему отношение, если перечисленное в п. 1 ст. 378.2 НК РФ имущество используется для предпринимательской деятельности. Если оно включено в перечень объектов для обложения налогом по кадастровой стоимости, то с его стоимости будут брать налог на имущество физических лиц (п. 3 ст. 346.11 НК РФ).

Подробнее обо всех нововведениях последних лет в части налога на имущество читайте в статье «Последние изменения в НК РФ по налогу на имущество».

Кто должен уплачивать налог в 2017–2018 годах

При каких условиях организация или ИП на УСН должны уплачивать имущественный налог? Они таковы:

- в субъекте РФ утверждены результаты кадастровой оценки объектов недвижимости, перечисленных в п. 1 ст. 378.2 НК РФ;

- субъектом принят закон о налоге на имущество, устанавливающий особенности определения налоговой базы по нему.

Таким образом, «упрощенцы» обязаны уплатить налог на имущество при соблюдении следующих условий:

Как узнать кадастровую стоимость имущества, читайте здесь.

У фирмы недвижимость должна быть отражена по счетам 01 или 03. Узнать, входит ли ваше имущество в кадастровый перечень, можно, затребовав этот список в налоговой инспекции. Можно также уточнить данные по недвижимости в Росреестре региона, отправив туда запрос на получение выписки из кадастра о стоимости здания.

В ряде регионов перечни кадастровой недвижимости были утверждены еще в 2013 году. Эти же перечни действуют в 2017–2018 годах и будут применяться в последующие периоды с внесением в них необходимых дополнений. Если недвижимость попала в данный список, она останется там навсегда.

Если 20% здания используется под офисы или в коммерческих целях, то его считают административно-деловым центром, признаваемым объектом обложения налогом (п. 3 ст. 378.2 НК РФ).

Налогоплательщикам, обязанным платить налог по зданию, попавшему в кадастровый перечень, разрешено оспорить факт внесения этого объекта в перечень в суде, если они посчитают, что помещение включено туда ошибочно (п. 15 ст. 378.2 НК РФ).

Условия уплаты налога на имущество и упрощенная система налогообложения

Итак, при соблюдении вышеперечисленных условий плательщик УСН становится плательщиком налога на имущество. Организации при этом обязаны не только оплачивать налог, но и сдавать по нему налоговую декларацию. Для ИП налог рассчитает ИФНС, направив результаты своего расчета в виде уведомления физлицу на уплату налога.

Формы расчета авансовых платежей и декларации по налогу содержит приказ ФНС от 31.03.2017 № ММВ-7-21/271@.

Скачать бланк декларации и авансового расчета можно здесь.

Сведения по налогу, рассчитываемому от кадастровой стоимости, вносятся в раздел 3. Если у фирмы имеется несколько облагаемых объектов, заполняется отдельная страница на каждый из них. При наличии льгот по налогу их отражают здесь же. Кроме того, в расчете заполняются титульный лист и раздел 1.

Сроки уплаты для юрлиц, необходимость уплаты ими авансовых платежей и сдачи расчетов по ним определяет закон региона. В качестве крайних сроков подачи отчетности НК РФ (ст. 386 НК РФ) устанавливает:

- для расчетов авансовых платежей – 30 число месяца, наступающего за отчетным кварталом;

- налоговой декларации – 30 марта года, следующего за отчетным.

Для ИП, уплачивающего имущественные налоги по правилам, установленным для физлиц, крайний срок указан в НК РФ. В отношении платежей за 2017 год он соответствует 03.12.2018.

Подробнее о налоге на имущество физлиц читайте в статье «Как исчисляется налог на имущество физических лиц?».

Ставки имущественного налога и его расчет

Максимальное значение налоговой ставки (2%) устанавливает НК РФ (п. 1.1 ст. 380, подп. 2 п. 2 ст. 406 НК РФ). Регионы могут ее дифференцировать, привязывая к категории плательщика и виду используемого им имущества.

Фирмы на УСН должны платить авансы по налогу на имущество ежеквартально, если в региональном законе выбран этот порядок уплаты. При этом нужно и оплачивать авансовые платежи, и сдавать авансовые расчеты по налогу.

Величину авансового платежа определяют как произведение кадастровой стоимости имущества и ставки налога, разделенное на 4 (п. 4 ст. 382 НК РФ). Тем самым устанавливается сумма налога за квартал.

Если недвижимость организации является составной частью здания, то первоначально нужно уточнить, какой процент составляет занимаемая фирмой площадь по отношению ко всей облагаемой площади. Тогда полученный результат должен быть умножен на уменьшающий коэффициент пропорционально занимаемой площади.

Для объектов, находящихся в собственности неполный год (квартал), в расчете налога применяется коэффициент, учитывающий число полных месяцев владения в расчетном периоде. С 2016 года за полный принимается месяц, в котором объект возник у налогоплательщика не позже 15 числа или исчез после 15 числа (п. 5 ст. 382 НК РФ).

Правильно рассчитать налог на имущество вам поможет наша статья «Пошаговая инструкция по расчету налога на имущество с кадастровой стоимости».

Итоги

Ежегодно до 1 января региональные власти утверждают кадастровую стоимость недвижимости, информация о которой вносится в специальные перечни.

Если активы «упрощенца» присутствуют в данном списке, то он становится плательщиком налога на имущество. При этом компании обязаны ежеквартально представлять расчеты по авансовым платежам, а по итогам года и саму декларацию.

Для ИП на УСН расчет осуществляет налоговая инспекция и направляет соответствующее уведомление по месту жительства.

Можно ли списать уплаченный налог в расходы по УСН, узнайте здесь.

О расчете имущества от кадастровой стоимости плательщиком ЕНВД читайте здесь.

Источник: https://nalog-nalog.ru/usn/usn_dohody/kak_platit_nalog_na_imuwestvo_pri_usn/

Налог на имущество за 2018 году: объект налогообложения, расчет | Пример расчета налога на имущество в 2018 году

В 2018 году в правилах уплаты налога на имущество появятся некоторые новшества.

В основном это касается регионов: может сократиться площадь зданий, которые подлежат налогообложению, и вырастет налоговая ставка.

Также с 2018 года организации отчитываются о налоге на имущество по новой декларации. Мы расскажем о ставках налога, льготах, отчетности и штрафах по налогу на имущество в 2018 году.

С каких объектов платят налог на имущество в 2018 году

С какого имущества предприниматель или организация платят налог? Главный признак такого имущества — вхождение в состав основных средств. Это прописано в ст. 374 НК РФ. Основное средство должно отвечать ряду условий:

- его планируют использовать в производстве, сдавать в аренду или применять для управленческих целей;

- его планируют использовать более года;

- его не планируют перепродавать с целью извлечения прибыли;

- объект может приносить экономический доход.

Такое имущество переводится на бухгалтерский счет 01 “Основные средства” и подлежит налогообложению, даже если объект находится во временном или совместном пользовании.

Еще к основным средствам относятся доходные вложения в материальные ценности: они учитываются на счете 03 и тоже подлежат налогообложению.

Также компании платят налог с жилых помещений, которые не отражены в составе основных средств (объекты для продажи).

В правилах уплаты налога на имущество есть свои тонкости: если основное средство используется, его стоимость включают в налоговую базу.

Это делается, даже если средство еще не введено в эксплуатацию, не переведено на счет 01 и на объект не зарегистрированы права.

Если основное средство не используется и не отражено на счете, то платить налог не нужно (кроме ОС, которые получены по концессионному соглашению).

Под налог не попадает имущество, которое перечислено в ст. 374.4 НК РФ: земельные участки, культурные объекты, ледоколы, космические корабли и объекты, включенные в первую и вторую амортизационную группу по Классификатору ОС. Предприятия на УСН и ЕНВД платят налог только с недвижимого имущества — это объекты из кадастрового перечня регионов.

Льготы при уплате налога на имущество в 2018 году

Для некоторых видов имущества применяются льготы, освобождая организацию от уплаты налога (см. статью 381 НК РФ):

- если ваша организация входит в свободную экономическую зону, принадлежит к религиозной сфере или уголовно-исполнительной системе;

- имущество “сколковцев”, протезно-ортопедических предприятий, адвокатских и юридических консультаций;

- движимое имущество, которое принято к учету позже 1 января 2013 (указывается в отчетности как льготное).

Регионы могут устанавливать собственный льготы, уменьшать ставки и освобождать от уплаты налога, поэтому уточняйте данные по льготам и ставкам в своем регионе на официальном сайте налоговой службы.

Как рассчитать налог на имущество в 2018 году

За предпринимателей налог рассчитывает налоговая служба и присылает им уведомление на уплату. Организации должны рассчитать налог самостоятельно. В бухгалтерском веб-сервисе Контур.Бухгалтерия вы можете сделать это автоматически.

- Сначала нужно разобраться, какое имущество из имеющегося облагается налогом.

- Далее, следует проверить, имеет ли организация право на льготы — данные о льготах содержатся в региональных законах.

- Выяснить базу для исчисления налога.

- Выяснить налоговые ставки, установленные в регионе.

- Исчислить налог к уплате в бюджет.

Авансовые платежи по налогу уплачиваются ежеквартально. Расчет за квартал ведется согласно следующим формулам:

Налог на имущество по среднегодовой стоимости = Средняя за отчетный период стоимость ОС х Ставка налога / 4

Налог на имущество по кадастровой стоимости = Кадастровая стоимость имущества х Ставка налога / 4

Обособленные подразделения платят налог по ставке того региона, где зарегистрировано подразделение. Если недвижимость расположена не по месту регистрации головной организации или подразделения, то налог рассчитывают по ставке того региона, где недвижимость находится.

Если вы платите налог на имущество по кадастровой стоимости

С 2018 года, уже в 61 регионе налог на объекты административно-делового и торгового назначения будет рассчитываться из кадастровой стоимости.

Власти должны предупредить компании и опубликовать список имущества для уплаты налога по кадастровой стоимости. Публикация делается до 1 января на официальном сайте региона.

Если такой публикации нет или ваше имущество отсутствует в списке, то продолжайте платить налог по среднегодовой стоимости.

Запросите кадастровую стоимость здания в региональном отделении Росреестра. Если вы владеете только частью здания, то выясните ее кадастровую стоимость, исходя из своей доли в общей площади здания. Сумму налога выясняем по следующей формуле:

Сумма налога за год = кадастровая стоимость * налоговая ставка * число месяцев владения имуществом / число месяцев в отчетном периоде

Если в вашем регионе предусмотрены авансовые платежи, то квартальный платеж равен четверти суммы налога. Случается, что власти в середине года исключают объект из перечня имущества для уплаты налога по кадастровой стоимости, тогда придется пересчитать налог с начала года по среднегодовой стоимости.

Отчетность по налогу на имущество организаций

По авансовым платежам сдаются ежеквартальные расчеты, по итогам года — декларация по налогу на имущество. С 2018 года изменяются формы расчета и декларации, они утверждены Приказом ФНС от 31 марта 2017 № ММВ-7-21/271@.

Из новых форм исключены ненужные сведения (коды ОКВЭД, печати), предусмотрено указание понижающего коэффициента для льготного налогообложения объектов Железной дороги, указание кодов другого имущества под льготами, указание налогооблагаемой недвижимости по каждому объекту.

Декларация по налогу на имущество за 2017 год сдается до 30 марта 2018 года. Расчеты сдаются в течение 30 дней после завершения отчетного квартала:

- расчет за 1 квартал 2018 — до 30 апреля 2018;

- расчет за полугодие 2018 — до 30 июля 2018;

- расчет за 9 месяцев 2018 — до 30 октября 2018.

Многие регионы вводят свои сроки отчетности и уплаты налога — и подходят к этому вопросу разнообразно и творчески. Нужно уточнить условия и отчетные даты своего региона.

Уплата авансовых платежей или налога производится по месту нахождения имущества. Точно так же отчетность по имуществу сдается в налоговую по месту нахождения имущества.

Штраф для компаний, которые не уведомили налоговую о недвижимости, составляет 20% от неуплаченного налога на имущество.

Попробуйте легко и быстро подготовить расчет по налогу на имущество в онлайн-сервисе Контур.Бухгалтерия. В конце года сформируйте и отправьте через Контур.Бухгалтерию отчет по налогу на имущество и другие налоговые декларации и отчеты в фонды. Первые 30 дней работы в сервисе бесплатны для всех.

Попробовать бесплатно

Источник: https://www.b-kontur.ru/enquiry/350