- Что такое отпуск и как его получить?

- условия кредитного отпуска

- Как получить отпуск по кредиту

- При каких условиях я могу взять отпуск?

- дефиниция

- варианты отдыха

- проектные нормы

- доклады

- случаи ошибок

- Преимущества программы

- Меньше перерывов в кредитовании

- Какие банки предлагают такие услуги?

- Сбербанк

- ВТБ

- Ты хочешь, чтобы я взял на себя обслуживание?

- Служба кредитных отпусков: Правила регистрации, подачи заявок, документов и оценки стоимости

- Что такое безнадежный долг?

- В каких случаях предоставляется отсрочка платежа?

- В каких случаях банк может отказать в предоставлении отсрочки?

- Алгоритм отсрочки платежа

- “Кредитный отпуск в Сбербанке: как его организовать?

- В каких случаях не рекомендуется ходатайствовать об отсрочке?

- Преимущества услуги и обратная связь

- Как и в каких банках Российской Федерации я могу использовать кредитный отпуск?

- Что такое кредитный праздник и как он может быть организован в соответствии с законодательством Российской Федерации?

- Как оформить отпускной кредит?

- Тем не менее, все нерешенные кредитные вопросы подлежат судебному рассмотрению в соответствии с требованиями кредитного законодательства Российской Федерации, и это так:

- Как организовать кредитный отпуск: Документы и процедуры

- Как я могу организовать отпуск?

- В каких банках предлагаются случаи невыполнения обязательств по кредитам?

- Кредитные каникулы: преимущества и недостатки организации апреля 2018 года.

- Опционы на начисление займов

- Полная отсрочка платежа

- частичная отсрочка платежа

- Изменение валюты кредита

- Причины переноса на более поздний срок

- Как я могу получить просрочку платежа?

- В каких банках Российская Федерация предоставляет кредитный отпуск?

- Преимущества и недостатки кредитных отпусков

- Когда не имеет смысла брать отпуск?

- Что такое ипотечные каникулы и как их организовать?

- Как ипотечные каникулы?

- Характеристики ипотечных каникул

- Когда я могу его получить?

- Последовательность регистрации

- итоговая сумма

Что такое отпуск и как его получить?

Недавно введенная банковская услуга “Кредитные каникулы” является одной из форм реструктуризации кредитной задолженности, при которой заемщик откладывается на некоторое время, полностью или частично.

Поскольку праздник – это не более чем дополнительная услуга банка, у каждой кредитной организации есть свои правила и условия для ее получения, и существует несколько основных вариантов:

- Возможность использования праздничных дней предоставляется непосредственно через кредитный продукт;

- Услуга рассматривается как вариант кредитного продукта, который капитализируется по желанию заемщика при заключении договора или при выполнении обязательств;

- Праздничные дни – это специальная программа реструктуризации задолженности, которую банк может предложить заемщику в индивидуальном порядке, если у него возникают проблемы с выполнением кредитных обязательств.

Рассмотрение кредитных каникул как особой услуги в банковском секторе имеет очень простое объяснение: за такую услугу, которой активно пользуются многие банки, может взиматься плата.

Даже если услуга сама по себе не оплачивает дополнительную плату, вполне вероятно, что она просто предустановлена в кредитный продукт.

Кроме того, наличие такой услуги с точки зрения кредитования, особенно в условиях свободного позиционирования, часто используется банками в качестве маркетингового инструмента для привлечения заемщиков.

К кредитному отпуску всегда следует относиться осторожно и с определенной осторожностью. Несмотря на очевидные преимущества данной услуги, это не всегда так.

условия кредитного отпуска

Поскольку каждый банк определяет условия и причины его предоставления, нет смысла пытаться определить все конкретные системы. Мы можем выделить только наиболее распространенные форматы запроса на отпуск:

- Полная отсрочка обязательств по предоставлению кредита – Определить период, в течение которого заемщик освобождается от уплаты основной суммы долга и процентов. характеристики полной отсрочки:

- редко используется при наличии веских причин и, как правило, считается единственным возможным механизмом пересмотра сроков погашения задолженности;

- часто необходимость оплаты услуг, и оплата часто определяется как штраф;

- Продление контракта не планируется, чтобы по окончании кредитных праздников заемщик фактически получал еще более высокую ежемесячную долговую нагрузку, чем перед праздничными днями;

- Условия обычно очень строгие по отношению к требованиям, предъявляемым к заемщику.

- Частичная отсрочка погашения кредита – Определить период, в течение которого заемщик может оказаться не в состоянии погасить основную сумму долга, продолжая выплачивать проценты. Особенности данной системы:

- Услуга доступна 1-2 раза в течение срока действия кредита;

- В случае финансовых трудностей заемщик будет испытывать существенное снижение долговой нагрузки только в том случае, если основной долг будет относительно небольшим, поскольку ежемесячные процентные платежи зачастую все еще являются приемлемой суммой;

- Отсрочка увеличивает общую сумму переплаты;

- в конце периода отсрочки ежемесячная долговая нагрузка увеличивается по сравнению с тем, что было до применения кредитных каникул, за исключением случаев продления контракта.

- Индивидуальные условияb) кредитный портфель формируется на основе конкретного кредитного продукта заемщика и в этом случае возможны различные нормативные положения, включая продление срока и разработку индивидуального плана погашения с применением льготного периода.

В зависимости от действующих в Банке правил, они могут быть установлены дополнительно:

- Мораторий на оказание услуг на определенный период времени с даты предоставления кредита – обычно несколько месяцев;

- возможность использования услуги несколько раз в течение срока действия кредитного договора, с определением конкретного периода перехода от одного праздничного дня к другому;

- Допустимая продолжительность отпусков, как минимальная, так и максимальная;

- Заемщик имеет возможность выбора между полной или частичной отсрочкой платежа по кредиту;

- Ограничивает сумму обязательства – остаточный долг, количество платежей, подлежащих погашению в полном объеме и другие;

- Продление контракта или его отсутствие;

- возможное повышение процентных ставок по окончании кредитных каникул;

- специальные требования к кредитоспособности;

- Включить другие программы реструктуризации задолженности в условия предоставления отпуска по кредиту.

Как получить отпуск по кредиту

В целом, кредитные каникулы рассматриваются как мера по снижению ежемесячной долговой нагрузки или временной приостановке всех платежей с целью создания благоприятных условий для решения заемщиком финансовых проблем.

В некоторых случаях банки могут предложить заемщику оплачиваемый отпуск без необходимости доказывать сложное финансовое положение.

Однако это отдельные случаи, которые обычно практикуются во взаимоотношениях с постоянными клиентами.

Если условия кредитного договора изложены в условиях кредитного договора, то необходимо и достаточно следовать установленному порядку. В противном случае, ты должен это сделать:

- Обратитесь в Банк и определите возможности и условия предоставления кредитного отпуска и пакет документов, необходимых для его предоставления.

- Подготовьте заявление по форме, указанной банком для предоставления услуги. Заявление обычно выполняется менеджером банка в присутствии клиента.

- Подготовьте пакет документов, указанный банком, и отправьте его в банк вместе с заявлением.

- После рассмотрения заявки и согласования условий периода кредитных отпусков Банк подписывает соответствующий договор или дополнительное соглашение к действующему кредитному соглашению.

Следует отметить, что в последние годы многие банки предлагали кредитные каникулы по специальным ставкам по отдельным кредитным продуктам.

В то же время, как только Вы активировали опцию, Вы можете взять повторный отпуск по мере необходимости. Самое главное – придерживаться условий пользования и, конечно же, платить.

В таких случаях выплата может осуществляться в виде фиксированной суммы, определенного процента от ежемесячного обязательного платежа по кредиту или несколько более высокой процентной ставки.

Цвет шрифта =”#ffff00″ >-=https://www.youtube.com/watch?v=- с гордостью представляет

Наш онлайн юрист на дежурстве готов помочь Вам решить проблему регистрации кредитных праздников. Просто задайте свой вопрос, заполнив форму ниже.

Источник: http://law03.ru/finance/article/kreditnye-kanikuly

При каких условиях я могу взять отпуск?

Не всегда возможно погасить кредиты в срок. Для этого есть различные причины. Это может быть потеря работы, болезнь, финансовые трудности в семье.

Заемщик может взять отпуск, что означает задержку платежа. Данное разрешение может быть использовано клиентом, имеющим белую кредитную историю.

Лучше сразу отложить, чем заниматься множеством разных проблем.

дефиниция

Кредитный отпуск – это изменение условий договора, так как фиксируется новый срок кредита. Заемщик выплачивает банку долг, условия которого переносятся на некоторое время.Индивидуальные условия согласовываются с каждым заемщиком. Он может не платить некоторое время или платить только проценты.

Банки рассматривают заявки индивидуально, чтобы каждому клиенту были предложены особые условия для решения проблемы. В банках действуют особые правила получения отпуска.

варианты отдыха

Кредитный отпуск согласовывается практически в каждом банке. Как правило, эта привилегия действует не более 3 месяцев. В течение этого периода у заемщика появляется возможность найти работу и получить заработную плату. Заемщик решает такие проблемы путем погашения задолженности.

Данная услуга может быть предоставлена Банку после подачи заявления. Кредитный отпуск может быть следующих типов:

- С отсрочкой платежа. План выплат откладывается. Например, плательщик имеет льготный период в 3 месяца, в течение которого ему не нужно производить никаких платежей, а срок действия кредитного договора продлевается на этот период.

- С частичной сменой. Проценты выплачиваются, и общая сумма переводится на определенный период. Условия рассматриваются индивидуально.

- Перерасчет суммы платежей с изменением валюты. Эта опция используется редко.

проектные нормы

Как я могу организовать отпуск? Для этого Вам необходимо связаться с банком и сообщить о возникших трудностях. Отсрочка платежа считается законной процедурой. Тогда вы должны доказать свое тяжелое финансовое положение.

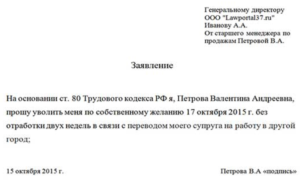

Это может быть, например, справка из больницы, рабочая тетрадь или рабочая тетрадь. Как я могу получить просрочку платежа? Вы должны написать заявление четко и грамотно, и его смысл должен быть ясен. Письмо написано от имени руководителя финансового учреждения.

Тогда необходимо взять отпуск по кредиту. Условия уже должны быть известны. Перед подписанием договора должно быть ясно, будут ли на этот период иметь место процентные расходы, будет ли повышена процентная ставка, будут ли наложены штрафы и другие санкции. Если заявка одобрена, необходимо посетить банк и подписать документы. Будет составлен новый план выплат.

доклады

Заемщик обязан предоставить следующие копии справок об ухудшении финансового положения. Это включает

- Копия рабочей тетради.

- Справка работодателя о снижении дохода.

- Медицинская справка о болезни.

- Копия справки об инвалидности.

Обработка заявления занимает 30 дней. Если банк принимает положительное решение, стороны подписывают договор с новыми условиями. Финансовые учреждения обычно утверждают предоставление отпуска по кредитам добросовестным клиентам. Поэтому рекомендуется обращаться в банк до возникновения задержек.

случаи ошибок

Банки отказываются регистрировать услугу, если кредит не был выплачен в течение месяца. Даже если клиент решит воспользоваться этой услугой, маловероятно, что ему будет позволено это сделать. Поэтому, если задержек нет, необходимо обратиться в службу поддержки. Тогда заявка, скорее всего, будет одобрена.

Неудача следует, когда вы в хорошем состоянии здоровья и имеете работу. То же самое относится и к кредитам, выданным менее чем 90 дней назад или задержанным платежам. Клиент не сможет воспользоваться выгодными условиями предоставления льготного периода.

Преимущества программы

Кредитный отпуск имеет следующие преимущества:

- Отсрочка предоставляется на 3 месяца. Этот период достаточен для отдыха, поиска работы и лечения.

- В течение этого периода штрафов налагаться не будет. Получается, что долги увеличиваться не будут.

- Кредитная история не портится, так что вы можете продолжать брать кредиты легко и просто.

Меньше перерывов в кредитовании

Поэтому срок кредитования становится все длиннее и длиннее. Иногда есть и другая возможность: сумма, которая недостаточна для оплаты, делится на оставшиеся месяцы. Тогда срок погашения не меняется, увеличиваются только платежи.

Некоторые банки берут отпуск по долгам, и проценты должны выплачиваться немедленно. Не все компании предлагают такие услуги.Есть банки, которые взимают комиссии. Данная услуга также имеет и психологический недостаток: заемщик расслабляется в период отсрочки платежа с точки зрения финансов.

Какие банки предлагают такие услуги?

Следующие банки предлагают такие услуги:

- Сбербанк.

- Промсвязьбанк.

- ВТБ 24.

- Домашний кредит.

- Альфа-Банк.

- Возрождение.

- Райффайзен Банк.

Подробную информацию можно получить в офисе банка или у консультанта по телефону. Каждое учреждение предлагает свои собственные условия использования.

Сбербанк

Кредитные каникулы в Сбербанке предназначены для реструктуризации задолженности с уменьшением суммы платежа. Для этого Вы должны обратиться в банк с заявлением. Необходимо также доказать, что финансовые проблемы существуют. Иногда предлагается продлить срок действия договора путем повышения тарифа.

Клиент, желающий отложить оплату, должен иметь положительный кредитный рейтинг. Отпуск предоставляется на срок до 1 года. Срок действия контракта продлевается на 2 года.

Получается, что размер ежемесячной абонентской платы уменьшается. Когда мне не следует откладывать? Если заемщику трудно оплачивать счета, то праздничные дни еще больше осложнят ситуацию.

Тогда тебе лучше начать продавать заимствованную недвижимость.

ВТБ

Данная услуга, предоставляемая ВТБ.Кредитный праздник, не отменяет очередные платежи. Они будут отложены только до следующего платежа. Сумма кредита не увеличивается, а продлевается. До окончания срока действия кредитного договора заемщик выплачивает кредит на основании нового плана.

Отдых в ВТБ выгоден многим клиентам. Как их организовать? Необходимо обратиться в банк с соответствующим заявлением и доказательством.

Условия предоставления этой услуги включают в себя следующее

- Пропавшие задержки в течение шести месяцев.

- Услуга выдается только один раз в 6 месяцев.

- Документальное подтверждение неплатежеспособности.

- До окончания срока действия контракта должно остаться не более 3 месяцев.

- Стоимость услуги составляет 10% от стоимости оплаты, но не менее 1199 рублей.

Заявление будет рассмотрено в течение 5 дней, после чего клиент будет проинформирован о принятом решении. Иногда необходимо отказаться, если нет причин откладывать принятие решения.

Заявление на регистрацию услуги в случае возникновения непредвиденных обстоятельств.

Доказательства могут включать трудовую книжку, справку о трудоустройстве, справку о болезни, выданную бюро по трудоустройству, и справку о болезни. Банк может также принимать во внимание другие обстоятельства.

Тебе не следует откладывать кредит. Если возможно, что оплата не будет произведена вовремя, необходимо немедленно организовать данную услугу.

Как правило, банк удовлетворяет потребности заемщика, так как заинтересован в полном погашении кредита. Это выгоднее для клиента, чем выплата пеней за просрочку платежа.

Вы не должны идти в банк, когда кредит обеспечен. Лучший выход – это продать недвижимость и выплатить кредит.

Более подробные условия должны быть проверены перед регистрацией. Если возникнут временные финансовые затруднения, эта услуга поможет. И наказания не налагаются. Также необходимо получить кредитную историю. Все ситуации банк рассматривает индивидуально. Каждому заемщику предлагается оптимальное решение проблемы.

Ты хочешь, чтобы я взял на себя обслуживание?

Следует отметить, что отсрочка по кредиту увеличивает переплату. Сумма долга не уменьшается в течение льготного периода, поэтому процентная ставка не снижается. Чем дольше период отпусков, тем выше стоимость кредита. Поэтому регистрировать услугу необходимо только в крайних случаях.

Если ты не заплатишь долг и не переедешь, у тебя будет другая проблема. Если кредит не будет выплачен, коллекторы могут быть потревожены. А если задержка превышает 90 дней, то будет возбуждено судебное разбирательство. В случае принятия решения в пользу финансового учреждения заемщик теряет обеспечение.Поэтому такую услугу необходимо зарегистрировать заблаговременно.

Источник: https://www.syl.ru/article/307300/na-kakih-usloviyah-mojno-oformit-kreditnyie-kanikulyi

Служба кредитных отпусков: Правила регистрации, подачи заявок, документов и оценки стоимости

К сожалению, в последние годы все больше и больше людей, не способных судить о своих финансовых возможностях, становятся должниками банковских учреждений.

Самое худшее, что человек может сделать в такой ситуации, это усугубить ситуацию, накапливая долги. Те, кто не в состоянии погасить всю сумму сразу, могут обратиться в банк и подать заявление на “праздник”.

В большинстве случаев кредиторы идут на уступки заемщикам, поскольку им невыгодно собирать дебиторскую задолженность, налагать штрафы и не получать никаких платежей.

Что такое безнадежный долг?

Это форма отсрочки платежа, позволяющая клиенту банковского учреждения, у которого на данный момент нет средств, временно отдохнуть от непосильной финансовой нагрузки. Этот период рассчитан таким образом, чтобы один человек мог решить все свои проблемы, связанные со сменой места жительства, лечением или поиском постоянного источника дохода.

В каких случаях предоставляется отсрочка платежа?

В условиях усиливающегося экономического спада все больше и больше людей, получивших высокую заработную плату несколько лет назад, остаются безработными. Многие из них имеют ипотечные кредиты или другие долги перед банком, что стало непосильным бременем.

Чтобы избежать взыскания астрономических сумм по неоплаченным кредитам, вы можете обратиться в банк и узнать, как получить “кредитный отпуск”. В большинстве случаев финансовые учреждения удовлетворяют потребности людей, находящихся в трудной жизненной ситуации. Например, большинство ипотечных договоров требуют возможности отсрочки.

В некоторых случаях заемщик может даже выбрать, подходит ли ему частичный или полный план страхования.

https://www.youtube.com/watch?v=wsi0icbbVkms

После положительного ответа не стоит наивно ожидать от банка выдачи кредита, так как предоставление отсрочки обычно приводит к значительному удорожанию кредита. Часто в конце кредитного периода банк пересчитывает платежи и увеличивает их размер.

Такая услуга может быть предложена заемщикам, отвечающим нескольким требованиям. Во-первых, должник, ходатайствующий об отсрочке, не должен быть неплатежеспособным, и не только в этом учреждении.

Вторым условием, предъявляемым к заемщику, является наличие неструктурированной задолженности, при полном погашении которой остается не менее трех обязательных платежей.

В каких случаях банк может отказать в предоставлении отсрочки?

Основанием для отказа в регистрации “кредитного отпуска” может стать отсрочка уплаты обязательного ежемесячного платежа.

Кроме того, финансовые учреждения имеют право не выполнять пожелания лиц, не испытывающих материальных трудностей, не имеющих проблем со здоровьем или потерявших работу.

Отпуск по кредиту также может быть отказано, если с момента получения кредита прошло менее трех месяцев.

Алгоритм отсрочки платежа

Услуга “отпуск” может быть предоставлена после подтверждения того, что заемщик находится в серьезной затруднительной ситуации и временно не в состоянии оплатить счета.

Но в исключительных случаях банки будут объявлять об отсрочке платежей только по просьбе лица. Однако эта услуга предоставляется на платной основе.

Лица, заинтересованные в организации “отпуска”, должны принять определенные меры.

Первое, что вам нужно сделать, это обратиться в банк и сообщить о своих проблемах. Затем необходимо представить доказательства тяжелого финансового положения заявителя.

В качестве доказательства может быть использована фотокопия рабочей тетради или справки из больницы. Работники Банка обязаны ознакомить заявителя с условиями предоставления “кредитного отпуска”.

Перед заключением нового договора убедитесь, что он не предусматривает какого-либо повышения процентных ставок, штрафов или пени на весь период отсрочки платежа.

После проверки заявления лицо, получившее положительный ответ, должно прийти в банк, чтобы подписать соответствующие документы и получить новый план оплаты.

“Кредитный отпуск в Сбербанке: как его организовать?

Данное финансовое учреждение предлагает услугу реструктуризации долга с понижением ежемесячной ставки. Для реализации своего права необходимо обратиться к представителям Банка с соответствующим запросом.

Любой желающий взять “кредитный отпуск” в Сбербанке должен документировать проблемы и трудности. В некоторых случаях клиенту может быть предложено продление договора с повышением процентных ставок. Лицо, заявляющее об отсрочке платежа, должно иметь безупречную историю болезни.

“Кредитный отпуск может быть предоставлен на срок до 12 месяцев. А сам контракт продлевается на два года, т.е. размер ежемесячной платы уменьшается.

В каких случаях не рекомендуется ходатайствовать об отсрочке?

Если у заемщика, которому нечего платить, есть залоговый кредит, то получение отсрочки только усугубит и без того непростую ситуацию. В этом случае лучше трезво оценить ситуацию и попытаться продать обремененное кредитом имущество.

После продажи ценных бумаг должник не только избавится от неприемлемо высоких долговых обязательств, но и вернет часть собственных средств. Отложив его до последнего момента и не оплатив долг, лицо все равно будет вынуждено продать заложенное имущество.

Только это будет сопровождаться длительными судебными разбирательствами, которые лишат заемщика большей части его средств, поскольку уровень задолженности будет дополняться штрафами за просрочку ежемесячных платежей.

Преимущества услуги и обратная связь

Многие заемщики заинтересованы в “Кредитном отпуске” в Сбербанке. Мы рассмотрели вопрос о том, как организовать такую смену и что она принесет.

Следует понимать, что эта услуга позволяет человеку не доводить дело до долгих, а иногда и унизительных процессов и дает ему время на решение своих проблем. Отзывы клиентов, воспользовавшихся “кредитным отпуском”, были разделены на два диаметрально противоположных лагеря.

Некоторые люди благодарны банкам, которые позволили им временно отказаться от переплат и улучшить свое финансовое положение. Другие же, с другой стороны, усугубили и без того тяжелое положение, значительно увеличив свою задолженность.

Поэтому заемщик сам решает, желает ли он воспользоваться этой услугой или нет. В то же время очень важно оценить финансовые результаты и признать, что это задержка, которая дает возможность найти выход из сложившейся ситуации.

https://www.youtube.com/watch?v=OI8j4NZgdE

Следует понимать, что любая задержка в погашении кредита приведет к увеличению переплат. В период отсрочки номинальная сумма долга не уменьшается ни на одну копейку, и поэтому проценты не уменьшаются. Чем дольше длится “отпуск”, тем выше стоимость кредита. Поэтому желательно пользоваться этой услугой только в исключительных случаях.

Не погашая долг и без промедления, один человек может столкнуться с другой, еще более серьезной проблемой. Они оштрафованы.

Кроме того, в последнее время участились случаи передачи проблемных кредитов банками коллекторским агентствам, сотрудники которых начинают буквально домогаться должника угрожающими визитами и звонками.

А как только срок задержки превысит 90 дней, банк имеет право начать судебное разбирательство. После получения соответствующего решения суда залог может быть отозван с неплатежеспособного заемщика.

Источник: http://.ru/article/232848/usluga-kreditnyie-kanikulyi-pravila-oformleniya-zayavlenie-dokumentyi-i-otzyivyi

Как и в каких банках Российской Федерации я могу использовать кредитный отпуск?

В истории банковского кредитования нередко случалось так, что ухудшение финансового положения заемщиков приводило к неуплате кредитов, штрафов и других санкций любого рода. Никому не нужны неприятности, но что вы можете сделать в такой ситуации?Закон предусматривает возможность получения заемщиком отсрочки платежа на определенный период времени.

Что такое кредитный праздник и как он может быть организован в соответствии с законодательством Российской Федерации?

Причины переноса на более поздний срок Платежи могут быть очень разными:

- потерю работы,

- серьезное заболевание,

- рождение ребенка,

- пожар,

- Изменение места жительства и т.д.

Никто не застрахован от таких вещей. Лучшим выходом из этой ситуации может быть.

кредитный праздник. Они предоставляются Банком, или в заранее определенное время в кредитном договоре или по взаимному согласию сторон.

Как оформить отпускной кредит?

- С полной отсрочкой платежей по кредитам

В этом случае……

клиент не платит ни кредитное учреждение, ни ежемесячные проценты, начисленные за оговоренный период.

Основанием для этого является….

для отсрочки платежа – это только уважительная причинаЭто подтверждается документами (справкой о месте работы, отпуском по болезни и т.д.).

- С частичной отсрочкой платежей по кредиту

Банк предлагает клиенту только платить.

затраты по займам или продлить срок погашение с уменьшением ежемесячных платежей.

- В форме изменения характера валюты

изменение валюты Кредит на определенный период времени (например, валютный кредит конвертируется в рублевый кредит и т.д.); и перерасчет прямых дебетов может быть выгодным решением в трудной ситуации. Этот вариант является наиболее приемлемым, если доллар падает с рублевым кредитом или наоборот, если доллар падает с рублевым кредитом, или наоборот, его рост с валютным кредитом.

Для того чтобы получить отсрочку, банк должен быть своевременно проинформирован о любых финансовых трудностях. что касается кризис кредитования…они строго регламентируются законом…..

не регулируются.

Все происходит на основе того. Соглашения между заемщиком и кредиторомчто может привести к подписанию следующих контрактов дополнительное соглашение к существующему документу или заключен новый контракт..

Если банк отказывает заемщику в кредите В рамках отпуска по уходу за ребенком он имеет право подать заявление в суд.

с иском о пересмотре кредитного соглашения.

на более приемлемых условиях. Но обычно она не подается в суд, потому что финансовые учреждения предпочитают мирное решение проблемы, учитывая положение граждан.

Тем не менее, все нерешенные кредитные вопросы подлежат судебному рассмотрению в соответствии с требованиями кредитного законодательства Российской Федерации, и это так:

- Гражданский кодекс РФ, часть 2, глава 42. Кредиты и займы,

- Федеральный закон о кредитоспособности,

- Федеральный закон об ипотеке.

Как организовать кредитный отпуск: Документы и процедуры

Для того чтобы банк одобрил заявку на разрешение, заемщик должен заполнить всю форму.

Документы, подтверждающие наличие неблагоприятных обстоятельств и их временный характер:

- ксерокопию рабочей тетради. с записями, что его уволили с последней работы;

- история болезни с диагнозом и временем лечения;

- справку об изменении места жительства в связи с переездом;

- Подтверждение форс-мажорных обстоятельств (пожар, наводнение и т.д.).

Как я могу организовать отпуск?

- Приходите (или позвоните в отделение банка, в котором был выдан кредит, и предупредите о своих финансовых затруднениях.

- Узнайте, какие документы необходимы для доказательства несостоятельности.

- Соберите всю необходимую информацию и соберите ее вместе с заявлением в банке.

- После получения положительного ответа и составления нового договора, возьмите свою копию.

Заявка заемщика может быть составлена на любом языке при условии, что в ней содержится следующая информация представлена адекватная информация:

- паспортные данные клиента,

- номер кредитного документа,

- Причины невозможности осуществления ежемесячных платежей,

- Обеспечить временный характер обстоятельств,

- обязательство полностью соблюдать достигнутые договоренности,

- Дата, имя, подпись

Заявление на получение кредитного отпуска может быть рассмотрено банком в течение двух недель.

10-30 дней. Важным условием для получения положительного ответа является отсутствие непогашенных кредитов или штрафов. Срок дефолт по кредиту может быть От 2 до 12 месяцев.

В каких банках предлагаются случаи невыполнения обязательств по кредитам?

Сбербанк предоставляет кредитный отпуск только тем заемщикам, которые не просрочили платежи на момент обращения с просьбой о предоставлении такой услуги.

отсрочка платежа Кредит может быть предоставлен на определенный срок.

до 12 месяцев.

с продлением срока действия контракта до 24 месяцев.

Отсрочка платежа может быть предоставлена по меньшей мере в том случае, если через полгода.

после регистрации Срок действия контракта должен составлять не менее 3 месяцев. Банк предлагает кредитный отпуск.

с частичной отсрочкой платежа оплаты.

Организация кредитного отпуска в Промсвязьбанке на определенный период времени.

до двух месяцев.

может быть, заемщики, у которых нет задолженности и которые заплатили.

Не менее 6 ежемесячных платежей с момента подписания контракта. До окончания срока погашения кредита должно остаться более 3 месяцев.

- Восточный экспресс-банк

Возьми.

отсрочка Платежи в Банк могут производиться на срок до одного года.

от одного до трех месяцев. Срок погашения кредита может быть продлен на ту же сумму. С момента предоставления кредита должно пройти не менее трех месяцев с момента его предоставления.

праздники могут быть предоставлены не более двух раз.

на весь срок кредита.

Банк разрешает только частичный сдвиг условия оплаты не более 12 месяцев.

. Клиент не только имеет право погасить задолженность перед кредитным учреждением. Заявление рассматривается в течение одного месяца. Должны быть представлены все необходимые документы, в том числе подтверждение отсутствия задолженности перед другими банками, в которых заемщик имеет кредиты.

провизия кредитные убытки отсутствуют условия заключенных с Банком договоров.

Заявление на отпуск рассматривается в течение 5 дней. Получить частичный сдвиг может выполняться в течение определенного периода времени.

до шести месяцев.

. Соответственно, увеличивается срок действия кредита.

Отсрочка платежей или преимущества по снижению кредитной нагрузки заемщика по условиям банка.

не предназначены для.

В качестве альтернативы, банк предлагает всем клиентам, желающим получить кредит наличными в декабре 2014 года, альтернативный вариант, отсроченный первоначальный взнос до февраля 2015 года.

Крайний срок рассмотрения заявлений о допуске к экзамену по следующим дисциплинам отсрочка ежемесячных платежей по кредитам.

до 10 дней.

. Заявки заемщиков рассматриваются индивидуально.

Источник: http://crediti-bez-problem.ru/kak-i-v-kakix-bankax-rf-mozhno-vospolzovatsya-kreditnymi-kanikulami.html

Кредитные каникулы: преимущества и недостатки организации апреля 2018 года.

Узнайте больше об отпуске по кредиту и как его организовать.

Предоставление кредитов гражданам – это неоценимая услуга, которую банки предлагают гражданам.

Единственное, что затуманивает заемщиков – это ежемесячные платежи, которые должны быть строго оплачены. И если в жизни все стабильно, то большинство покупателей могут совершать платежи.

И что делать в критические моменты, когда обстоятельства не в пользу заемщика? Тогда чем вы должны заплатить?

А здесь банки встречаются со своими заемщиками и предлагают воспользоваться льготным периодом.

Опционы на начисление займов

Кредитный отпуск – это не что иное, как отсрочка ежемесячного платежа банка заемщику на определенный период времени, в течение которого заемщик не погашает кредит. Существует 3 вида кредитных отпусков:

- полная отсрочка платежа;

- частичная отсрочка платежа;

- перерасчет суммы кредита путем изменения валюты (например, рубль в валюту и наоборот)

Полная отсрочка платежа

Этот вид отпуска означает, что заемщику не нужно платить кредит в течение некоторого времени и даже проценты не выплачиваются. Эта опция доступна только для клиентов по уважительной причине. Наиболее распространенными причинами являются потеря работы или серьезное заболевание заемщика.

частичная отсрочка платежа

Данный вид отпуска включает в себя новый график ежемесячных выплат заемщиком, за которые производится оплата в период отпуска. Например, можно договориться с кредитором о выплате только процентов по кредиту, второй вариант – продлить срок погашения кредита, сократив при этом ежемесячные платежи.

Изменение валюты кредита

Временное изменение валюты кредита для некоторых граждан также может стать выходом из сложной ситуации. Данный вид задержки может быть использован в случае падения курса доллара или евро (если кредит выдан в рублях) и наоборот – в случае его роста (если кредит выдан в валюте).

Причины переноса на более поздний срок

Следует сразу отметить, что услуга кредитного отпуска является достаточно новой и все еще дополнительной, поэтому не все банки предлагают ее.

Компании, воспользовавшиеся данной опцией для своих клиентов, разрабатывают собственные условия отсрочки платежа. Для того чтобы воспользоваться праздничными днями, большинство кредиторов требуют от заемщика представить официальное обоснование отсрочки.

В целом такая отсрочка может быть предоставлена только при наличии серьезных обстоятельств, таких как

- серьезное заболевание или инвалидность;

- рождение ребенка;

- необходимость заботиться о тяжелобольных родственниках;

- чтобы сменить работу из-за переезда;

- чтобы тебя уволили.

Иногда клиент просто хочет отдохнуть от ежемесячных платежей, например, ненадолго оставить городской шум и суету.

Кстати, во многих случаях это не прихоть, а реальная мера профилактики нервного стресса.

Некоторые кредиторы понимают пожелания своих клиентов и предоставляют праздничные дни без уважительной причины. Однако, вполне вероятно, что такой вариант повлечет за собой дополнительные расходы для потребителей.

Цвет шрифта = “#ffff00” >-=VY1QpiG14Sg

Кроме того, для получения такой услуги заемщик должен удовлетворять определенным требованиям. Как правило, предъявляются следующие требования:

- У клиента нет задержек в оплате.

- Кредит не подлежит реструктуризации.

- По меньшей мере 3 платежа должны быть произведены до истечения срока платежа.

Как я могу получить просрочку платежа?

Единого алгоритма получения кредитного паузы не существует. Как уже упоминалось, это не является обязательным платежом со стороны кредитора. Некоторые банки вообще не предоставляют задержек в своих программах. Это добровольная услуга, поэтому банки имеют право регулировать возможность ее предоставления и устанавливать собственные условия для клиента.

Вместе с тем следует отметить, что эта услуга становится все более распространенной и многие банки, предлагающие индивидуальные программы, предлагают заемщикам кредиты по специальным ставкам.

В то же время, клиент может использовать праздничные дни несколько раз после активации опции.Самое главное – выполнять условия банка и вовремя платить.

Платежи за такую услугу могут принимать форму процента от взносов или фиксированной суммы.

Что касается условий отсрочки кредитования, то они не регулируются законодательством. Все делается на основе соглашений между заемщиком и кредитором, результатом чего может быть подписание дополнительного соглашения к существующему соглашению или создание нового документа.

Поэтому, если Вы являетесь заемщиком и решили отдохнуть от ежемесячных платежей, Вам необходимо знать, как зарегистрировать такую услугу. Алгоритм ваших действий выглядит следующим образом:

- Собрать необходимые документы, подтверждающие наличие неблагоприятных (форс-мажорных) обстоятельств, с подтверждением их временного характера (справка об изменении места жительства, запись в трудовой книге увольнения и т.д.).

- Приходите (или позвоните в отделение банка, в котором был взят кредит, и предупредите о своих финансовых затруднениях.

- Напишите заявление, приложите все сертификаты и передайте его банковскому служащему. Напишите заявление в той или иной форме, но обязательно укажите следующую информацию:

- Паспортные данные;

- Номер кредитного договора;

- причины отсрочки;

- свидетельствующие о временном характере трудностей;

- обязательство полностью выполнять взятые на себя обязательства;

- Дата, имя, подпись.

- Если “да”, вас попросят заключить новый договор, один из которых будет отозван.

В каких банках Российская Федерация предоставляет кредитный отпуск?

Следующие банки предлагают эту услугу своим клиентам:

- Сбербанк (только для заемщиков, не имеющих задолженности по платежам).

- ВТБ24 (предоставляет отпуск только с частичной отсрочкой платежа).

- Промсвязьбанк (максимальный срок – 2 месяца).

- Восточный экспресс (от 1 до 3 месяцев; услуга не может быть использована более 2-х раз).

- Альфа-Банк (допускается только частичная отсрочка уплаты взносов на максимальный срок 12 месяцев).

- Частный кредит (здесь Вы можете получить частичную отсрочку до 6 месяцев).

- МКБ (крайний срок рассмотрения ходатайства об отсрочке составляет 10 дней).

Преимущества и недостатки кредитных отпусков

Для заемщика праздник – это двухсторонняя палка. С одной стороны, отсрочка позволяет избежать долгов, штрафов, судебных разбирательств, с другой стороны, в праздничные дни переплата кредита будет только увеличиваться. Сумма переплаты зависит от праздничного периода, в течение которого объем кредита не уменьшается, а проценты окончательно переходят к банку.

Тем не менее, преимущества данной услуги для заказчика очевидны. Если заемщик находится в тяжелом финансовом положении, то праздник станет очень важным подспорьем.

Когда не имеет смысла брать отпуск?

Если кредит является обеспечением, и заемщик понимает, что ему явно нечего погашать, потому что у него нет будущего притока финансовых средств, кредитный отпуск вряд ли спасет его, и сложная ситуация, вероятно, ухудшится.

В этом случае необходимо искать другой выход, например, продать обремененное имущество. Даже если заемщик откладывает оплату и еще не в состоянии произвести платеж, он все равно может продать заложенное имущество после судебного разбирательства.

Следовательно, общая сумма долга дополняется штрафами, налагаемыми кредитором за просрочку ежемесячных платежей и судебные издержки.

Наконец, мы хотели бы добавить, что кредитный отпуск – это лишь временный перерыв в кредитовании, после которого банку все равно придется возвращать деньги. Вам не следует расслабляться во время льготного периода: Нужно искать пути выхода из критической ситуации, чтобы в будущем вам не приходилось просить о повторном отпуске.

Источник: http://akmartis.ru/banki/kreditnye-kanikuly.html

Что такое ипотечные каникулы и как их организовать?

приостановка ипотеки – является одним из видов кредитных отпусков, который подразумевает временное снижение финансовой нагрузки на заемщика в связи с возможностью отсрочки платежа. Заявителями на получение такой помощи обычно являются люди, которые внезапно испытывают финансовые затруднения и хотят решить проблему, не получая штрафов и задолженности по текущему жилищному кредиту.

Как ипотечные каникулы?

Ипотечные и кредитные каникулы делятся на два типа:

- Полное освобождение от уплаты кредита на определенный период времени. Это означает, что клиент освобождается от уплаты процентов и основной суммы долга. Как правило, эти праздники длятся не более 3 месяцев, менее 6 месяцев. Получить такую помощь от банка непросто – нужно доказать, что причина действительно серьезная. Механизм таких праздников достаточно прост: долги и проценты “заморожены” на определенный период, поэтому план выплат по ипотеке откладывается.

- Есть также несколько возможностей: Клиент освобождается от уплаты процентов или основной суммы долга. Второй вариант более выгоден для банков, так как тогда фактическая сумма задолженности перед банком не меняется, а выплата процентов является своего рода платежом за услугу отсрочки.

Гораздо реже банки предлагают менять валюту кредита. На самом деле это актуально в настоящее время, если лицо оформило ипотеку в иностранной валюте, а затем решило конвертировать ее в рубли.

Характеристики ипотечных каникул

Российское законодательство не определяет условия предоставления ипотечных каникул, они формируются самими банками. Иногда особенности даже прописаны в самом кредитном договоре или предлагаются в качестве платного варианта. Ипотечные каникулы имеют несколько обычных условий:

- Если договором предусмотрена возможность проведения отпуска, то правила и весь алгоритм действий определяются в документе. В этом случае вы не сможете воспользоваться помощью в других случаях, не описанных в договоре.

- Иногда банк не требует доказательств важности причин, по которым клиент не может временно погасить ипотечный кредит. Однако эти учреждения всегда взимают плату за эту услугу. Она рассчитывается в процентах от суммы долга или фиксирована.

- Банки рассматривают кредитные каникулы как помощь ответственным заемщикам, неожиданно оказавшимся в трудной жизненной ситуации.

Получить ипотечный отпуск без дополнительных затрат при отсутствии уважительных причин невозможно. Кроме того, каждый банк имеет свое собственное мнение о существенных обстоятельствах, которые важны для проведения такого пересмотра сроков.

Когда я могу его получить?

Каждый банк, прежде всего, является институтом, который стремится к получению прибыли. Она заинтересована в своевременном погашении задолженности. Поэтому банки встречаются с надежными заемщиками, предлагая им ипотечные каникулы. Перечень рамочных условий для большинства банков включает в себя следующее:

- серьезное заболевание или травма;

- потерю кормильца;

- рождение ребенка;

- Потеря рабочих мест (сокращение, ликвидация предприятия, другие причины, но не по желанию);

- Необходимость ухода за больным родственником или расходы, связанные с его лечением.

Переезд в другой регион также может быть хорошей причиной. Но желание поехать в отпуск или провести ремонт квартиры практически в любой банк предложит в качестве недостаточной причины для ипотечного отдыха.

Важно, чтобы каждая причина была задокументирована. Банк также изучит кредитную историю заемщика, условия кредитования (сколько будет погашено и сколько времени осталось до полного погашения).

Если “да”, то для ипотечных каникул устанавливается определенный период времени. Обычно они предлагаются в течение 1-6 месяцев. Лишь немногие учреждения могут продлить этот период до 1-2 лет.

Последовательность регистрации

При возникновении финансовых трудностей мало кто из заемщиков понимает, как организовать отдых с помощью ипотечных кредитов. Никаких специальных знаний или навыков не требуется. Во-первых, необходимо убедиться, что клиент отвечает всем требованиям банка по предоставлению отпуска по ипотечному кредиту.

Затем вы должны очень ответственно подойти к сбору документов. Вы должны отразить всю сложность ситуации. Перечень документов в каждой ситуации будет разным.

Например, если человек был уволен с работы, ему понадобится рабочая тетрадь или копия задания и свидетельство о регистрации в агентстве занятости. Все заболевания подтверждаются справками из уполномоченных медицинских учреждений.

В случае родов процедура, вероятно, является самой простой. Достаточно предъявить свидетельство о рождении.

Отпуск по ипотеке предоставляется большинством банков в случае рождения ребенка. Такая форма поддержки требуется по закону. Цель состоит в том, чтобы облегчить финансовое бремя до достижения ребенком возраста 1,5 лет.

После того, как все документы будут собраны, вы должны отнести их в отделение банка. Обычно этот документ не имеет стандартной формы, но существуют некоторые обязательные требования:

- Имя заемщика;

- Информация о кредите (номер и дата договора, условия кредита, сумма и срок, остаток задолженности);

- желают прервать кредитование (лучше сразу указать, какой вид реструктуризации необходим заемщику);

- причины отсрочки;

- список прилагаемых документов.

Дата и подпись заявителя проставляются в конце. Квитанция принимается работником банка. Лучше запросить копию и подтвердить факт принятия документа. Так что, в случае чего, на руках у заемщика остается бумага, подтверждающая желание клиента решить вопрос о кредите мирным путем.

Затем документы обрабатываются специальным комитетом. В случае положительного ответа клиенту обычно звонят по номеру телефона, указанному в заявлении или анкете, и просят предоставить новый план оплаты. Если нет, то человек должен вернуть кредит. если это невозможно, то одним из следующих способов выхода из ситуации для вас будет

- обратиться в суд;

- Попробуйте рефинансировать ипотеку в другом банке (там никто не даст вам отсрочку, но вы можете уменьшить ежемесячный платеж, продлив срок погашения или снизив процентную ставку).

Просто не игнорируйте платежи клиенту. Нет необходимости прибегать к регистрации еще большего количества кредитов – это просто увеличит объемы кредитования.

итоговая сумма

Ипотечные каникулы – это хорошая возможность на некоторое время снизить финансовую нагрузку. Но это не панацея. По окончании периода отсрочки банк обязан выплатить долг банку, поэтому необходимо уже на этапе подачи заявления рассмотреть все возможности для улучшения финансового благополучия. Тем более что возможность повторного использования опции отсрочки по кредиту не работает.

Источник: https://lgotarf.ru/bank/article/ipotechnye-kanikuly-chto-eto-takoe-i-kak-ix-poluchit