- Что должен делать поручитель, если заемщик не погасил долг?

- Как гарант получает свои деньги обратно?

- правосудие через суд.

- Как гарант возвращает деньги, уплаченные взамен заемщика?

- взыскания в суде

- Дальнейшие возможности взыскания поручителем долга с заемщика

- Заемщик не хочет платить кредит: Что должен делать поручитель?

- Ситуация: Поручитель погасил кредит для заемщика, как вернуть деньги?

- Я являюсь поручителем, я узнал, что заемщик перестал платить по кредиту.Я понимаю, что должен платить, но мне не нужны корабли или проблемы с судебными приставами. Что я могу сделать?

- Я был сохранен в качестве поручителя по кредиту. У меня есть сбережения на покупку квартиры и хорошая официальная зарплата, а у заемщика ничего нет. Как я могу быть уверен, что судебные приставы не списали все мои деньги сразу?

- Существует судебное решение о совместном взыскании задолженности поручителей и заемщиков. Дела возбуждены судебными исполнителями. Заемщик хочет погасить все сам. Как можно гарантировать, что поручители не будут затронуты или обременены?

- Я поручитель. Я оплатил почти всю сумму своего кредитного долга по решению суда. Можно ли вернуть все эти деньги от заемщика?

- Какие документы необходимы поручителю для подачи иска против заемщика?

- Как взыскать требование с поручителя суда?

- Статья с сайта “Новости о правах” – юридические решения и консультации адвоката

- Как гарант получает свои деньги обратно? Что делать? Инструкции

- Как вернуть деньги моим поручителям, когда я погашаю чужой долг?

- Подписание договора

- Гарантия и возможные риски

- погашение задолженности

- Юридическая консультация: Что должен делать поручитель, если с него взимается плата за кредит?

- Ни при каких обстоятельствах мы не должны игнорировать судебные слушания по взысканию задолженности по договору займа.

- Что делает поручитель после получения судебного приказа?

- Поручитель погасил долг или его часть от имени заемщика.

Что должен делать поручитель, если заемщик не погасил долг?

Вы можете гарантировать кредит только в том случае, если вы уверены, что заемщик является родственником или очень близким человеком. В случае неуплаты обязательство по погашению обязательств по кредиту возлагается на поручителя. Внимательно прочтите кредитное соглашение.

Что должен делать поручитель, если заемщик не погасил долг?

Суть гарантии заключается в том, что поручитель гарантирует заемщику, что он выплатит кредит, и если заемщик по какой-либо причине не сможет выполнить свои обязательства, поручитель обязуется выполнить обязательства заемщика перед банком по кредитному договору, т.е. погасить долг.

Поэтому, соглашаясь стать поручителем, убедитесь, что заемщик надежный и что его кредиты не будут “держаться” за вас в будущем (см. раздел “О чем следует помнить, если вы решите стать поручителем”).

При подписании гарантийного договора внимательно прочтите его, от него зависит ваша дальнейшая безопасность.

Наконец, в договоре описываются как условия, так и ответственность поручителя, если заемщик не погасит сумму кредита. Гарант может быть привлечен к полной или частичной ответственности за неисполнение своих обязанностей.

Полная ответственность означает, что поручитель должен погасить всю сумму кредита плюс проценты, штрафы, пени и комиссии.

Частичное обязательство – это выплата суммы кредита плюс начисленные проценты поручителем вместо заемщика. Взыскание задолженности по кредиту с поручителя – банк принимает это решение в суде только в том случае, если поручитель отказывается выплачивать кредит. Более радикальным методом является решение суда о наложении штрафа на все имущество поручителя.

Статья 363 Гражданского кодекса Российской Федерации гласит, что как заемщик, так и поручитель должны быть в равной степени подотчетны Банку. Это означает, что Банк имеет право требовать погашения кредита как по отдельности (заемщик и поручитель), так и совместно с заемщиком и его поручителями.

Как гарант получает свои деньги обратно?

После того, как поручитель погасил долг по кредиту перед заемщиком, он получает права кредитора, но мы должны подтвердить, что именно он оплатил оставшуюся часть долга:

- Гарант должен получить оригиналы документов в банке, что является доказательством того, что он полностью заплатил должнику;

- кредитное соглашение;

- договор поручительства;

- Кредитные документы для заемщика.

Поручитель имеет полное право требовать погашения кредита от заемщика после полного погашения кредита.

Кроме того, неплательщик обязан возместить любые дополнительные расходы, понесенные поручителем в связи с его долей в связи с ответственностью за кредит другого лица.

Но поручитель не обязан “отключать” свои деньги немедленно в суде, а должен сначала попытаться решить все мирным путем.

Поручитель должен письменно изложить свои требования и направить их вместе с суммой задолженности и сроком ее погашения заказным письмом с уведомлением о получении от заемщика. В письме должны быть указаны последствия для стороны, не выполнившей обязательства, если она не готова решить проблему мирным путем, т.е. подать иск в суд.

правосудие через суд.

Обращение в суд – крайний способ, но в основном это судебные органы, которые прекращают выплачивать долги заемщика поручителям. если вы выбираете хорошего адвоката, не экономите на нем денег, поскольку все расходы на услуги правозащитника может потребовать ответчик – кредитор.

Необходимо составить письменное заявление, подписанное истцом или его представителем. Ваши интересы должны быть представлены профессиональными юристами.

Порядок написания жалобы и прилагаемые к ней документы подробно описаны в 131 и 132 статьях Гражданского процессуального кодекса Российской Федерации. После того, как все документы будут собраны, они должны быть отправлены в суд.

В течение пяти дней судья выносит решение о том, принимать или не принимать иск.

Если дело решается в пользу поручителя, исполнительное распоряжение направляется судебным исполнителям, которые дают должнику время добровольно погасить свои долги. Однако этот срок достаточно короткий – 5 дней с даты получения заемщиком уведомления об открытии исполнительного производства.

Если должник пренебрегает возможностью добровольной оплаты, ему выставляется счет не только за сумму кредита, но и за дополнительные расходы, понесенные в ходе исполнительного производства.

Исполнение – продажа имущества должника (автомобилей, машин, недвижимости), ценных бумаг и т.д. на аукционах. В соответствии со статьей 446 Гражданского процессуального кодекса Российской Федерации штраф не может быть наложен на единственное место жительства заемщика. Однако, если эта квартира находится во временном пользовании, то статья не распространяется на нее.

Джулия, BBF.ru.

Источник: https://BBF.ru/magazine/17/4097/

Как гарант возвращает деньги, уплаченные взамен заемщика?

Обязательства по предоставлению кредита, принятые полностью или частично поручителем вместо заемщика, дают заемщику право требовать погашения кредита. С юридической точки зрения, поручитель в этом случае становится кредитором по отношению к заемщику в той мере, в какой рассчитывается сумма, выплаченная кредитной организации.

Проблема возврата поручителем уплаченных средств заключается не в непосредственной возможности взыскания причитающейся суммы, а в том, что это право, несомненно, достаточно легко и просто реализуется в судебном порядке.

Гораздо сложнее получить деньги на самом деле, поскольку в большинстве случаев должник не имеет финансовых и материальных возможностей для погашения долга.

Это проще для банка – он мог бы передать ответственность поручителю и получить от него кредитные средства. Что может сделать гарант?

взыскания в суде

Обычно суд обращается в суд с иском о взыскании средств с должника. В этом случае подготовка и обработка заявления, как правило, не вызывает никаких проблем.

К заявке прилагается приложение:

- Документы, подтверждающие гарантию (договор) и выполнение поручителем своих обязательств (платежные поручительства, выписки со счета и т.д.);

- Расчет заявленных требований по основной сумме долга и непредвиденных расходов – все расходы, понесенные при выполнении кредитных обязательств перед банком, а также судебные издержки;

- Доступные документы, подтверждающие попытку поручителя урегулировать долговой вопрос во внесудебном порядке – письма, претензии, иные материалы (если такая попытка имела место).

В связи с подготовкой иска желательно подать ходатайство о наложении ареста на счета, имущество и другие активы ответчика с целью приведения в исполнение решения суда о взыскании. Несмотря на то, что данное право поручителя истца может быть реализовано в будущем, нет необходимости откладывать принятие обеспечительных мер.

Нельзя исключать, что истец вскоре попытается скрыть активы от ареста, узнав, что иск был подан. До тех пор, пока наложение ареста не усложнится, ничто не будет препятствовать продаже имущества по вашему усмотрению – продажа, предъявление, обременение и т.д. – и собственность не конфискована. Крайне сложно доказать притворство, воображаемый характер сделок и их сознательное исполнение, чтобы скрыть обращение взыскания на заложенное имущество.

Также необходимо начать дальнейшее клиническое исследование или даже несколько исследований.

Получение судебного решения, исполнительного приказа или возбуждения исполнительного производства не означает, что вы можете расслабиться и подождать, пока судебные приставы выполнят свою работу. Процесс взыскания может занять годы, а вероятность вообще ничего не получить в исполнительном производстве в некоторых регионах страны составляет 80-90%.

Гарант должен быть в состоянии оказывать помощь профессионалам в их деятельности, напримерпутем предоставления информации об активах должника, его официальных и неофициальных доходах, банковских счетах, операциях и операциях, независимо от того, действовал ли должник от своего имени или был назначен подставным лицом, в том числе его родственниками. Поручитель может также оказать содействие в определении фактического места жительства должника. Деятельность также означает контроль над ситуацией. Если гаранта не интересует судьба исполнительного производства, то вряд ли оно будет эффективным.

Дальнейшие возможности взыскания поручителем долга с заемщика

В России поручители не всегда спешат обращаться в суд за взысканием задолженности. Это может показаться немного странным, но часто вполне разумным.

Дело в том, что многие прекрасно понимают, что иск – досадный случай, и прибыль не является гарантией получения денег.

А если банк не подал иск против заемщика или дополнительно не выиграл поручителя в качестве соответчика, шансы получить долг поручителю в полном объеме и быстро невелики.

Как показывает практика, наиболее распространенными способами взыскания задолженности с заемщика являются следующие (могут комбинироваться):

- переговоры. Поговорите с заемщиком в любом случае, по крайней мере, чтобы прояснить ситуацию. Многим удается договориться о любой возможности внесудебного погашения задолженности: об уступке имущества, прав, рассрочке / несвоевременной оплате и т.д. … Учитывая тот факт, что поручители и заемщики часто связаны родственными, дружескими и другими личными отношениями, можно найти компромисс. Однако все договоры должны быть юридически корректными: письменно и нотариально заверенными, в некоторых случаях – с государственной регистрацией сделки и передачей прав.

- уступка права требования или, как говорят в повседневной жизни, продажа долга. Рекомендуется прибегать к ним, когда речь заходит об очень неуплаченных долгах. Однако, чем сложнее взыскать долг, тем меньше сумма договора уступки, с которой приходится считаться. Однако продажа долга позволяет получить хотя бы часть денег и освободиться от забот по их взысканию.

Можно также использовать агрессивную опцию – включать коллекторы в процесс сбора. Его использование должно положить конец хорошим отношениям между поручителем и заемщиком. Однако она может быть очень эффективной.

Источник: http://law03.ru/finance/article/kak-poruchitelyu-vernut-dengi-vyplachennye-vmesto-zaemshhika

Заемщик не хочет платить кредит: Что должен делать поручитель?

Вы находитесь в трудной ситуации и не знаете, что делать в качестве поручителя в ситуации, когда заемщик не хочет получать кредит и отказывается его выплачивать? Мы расскажем вам, какие шаги вы должны предпринять в этой ситуации и на что вы можете положиться.

Ну, сегодня это больше ни для кого не секрет.

что банковские компании ужесточили свои требования к клиентам, желающим получить кредит от них.

Если раньше Вам требовалось посещение банка и паспорт + дополнительный документ, то теперь у Вас должна быть положительная кредитная история и подтверждение Вашего трудоустройства и постоянного дохода.

Однако не все заемщики официально трудоустроены и могут принести необходимые сертификаты. И тогда банкир может предложить ему взять с собой поручителя, который автоматически увеличивает шансы на одобрение заявки и даже помогает снизить процентную ставку.

Но все не так просто: Ссылаясь на российское законодательство, вы узнаете, что заемщик и его поручители несут солидарную ответственность перед банком за погашение кредита.

Проще говоря, речь идет о следующем: Если по какой-либо причине основной должник больше не оплачивает свои долги, банк имеет право вызвать поручителя и взыскать с него необходимые средства для погашения задолженности, в том числе в судебном порядке. Сюда может входить основной долг, начисленные проценты, комиссии и штрафы, а также судебные издержки (госпошлина).

Как правило, поручитель выяснит, есть ли задолженность.

из банка, когда она начнет звонить и просить денег, чтобы вернуть кредит. Что мне делать в этом случае? Вот совет адвоката:

- Во-первых, вам необходимо изучить кредитный договор, который вы подписали с заемщиком. Если у вас нет копии, вы можете забрать ее в банке, который выдал кредит.

- Далее, вам необходимо знать, предусматривает ли договор период сбора средств с поручителя. Если он не указан, он не должен превышать 6 месяцев, после чего банк не имеет права взыскать с Вас задолженность заемщика.

- Если в договоре указан более длительный срок и вы попадаете под его действие, то вы должны действовать следующим образом: Во-первых, лично встретиться с заемщиком, чтобы выяснить причины прекращения платежей по кредиту. Если речь идет только о недавнем и серьезном вопросе, то желательно обратиться в банк, предоставивший кредит, и ходатайствовать о реструктуризации или продлении льготного периода (кредитный отпуск).

Но что делать, если игнорировать звонки и письма от сотрудников банка?

и у вас есть повестка в суд? Вот порядок действий, которые необходимо выполнить:

- Первое, что вам следует сделать, это внимательно изучить повестку в суд, чтобы определить, какой суд компетентен рассматривать ваше дело,

- Идите в здание суда и напишите ходатайство о пересмотре материалов дела. Вы не можете отказаться от ознакомления с материалами дела, но не можете взять газеты с собой, просто переписать их или сфотографировать,

- Затем вам нужно будет найти адвоката и обсудить с ним стратегию, которой вы должны следовать на встрече. Возьмите с собой копию кредитного договора, если в нем содержатся незаконные платежи или комиссионные, они могут быть оспорены,

- Свяжитесь с банком и запросите распечатку уже произведенных платежей по кредиту. Также выясните, был ли заключен дополнительный договор, например, договор страхования, который часто подписывается при предоставлении кредита, и если да, то дополнительный договор включает в себя такие события, как потеря работы должника, то страхование покрывает часть Ваших расходов,

- Со всеми этими документами, приходите в суд, защищайте свои права. Если основной заемщик не имеет официальных доходов или активов, суд следует по пути наименьшего сопротивления и может описать ваше имущество, арестовать счета или потребовать от вас уплаты 50% от суммы денег. В этом случае имело бы смысл просить об отсрочке или переносе сроков. В случае наложения чрезмерных штрафов на период просрочки, они могут быть обжалованы, если Вы ссылаетесь на статью 333 Гражданского кодекса Российской Федерации.

Если вы не согласны с решением.

Например, поскольку суд не принял во внимание ваши аргументы и текущее положение дел, вы можете обжаловать решение суда в любое время в течение одного месяца с момента его принятия. Если вы подаете апелляцию, исполнение решения откладывается.

Помните, что судебные приставы не могут забрать у вас единственное жилье (если на него не распространяется залог банка, с которым у вас есть иск), личные вещи, минимальную заработную плату, награды, питание, гигиену, имущество не дороже 30000 рублей. К числу дополнительных мер, доступных для них, относятся арест дебетовых счетов и запрет на поездки за границу.

В любом случае, если вы столкнулись с ситуацией, когда заемщик перестал выплачивать кредит, вам следует немедленно обратиться за квалифицированной консультацией к юристам вашего города, чтобы не передавать дело в суд и не налагать штрафов.

Источник: http://KreditorPro.ru/chto-delat-poruchitelyu-esli-ego-zaemshhik-ne-xochet-platit-po-kr/

Ситуация: Поручитель погасил кредит для заемщика, как вернуть деньги?

Нередко заемщик прекращает выплачивать кредит и должен возвращать долг поручителям.

Поскольку поручитель несет солидарную и индивидуальную ответственность за кредит, погашение задолженности заемщика, как правило, неизбежно. Однако компетентный поручитель может сделать неизбежное взыскание задолженности менее болезненным.

Вот несколько советов от наших юристов для всех поручителей о том, как получить требование от заемщика.

Я являюсь поручителем, я узнал, что заемщик перестал платить по кредиту.Я понимаю, что должен платить, но мне не нужны корабли или проблемы с судебными приставами. Что я могу сделать?

Вы можете погасить задолженность перед банком добровольно и без судебного решения. Для этого вы должны связаться с банком. Узнайте точную сумму вашей кредитной задолженности на данный момент.

Постарайтесь получить план платежей таким образом, чтобы у банка не было причин для возбуждения судебного разбирательства. Если сумма является слишком высокой, имеет смысл обратиться в банк с просьбой о ее переносе.

Банк может согласиться с тем, что Вы можете платить меньшую ежемесячную плату. Возможно, другие поручители будут в той или иной степени вовлечены в погашение долга.

Я был сохранен в качестве поручителя по кредиту. У меня есть сбережения на покупку квартиры и хорошая официальная зарплата, а у заемщика ничего нет. Как я могу быть уверен, что судебные приставы не списали все мои деньги сразу?

Мы рекомендуем Вам обратиться в суд, принявший решение о взыскании претензии, с просьбой о степени исполнения приговора суда.

Такая возможность предусмотрена в статье 203 Гражданского процессуального кодекса.

Лучше всего, если вы запросите рассрочку платежа.

сразу после решения суда.

В этом случае у вас есть время, чтобы разобраться с этим делом до того, как судебные приставы получат его.

Это означает, что в момент возбуждения исполнительного производства судебные исполнители будут знать, что у вас есть рассрочка платежа, и вы будете ежемесячно выплачивать точно такую же сумму, как указано в решении суда.

При соблюдении этого срока судебные исполнители не смогут применить к вам принудительные меры (арест счетов и имущества, направление исполнительного документа на работу, запрет на выезд из России и т.д.): Это прямо предусмотрено частью 3 статьи 37 Федерального закона “Об исполнительном производстве”.

Необходимость внесения частичных платежей может быть обоснована их статусом собственности. Подготовьте документы, подтверждающие Ваш ежемесячный доход. Также покажите, что у вас есть ряд обязательных регулярных расходов.

Например, вы можете погасить свой кредит или ипотеку, алиментные платежи и т.д. Предложите ваш план погашения кредита в вашем заявлении. Вопрос о рассрочке выплат будет рассматриваться на отдельном заседании.

Если суд откажет вам в рассрочке, вы можете обжаловать отказ в течение 15 дней путем подачи частного иска.

Существует судебное решение о совместном взыскании задолженности поручителей и заемщиков. Дела возбуждены судебными исполнителями. Заемщик хочет погасить все сам. Как можно гарантировать, что поручители не будут затронуты или обременены?

В этом случае целесообразно также внести частичный платеж (отсрочку) исполнения решения суда или ходатайствовать об изменении способа и порядка исполнения решения суда. Лучше сразу же обратиться в суд с таким заявлением – как к заемщику, так и к поручителям.

Я поручитель. Я оплатил почти всю сумму своего кредитного долга по решению суда. Можно ли вернуть все эти деньги от заемщика?

Да, это возможно на основании статьи 364 Гражданского кодекса Российской Федерации. Вы имеете право обратиться в суд.

(b) просить заемщика возместить не только суммы, выплаченные от имени заемщика, но также проценты и другие убытки.

Как только суд вынесет решение, вы получите исполнительный лист и сможете потребовать возмещения сумм, выданных судебным исполнителем.

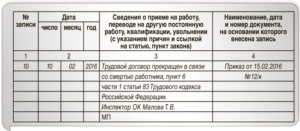

Какие документы необходимы поручителю для подачи иска против заемщика?

- договор поручительства

- договор займа

- Решение суда о солидарном взыскании требования с кредита заемщика и поручителей (с отметкой о вступлении в силу закона) – если требование было взыскано судом.

- Решение судебных исполнителей о возбуждении исполнительного производства, если иск был удовлетворен по решению суда.

- все документы, платежные поручения по кредиту заемщика

- Справка из банка, подтверждающая полное погашение кредита – если возможно, если долг был погашен поручителем без суда.

- Решение судебных работников о прекращении исполнительного производства по делу в связи с фактическим исполнением (при наличии такового).

- удостоверение судебным исполнителем сумм, фактически выплаченных поручителем

- Справка о месте работы поручителя, удостоверяющая суммы, удержанные из заработной платы, если претензия была собрана по месту работы.

- Квитанции о перечислении заемщиком денежных средств поручителю, если заемщик погасил часть задолженности на добровольной основе.

Как взыскать требование с поручителя суда?

Для этого вы должны написать жалобу и подать ее.

по месту жительства заемщика.

Если сумма задолженности, выплачиваемая поручителем, составляет менее 50 тысяч рублей, иск будет рассматриваться мировым судьей, если их больше – городским или районным судом. Как выбрать правильный суд вы узнаете из этой статьи.

*lt;цвет шрифта = “#ffffff00″*_gt;-=https://www.youtube.com/watch?v=- Sync:ßÇČâÈâââ

Если вы подадите иск, вам придётся приложить усилия.

чтобы оплатить государственную пошлину.

Сумма зависит от цены пункта, т.е. от суммы, которую вы будете требовать в пункте.

С калькулятором для исчисления государственного сбора и реквизитами его уплаты можно ознакомиться на сайте суда, в который подается исковое заявление (выбрать иски, подлежащие иску, и ввести сумму).

В некоторых случаях отсрочка или отсрочка уплаты государственного сбора возможны до вынесения судебного решения.

Вы можете подать иск и подать его самостоятельно, без помощи адвоката, или заключить договор с адвокатом. Суд возместит вам государственный гонорар и гонорар адвоката.

Кстати говоря:

Верховный суд пояснил, когда кредиты являются совместной задолженностью супругов.

Что делать: Судебные приставы списывают льготы с банковской карты или счета.

Статья с сайта “Новости о правах” – юридические решения и консультации адвоката

Кошка-адвокат в Телеграмме и ТамТаме.

Источник: http://vestiprava.com/stati/situatsiya-poruchitel-pogasil-kredit-za-zaemshhika-kak-vernut-dengi.html

Как гарант получает свои деньги обратно? Что делать? Инструкции

К сожалению, многие заемщики не выплачивают кредиты в связи с экономическим кризисом. Поэтому поручители – родственники и друзья – должны были сделать это за них. Ведь заемщики брали кредиты под поручительство.

В этом случае права кредитора переходят к поручителю, и поручитель имеет право требовать возмещения. В статьях 361-367 Гражданского кодекса дается определение института гарантии.

В большинстве случаев кредитные учреждения требуют от заемщика назначить лицо, которое в случае неплатежеспособности заемщика может произвести платеж от его имени. Пока заемщик осуществляет регулярные платежи, поручитель может спокойно спать и не беспокоиться.

Но как только заемщик попадает в сложное финансовое положение и перестает платить или платежи становятся неравномерными, банки имеют право взять на себя поручителя

На основании статьи 363 Гражданского кодекса Российской Федерации заемщик и поручитель несут солидарную ответственность перед финансовым учреждением, т.е. банк может потребовать погашения кредита либо совместно с заемщиком и его поручителем, либо по отдельности. Таким образом, если банк требует от поручителя выплаты долга заемщика, поручитель должен выплатить банку проценты и убытки.

Что должен делать поручитель в случае возникновения такой ситуации?

Запрос документов в банк.

В соответствии со статьей 365 Гражданского кодекса Российской Федерации, при выполнении поручителем обязательств заемщика перед кредитной организацией права кредитора переходят к поручителю. А если поручитель полностью заплатил за заемщика в финансовой организации, то финансовая организация должна предоставить ему полный пакет документов, подтверждающих требования должника.

Никаких дополнительных соглашений с должником не требуется, достаточно получить пакет документов из банка, подтверждающих, что Вы полностью оплатили кредит. Иногда банки забывают предоставить такие документы или сделать ксерокопии. Спросите оригиналы, потому что ксерокопии не помогут вам, когда дело доходит до образца.

Утвержденного перечня таких документов не существует. Но из документов, предоставленных банком после погашения кредита поручителем заемщику, должно быть ясно, что:

- Между заемщиком и банком, в котором вы выступали поручителем, было заключено соглашение.

- Вы полностью оплатили должнику (уплата капитала, штрафы, неустойки, конфискация, срок оплаты).

Вам также необходим кредитный договор, или кредитный договор, договор поручительства и платежные поручения с выбранной кредитной организацией при оформлении.

Уведомление должника.

Наступает момент потребовать деньги от должника. Ваши требования должны быть изложены на бумаге (сумма погашенной задолженности, проценты за пользование, штрафы, пени, любые судебные издержки) и отправлены заказным письмом должнику с уведомлением о доставке. Это означает, что в письме Вы должны указать сумму требования, срок погашения задолженности и последствия ее неуплаты.

Конечно, вместо предъявления такого требования можно сразу обратиться в суд, но вероятность того, что должник вернет долг немедленно, невелика, а иногда процесс занимает достаточно много времени.

Мы готовимся к исследованию.

Денежные проблемы между заемщиком и поручителем не всегда могут быть решены мирным путем. Следующий шаг – обратиться в суд. Во-первых, вы должны написать письменное исковое заявление, подписанное вами (истцом) или вашим представителем.

Лучшим вариантом было бы доверить составление искового заявления и представление ваших интересов в суде профессиональному юристу. Лучше всего, если ответчик возьмет на себя расходы, связанные с этим, вместе с суммой государственного сбора.

Порядок составления искового заявления и перечень прилагаемых документов подробно изложены в статьях 131-132 Гражданского процессуального кодекса Российской Федерации.

Цвет шрифта =”#ffff00″ >-=https://www.youtube.com/watch?v=- с гордостью представляет

После того, как все документы собраны, они передаются в суд. В течение пяти дней судья должен принять решение о передаче дела в суд. Теперь мы ждем вызова в суд.

Мы вызовем судебных приставов.

Мы сразу предупреждаем вас, что выигранный вами судебный процесс – это ровно половина успеха от запланированного вами. Как правило, должники не очень охотно идут на добровольное исполнение решения суда, особенно если их несостоятельность реальна (потеря работы, денег и т.д.). В этом случае, вам нужно нанять судебных исполнителей.

Судебные приставы первоначально предоставляют должнику определенное количество времени для добровольного погашения своего долга перед Вами. Этот срок не превышает пяти дней с даты получения должником уведомления об исполнительном производстве.

Если должник игнорирует такую возможность, судебные исполнители взимают с должника, помимо суммы судебного разбирательства, дополнительный исполнительный сбор и другие расходы, понесенные в ходе исполнительного производства.

При этом исполнительные меры применяются в отношении имущества должника (автомобиль, недвижимость, техника), в том числе различных видов ценных бумаг и периодических платежей в пользу должника.

Имущество должника реализуется с аукциона, деньги конфискуются, а выезд должника за границу ограничивается (на основании статьи 67 Закона “Об исполнительном производстве”) до полного погашения требования.

Что происходит с ипотечной квартирой заемщика?

Эта ситуация требует более пристального рассмотрения. В соответствии со статьей 446 Гражданского процессуального кодекса Российской Федерации, взыскание не может быть наложено на единственное жилище должника и его семью.Но если жилье является предметом ипотеки, то данная статья не применяется.

В случае неплатежеспособности заемщика, поручитель имеет право наложить штраф на дом, приобретенный заемщиком (должником) за счет ипотечных средств.

Получается, что если поручитель возвращает заемщику всю сумму кредита, то квартира все равно остается в залоге, но не в финансовом учреждении и не у поручителя. Гарантом теперь выступает залогодержатель жилого помещения должника.

А финансовое учреждение обязано предоставить вам все документы, подтверждающие, что квартира была куплена по ипотеке. Даже если поручитель заплатил банку в полном объеме, заемщику не стоит расслабляться – квартиру можно выставить на аукцион молотком.

Сумма, полученная от продажи квартиры на аукционе, распределяется следующим образом: Часть денег используется для покрытия расходов, связанных с оформлением и продажей имущества, сумма долга и понесенных расходов передается поручителю, а остаток суммы передается должнику.

Гаранту не стоит беспокоиться, является ли заемщик добросовестным и добросовестным лицом с фиксированным доходом, которому не угрожает безработица.

В противном случае поручитель должен быть готов к тому, что кредитные обязательства лягут на его плечи. Если поручитель выполнил свои обязательства перед банком, это не повлияет на его кредитоспособность.

В противном случае собственность поручителя может быть исключена.

При оплате за заемщика поручитель по всем законам становится кредитором должника.

В этом случае финансовое учреждение должно предоставить гаранту все документы, подтверждающие требования к должнику и права, обеспечивающие требование, в том числе права залогодержателя.

Затем Вы приобретаете все права на возврат уплаченных Вами средств и право залога недвижимости, заложенной в качестве обеспечения кредитного обязательства. Ты можешь использовать это право удержания самостоятельно.

Источник: http://2realtor.ru/instrukciya-po-vozvratu-deneg-dlya-poruchitelya/

Как вернуть деньги моим поручителям, когда я погашаю чужой долг?

Ни для кого не секрет, что если ты заемщик планирует занять у банка большую сумму денег.

он не сможет этого сделать, не дав кредитору определенных гарантий. Это могут быть поручители или ценные бумаги.

Однако в большинстве случаев финансовые институты настаивают на гарантии в рамках кредитования населения. Они могут видеть, например, как банки просят заемщиков предоставить контактные данные своих знакомых и коллег на работе при выдаче потребительского кредита.

Затем они звонят им и спрашивают по телефону, есть ли у них надежный заемщик или нет. Как известно, поручитель несет ответственность за своевременное погашение кредита заемщиком.

В противном случае, любая ответственность ляжет на его плечи. Но что делать с поручителем, если заемщик откажется выплачивать кредит?

Подписание договора

Мы много раз писали и будем продолжать повторять, что надо быть осторожными.

Ознакомьтесь с условиями кредитного договора прежде чем соглашаться с условиями кредитора.

Тем более, что существует своего рода онлайн-кредит, который является частью кредитного договора и доступен только в Интернете. Поэтому поручитель должен тщательно проверять условия договора.

В частности, обратите особое внимание на ячейки с информацией о характере ваших обязанностей, которые могут быть двух типов:

- Полностью (в случае банкротства заемщика поручитель оплачивает всю сумму задолженности, включая существующие долги, комиссионные, проценты и штрафы);

- Частично (если заемщик не выполняет свои обязательства по кредиту, поручитель выплачивает банку только сумму кредита).

Даже если ваш заемщик является родственником, знакомым или членом семьи, помните, что вы являетесь “поручителем”, т.е.Вы даете гарантию, что заемщик полностью погасит долг банка (разделение долга супруги в случае развода, если один из них был поручителем другого, возможно только по решению суда). Но чтобы внимательно прочитать все пункты договора, необходимо перед тем, как поставить свою подпись под ним. Иначе было бы бессмысленно говорить: “Я не знал, что было в контракте….”. Если тебе нужно время подумать, используй его. Иногда банки предлагают такую услугу, как документирование по почте. Информация о требованиях, указанных в договоре, высылается на Ваш электронный адрес. Если вы сидите дома, вы можете легко изучить его и сделать соответствующие выводы. Поэтому внимательно прочтите все, особенно то, что написано мелким шрифтом.

Рисунок

Гарантия и возможные риски

Безопасность для жизни другого человека – это всегда определенный риск. В конце концов, мы никогда не знаем, что думает наша станция и что она будет делать. И если по какой-то причине заемщик не сможет погасить долг перед банком, это сделаете вы.

Если ты откажешься принять.

долговые обязательства …банк заберёт её у вас через суд. Даже если у вас большой долг, вы можете потерять свое имущество (квартиру, автомобиль, ценные бумаги) или только его часть (если долг не очень велик).

Поэтому, прежде чем оформлять кредитную гарантию, необходимо взвесить все три раза. Возможно, вы не сможете самостоятельно оплатить долги своей общины. Многие заемщики часто обращаются к нескольким поручителям одновременно.

Кстати, эта опция интересна и самим поручителям, так как в случае невыполнения обязательств заемщиком, сумма кредита распределяется между всеми поручителями.

погашение задолженности

Если бы пришлось.

погашение задолженности заемщикапо закону вы официально являетесь кредитором неплатежеспособного заемщика. И, конечно же, после погашения суммы кредита, у вас есть право требовать от него возмещения, но сначала вы должны получить в банке следующие документы:

- Кредитный договор, заключенный между заемщиком и банком;

- Договор поручительства (между Вами, банком и заемщиком);

- Копии и оригиналы всех квитанций об оплате и т.д.

То есть, соберите все доказательства того, что вы сами оплатили кредит и заемщик не был вовлечен.

Далее необходимо сообщить должнику, что теперь он должен возместить Вам не только сумму уплаченного Вами долга по кредиту, но и сумму убытков.

Убытки – это переплата кредита в результате штрафов и пеней, а также расходов на расчетно-кассовую деятельность и т.д.

Все Ваши требования, а также условия оплаты, суммы и штрафы будут отправлены заказным письмом с уведомлением об аннулировании (Вы получите подтверждение, что заемщик получил Ваше письмо) на адрес заемщика. Если заемщик не соответствует вашим требованиям, подайте на него в суд. В большинстве случаев суд будет на стороне истца. Должник должен будет вернуть его вам.

Цвет шрифта = #38B0DE=https://www.youtube.com/watch?v=- Гордые подарки.

Наконец, я хотел бы добавить, что лучше не поручаться за человека, который не уверен или плохо их знает, чтобы не тратить время, нервы и деньги.

Источник: http://www.FD7.ru/kak-vernut-dengi-poruchitelu-pri-oplate-chuzhogo-dolga/

Юридическая консультация: Что должен делать поручитель, если с него взимается плата за кредит?

Один мой друг попросил меня быть его поручителем. Я согласился помочь, и он внезапно перестал выплачивать кредит. У меня есть повестка в суд и, боюсь, судебные приставы вычтут деньги из моей зарплаты. Что я могу сделать?

Для многих россиян помощь поручителей – практически единственный способ получить кредит.

Поскольку закон не требует от банка предоставлять кредиты любому заявителю, заемщик должен, насколько это возможно, доказать свою платежеспособность и способность к погашению.

Конечно, банк активно использует все средства для обеспечения возврата потраченных на кредит средств. Вот почему гарантия так широко распространена.

К сожалению, большинство россиян с нетерпением ждут встречи со своими друзьями или родственниками и, не глядя на это, подписывают договор поручительства “потому что я ему доверяю”, “ну, он заплатит”. Мы рекомендуем вам быть очень осторожными при получении гарантии по кредиту и, следовательно, быть очень осторожными.

Гарантия имеет важное значение – если по каким-либо причинам заемщик не может выплатить кредит, банк будет взыскать свою задолженность с поручителя.

В этом случае поручитель должен нести ответственность за погашение основного долга по кредиту и невыплату процентов по кредиту, а также за возмещение банку судебных издержек (государственной пошлины).

Закон предусматривает, что заемщик и его поручители несут солидарную ответственность перед банком за неуплату кредита. Это означает, что в решении суда не указано, кто и какая часть долга должна быть выплачена банку.

На практике получается, что долги погашаются теми заемщиками и поручителями, у которых судебные приставы нашли регулярный доход или имущество.

Также бывает, что сам заемщик имеет неофициальную или нерегулярную работу и не имеет активов. Получается, что в этом случае поручители платят банку.

Разумеется, судебные исполнители имеют право наложить штраф на деньги поручителя и удержать часть его заработной платы, арестовать имущество и запретить выезд за границу.

Если Вы подписали договор поручительства и Ваш заемщик перестал платить, мы рекомендуем Вам принять следующие меры.

Ни при каких обстоятельствах мы не должны игнорировать судебные слушания по взысканию задолженности по договору займа.

Обязательно получите повестку в суд, поскольку если вы откажетесь ее получить или вернете в суд после истечения срока хранения повестки, вы все равно будете считаться уведомленным о дате проведения собрания. В этом случае суд вынесет решение заочно, и вы не будете знать об этой проблеме, пока судебные приставы не начнут преследовать вас.

При получении искового заявления от банка:

- Внимательно проверьте документы, отправленные вам во внесудебном порядке. Если вас только вызывают в суд, обратитесь в суд и прочитайте материалы дела (сфотографируйтесь с помощью цифровой камеры или телефона). Судьи не могут отказать в ознакомлении с делом и, как правило, дают вам возможность сразу же рассмотреть его, когда вы подаете запрос о пересмотре;

- Обратите внимание, содержал ли кредитный договор незаконные комиссионные и платежи. Все суммы незаконных платежей должны быть исключены из суммы долга, и если заемщик фактически уплатил эти платежи, то они должны быть возвращены заемщику;

- Проверьте, есть ли у заемщика страховой полис (например, инвалидность, потеря работы). Если такой страховой полис существовал и заемщик перестал платить по причине наступления страхового случая, мы рекомендуем Вам обратиться в суд с заявлением об участии страховой компании. В случае наступления страхового случая страховая компания обязана выплатить возмещение в соответствии с действующим страховым полисом. Возможно, что страховая компания в состоянии покрыть всю или часть задолженности;

- Обратите внимание, что заемщик и банк заключили дополнительные соглашения к кредитному договору, о которых вы ничего не знаете. Если такой договор был заключен без Вашего согласия и увеличивает Вашу ответственность как поручителя или иным образом неблагоприятно влияет на Вас, Вы можете сослаться на статью 367 Гражданского кодекса Российской Федерации для заявления о прекращении гарантии;

- проверьте предоставленный банком расчет долга. Были ли учтены все платежи заемщика? Почему банк списывает полученные платежи? Если они были использованы для уплаты штрафов или комиссий, то это незаконно, так как нарушает законное платежное поручение (сначала стоимость получения платежа, затем проценты по кредиту, потом отправитель, потом все остальное). Если банком наложены очень высокие штрафы или пени, обратиться с просьбой об их уменьшении в соответствии со статьей 333 Гражданского кодекса Российской Федерации;

Убедитесь, что у вас есть ваша письменные объяснения и альтернативный расчет долга.

Помните, что в этом случае Ваши интересы может представлять адвокат (в том числе Ваш родственник по доверенности или устному запросу).

Что делает поручитель после получения судебного приказа?

Если Вы считаете, что суд проигнорировал один из Ваших аргументов и неверно истолковал все обстоятельства дела, Вы имеете право обратиться в вышестоящий суд (апелляцию) в течение 1 месяца со дня вынесения решения. Если вы подадите жалобу, решение не вступит в силу до тех пор, пока дело не будет рассмотрено вышестоящим судом.

Бывает, что решение суда о взыскании задолженности принимается без участия поручителей и заемщиков. В данном случае речь идет об отсутствии решения суда.

Вы можете сначала попытаться отменить решение суда заочно в том же суде, а если оно не сработает, то в любое время подать апелляцию по общей системе.

Обратите внимание, что обжалование решения суда о взыскании задолженности обычно имеет смысл только в исключительных случаях, например, если вы не подписали никаких договоров поручительства.

Если по объективным причинам Вы не можете погасить свою задолженность в любое время, мы рекомендуем Вам предоставить рассрочку или отсрочку исполнения решения суда, который принял решение о ее взыскании.

Мы не рекомендуем прятаться от судебных приставов. Вы можете записаться на прием к судебному приставу и договориться о встрече для регулярного урегулирования своих долгов.

В этом случае судебные приставы могут прийти вам на помощь и не будут принимать жестких репрессивных мер.

Однако следует отметить, что все устные соглашения с судебными исполнителями не имеют юридической силы и не гарантируют Вам никакой защиты от конфискации имущества. Наиболее правильным способом сделать это является рассрочка платежа судом.

Ты все еще должен. предоставлять судебному исполнителю всю доступную информацию об имуществе, работе и доходах основного заемщика, предпочтительно в письменной форме с подтверждением получения.

Поручитель погасил долг или его часть от имени заемщика.

Закон предусматривает, что поручитель, если он выполняет свои обязательства по кредитному договору, имеет право потребовать от заемщика возврата всех сумм, уплаченных за заемщика по кредиту. Вы также можете требовать проценты с суммы, выплаченной банку, и со всех понесенных убытков.

После того, как претензия будет полностью погашена, мы рекомендуем вам собрать следующие документы:

- кредитное соглашение;

- договор поручительства;

- решение суда о взыскании суммы иска по кредитному договору;

- приказ о возбуждении и прекращении исполнительного производства в отношении вас;

- Квитанции судебного исполнителя или выписки из банковского счета, если деньги списаны с вашего счета;

- Если судебные приставы удерживают ваш долг из вашей зарплаты, возьмите с собой справку об удержании налога у местного бухгалтера;

- потребовать от судебных работников справку с указанием суммы, которую вы фактически заплатили за должника;

- Если вы понесли убытки в этой ситуации, сохраните квитанции (это могут быть расходы адвоката, который помог вам в деле в суде, проценты по кредиту, если вы взяли кредит на погашение долга и т.д.).

В течение 3 лет после полного погашения задолженности заемщика Вы можете обратиться в суд по месту жительства заемщика с иском о взыскании всех сумм, уплаченных Вами от имени заемщика.

Источник: http://paritet.guru/stati/sovetyi-yurista-chto-delat-poruchitelyu-esli-s-nego-vzyiskivayut-kredit.html