- Обзор рынка проката за 2017 год и перспективы на 2018 год

- китайский рынок

- турецкий рынок

- российский рынок

- Год начинается с акции. Российский и мировой рынок стали – итоги недели (7-14 января 2018 г.)

- Мировые рынки в 2018 году: Краткое руководство

- Информационно-дискуссионный портал “Ньюсленд” – это новость в России и мире. Новости, мнения, аналитика, журналистика, аналитика

- До свидания, независимость.

- Год рождения нефти Юань

- Дело о S&P 500

- Внутренние споры в ЕС

- Смерть Биткоина

- южноафриканский ренессанс

Обзор рынка проката за 2017 год и перспективы на 2018 год

Дата: 16-01-2018 гг.

Виды: 2079

Конец 2017 года был достаточно спокойным для мирового и российского рынков стали.

В конце года производители проката сообщили рынку о предстоящем росте цен на ряд видов металлопродукции, в частности, на строительную фурнитуру, горячекатаный и холоднокатаный прокат.

Предварительная оценка увеличения стоимости фурнитуры составит 10% от текущих цен, а листы могут поднять цену до 8%. Рост цен станет реакцией на общую тенденцию роста цен на мировом рынке.

Сегодня поставщики металла концентрируются на экспортных поставках. Объем заказов на внешнем рынке в январе полностью соответствовал объемам заказов российских поставщиков проката, что привело к снижению объемов поставок на внутренний рынок России.

Поскольку в феврале ожидается еще больший рост цен, поставщики уже готовятся к этому рынку.

Такая ситуация благоприятна для поставщиков, но потребитель проката, ожидавший сезонного снижения цен на арматурный и прокат, не удовлетворен сложившейся ситуацией.

Китайские производители стали удерживают экспортные цены на более высоком уровне, в среднем на 35 долларов за тонну. В связи с постоянным спросом турецкие производители стали не успевают удовлетворить рыночный спрос и, таким образом, привлечь импортную сталь, особенно российскую. Позитивно развивается и европейский рынок.

Уровень цен на мировом рынке стали в 2017 году значительно вырос. В период с января по декабрь объем листового металла увеличился в среднем на 20%, арматуры и сортового проката – на 30%, лома – на 25%. Ситуация на рынке поддержала прибыльность металлургических компаний и привлекла дополнительные средства для развития отрасли.

китайский рынок

Важным решением в 2017 году стало закрытие многих мелких производителей металла в Китае. Рынок страны испытывал дефицит в 40 млн. тонн арматурной стали. Крупным производителям пока не удалось восполнить этот пробел, а китайский рынок экспорта металла сократился более чем на 30 млн. тонн по сравнению с 2016 годом.

Пока что власти Китая ужесточают экологическое законодательство и оказывают давление на производственный сектор страны, что, в свою очередь, отразится на стоимости металлопродукции страны.

Сегодня еще слишком рано делать долгосрочные прогнозы стоимости китайского проката, скорее всего, события, связанные с изменением цен на металл, начнутся после традиционного празднования китайского Нового года, а именно в марте 2018 года.

турецкий рынок

Турецкий рынок стали также привлек большое внимание в прошлом году. В 2017 году Турция стала одной из самых быстрорастущих экономик в мире. Рост ВВП Турции достиг 11,1% к середине 2017 года. Сегодня спрос на сталь в стране гарантирует, что турецкие производители стали смогут полностью использовать свои мощности по производству стали и активно привлекают в страну импорт стали.

Такой рост реального сектора экономики обусловлен активным государственным регулированием в стране.

Предложенная система развития инвестиций и стимулирования крупных предприятий путем снижения налогового бремени, введения таможенных льгот на закупаемую иностранную продукцию машиностроения и снижения социальных выплат оказалась весьма эффективной.

Общий объем инвестиций в крупные инвестиционные проекты в 2017 году составил более 18 млрд долларов США. Государство также эффективно поддерживает малый бизнес. Для малого бизнеса существует система льгот по кредитованию, включающая отсроченные процентные платежи, предпочтительные системы реструктуризации кредитов и другие банковские продукты.

российский рынок

Российский металлургический рынок и весь реальный сектор российской экономики оказались в милости усиления государственного контроля над финансовым сектором. В прошлом году банковский сектор был “очищен”.

Все это придало определенную жесткость развитию реального сектора.Государство ставит новые задачи при реализации экономически значимых крупномасштабных проектов, требующих развития значительных материальных активов.

В прошлом году эти проекты включали строительство объездной железнодорожной магистрали для Украины и моста в Крым, строительство новых стадионов к предстоящему чемпионату мира, открытие новых объектов и ввод новых электростанций, прокладку трубопроводов для нефтегазовой отрасли, строительство новых и реконструкцию существующих дорог.

Перспективы экономического развития в 2018 году будут ясны после президентских выборов в марте 2018 года. К тому времени маловероятно, что в российской экономике в целом или на металлургическом рынке в частности будут наблюдаться какие-либо значительные колебания.

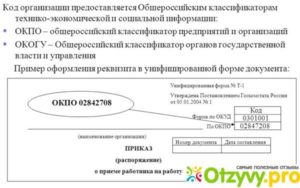

Подводя итоги развития металлургического рынка в 2017 году, мы предлагаем ознакомиться с графиком динамики цен на арматуру A500C, горячекатаный лист и другие изделия за последние шесть месяцев 2017 года в России, который представлен на портале мониторинга цен. Динамика цен на прокат наиболее четко отражает процессы, происходящие на рынке стали в стране.

Рисунок 1: Динамика цен на арматуру A500C в России

Рисунок 2: Динамика цен на горячекатаный лист в России

Источник: https://www.mcena.ru/analitika/obzor-rynka-metalloprokata-2017-goda-perspektivy-na-2018-god

Год начинается с акции. Российский и мировой рынок стали – итоги недели (7-14 января 2018 г.)

Купить 24 Продать 16

- шестигранная сталь 15Х-50Х, арт. 15XA – 50XA x / k, ГОСТ 8560-78, ГОСТ 8560-78, ГОСТ 8560-78, ГОСТ……………………………………………………………………………………………………………………..

- Шестигранная сталь 40Х, х/к, ГОСТ 8560-78, ГОСТ 4543-71 Размер от 5м………………………………………………………………………………………………………………

- шестиугольная сталь 10, 20, 35,45, х/к, ГОСТ 8560-78, ГОСТ 10………………………………………………………………………………………………………………….

- Шестигранная сталь 30HGSA, хлопок, ГОСТ 8560-78, ТУ 14-1-950 Размер….

- шестиугольная сталь 09Г2С, г/к, ГОСТ 2879-88, ГОСТ 19281-2014 Ра…………………………………………………………………………………………………………………..

- гексагональная сталь 10, 20, 35, 45, г/к, ГОСТ 2879-88, ГОСТ…………………………………………………………………………………………………………………………

- Сталь 40XHN, 45XHN, 20XHN, 12XHN, колесо горячего проката, калиброванное колесо, калиброванное колесо……………………………………………………………………………………………………………………………….

- Сталь 40XHN, 45XHN, 20XHN, 12XHN, колесо горячего проката, калиброванное колесо, калиброванное колесо……………………………………………………………………………………………………………………………….

- 18HGT сталь, 25HGT сталь, 30HGT сталь, 18HGT сталь, горячекатаный круг, калиброванный круг, крутизна, крутизна……………………………………………………………………………………………………………….

- Сталь 35HGSA, сталь 30HGSA, сталь 20HGSA, горячекатаное колесо, калиброванное колесо, колесо с серой, колесо с калибровкой……………………………………………………………………………………………………………………

Показать все<\p>

/ Новости / Чугунно-металлургическая промышленность России / Год начинается с промоакций. Российский и мировой рынок стали – итоги недели (7-14 января 2018 г.) Новый год начался с роста российского и мирового рынков стали.

В частности, рост экспортных квот на металлургическую продукцию побудил металлургов увеличить свою стоимость для отечественных потребителей. Однако влияние этого шага на реальные продажи проката на внутреннем рынке остается относительно небольшим в связи с крайне низким видимым спросом.

Однако, похоже, что в будущем цены будут продолжать расти.

Ситуация за рубежом в первой половине января была не совсем характерной для текущего периода.

Сталелитейная продукция становится все дороже в Турции, Европейском Союзе и США, где основными причинами роста являются ускорение экономики и рекордные за последние годы показатели строительства и промышленного производства, а также ведущие компании машиностроения представлены в Германии и США – в нефтегазовом секторе.

В то же время цены на сталь в Китае падают.

Если в конце декабря стоимость китайского горячекатаного проката на условиях FOB в среднем на 20-25 $/т превышала стоимость российского проката, то сейчас этот показатель почти полностью изменился.

Кроме того, некоторые китайские компании предлагают билеты за границу по очень выгодным ценам, чего уже не наблюдалось в Восточной Азии, по крайней мере с конца октября прошлого года.

Снижение цен на прокат в Китае имеет вполне объективные причины.Во-первых, это ослабление внутреннего спроса.

Значительная часть страны испытала сильное охлаждение снегом и морозом, что значительно снизило активность в строительной отрасли и спрос на фурнитуру и торговые болты.

В связи с нехваткой природного газа некоторые промышленные предприятия на северо-востоке страны были вынуждены сократить или даже прекратить свою рабочую нагрузку. Наконец, до наступления Нового года по китайскому календарю (15 февраля), когда трейдеры прекратили покупки и начали разгружать склады, остался всего месяц.

Однако Китай пока не представляет серьезной угрозы стабильности мирового рынка стали. Экспортные квоты на местную металлургическую продукцию в целом соответствуют среднерыночным уровням и не подрывают их. Внешние поставки по-прежнему ограничены.

Высокая себестоимость железной руды и коксующегося угля не позволяет существенно снизить себестоимость проката на внутреннем рынке. Наконец, китайские металлургические компании сами по себе не ожидают значительного падения, по крайней мере, в секторе листового металла.

Baosteel и ряд других ведущих поставщиков не пересматривают свои предложения в феврале.

Поэтому в ближайшие недели российские производители стали могут рассчитывать на небольшой рост стоимости своей экспортной продукции. Это должно стать для них существенным стимулом для дальнейшего повышения внутренних цен.

Кроме того, арматура и горячекатаный прокат в России в настоящее время находятся на уровне экспортного паритета, но почти не превышают его.

А весной ожидается возобновление роста, что отразится, в частности, на Китае.

До тех пор, пока металлургические заводы будут обеспечены экспортными заказами и внутренний спрос будет “несмываемым” минимумом, ни производители стали, ни трейдеры не столкнутся с трудностями при добавлении новых данных в прайс-листы. Однако через полтора месяца на первый план выйдет вопрос о реальном потреблении. И это зависит, прежде всего, от общей ситуации в отечественной экономике, настроений и ожиданий участников рынка.

Начало избирательной кампании, возможно, показывает, что в обществе давно назрела потребность в переменах.

Нынешняя ситуация не так уж и плоха – ведь президент справедливо говорит о положительных темпах роста, а также о рекордно низкой инфляции и увеличении инвестиций в основной капитал. Просто накопились надоедливые и надоедливые проблемы, которые, похоже, имеют довольно простые решения.

Например, малые и средние предприятия дружно жалуются на усиление давления со стороны финансовых и регулирующих органов и бесконечные проверки, что иногда приводит к значительным финансовым потерям.

По-прежнему поступает много жалоб на банковский сектор, и кредиты кажутся слишком дорогими и не всегда доступными. Активного управления экономикой со стороны аппарата правительства не происходит.

Почти все значимые проекты, запущенные в России в последние годы, являются результатом деятельности государственных предприятий или крупных частных компаний. Промышленная политика практически сводится к поддержке автомобильной промышленности.

Как сообщили в Государственной Думе, структурная перестройка экономики застопорилась, а процесс импортозамещения застопорился во многих сферах после достаточно быстрого старта в 2014-2015 годах.

Основные успехи последних месяцев были достигнуты в оборонной промышленности, в частности, недавний отчет о строительстве электростанций для военных кораблей российскими компаниями, а не импорте из Украины.

Фонд индустриального развития работает, но ежемесячно выдает малопроцентные кредиты лишь нескольким десяткам компаний, что является спадом в море российской экономики.

В то же время лекарства, предлагаемые некоторыми специалистами, особенно резкое увеличение кредитов реальному сектору, при нынешних российских условиях могут оказаться хуже, чем сама болезнь. И дело даже не в том, чтобы сломать экономическую модель – от минимизации инфляции к ее стимулированию.

Проблема российской экономики заключается не столько в недостатке финансовых ресурсов, сколько, как показывает практика, действительно серьезные и перспективные денежные проекты всегда заключаются в ограниченном платежеспособном спросе и неконкурентоспособности многих российских промышленных товаров.

По большому счету, существует только три конечных источника спроса. Это либо государство, либо население, либо экспорт. Правительство все еще пытается не снижать уровень расходов, установленный в “жирные” годы, и заменяет доходы от продажи нефти и газа более эффективным управлением сбором налогов.

Однако такое перераспределение ресурсов представляется одной из основных причин замедления экономического роста.

Если раньше бюджет формировался частично за счет иностранных покупателей российской нефти и газа, то сейчас эти средства фактически изымаются из экономики страны и, как и прежде, используются в целом без повышения эффективности.

Однако за последние несколько дней мировые цены на нефть марки “brent” в ходе биржевых торгов – впервые с декабря 2014 года – в несколько раз превысили 70 долларов США за баррель. Но говорить о новом подъеме на этом рынке пока рано.

В любом случае зарубежные эксперты единодушно утверждают, что этот рост носит временный характер и объясняется охлаждением и сокращением запасов нефти в США, взрывом нефтепровода в Ливии, беспорядками в Иране в начале января и аналогичными краткосрочными факторами.

Наконец, рост цен на нефть очень четко совпал с падением курса доллара по отношению к евро, юаню и другим валютам.

https://www.youtube.com/watch?v=nf8SlpCIE_0

В целом, мы не можем ожидать, что в ближайшем будущем у российского правительства появятся средства на новые мегапроекты и мегапрограммы. Более того, популистские меры не решают эту проблему вовсе. В целом, некоторая работа уже ведется и начинает приносить реальные результаты.

И наша школа стратегического планирования только возрождается, причем не в государственном аппарате, качество которого зачастую удручающе низкое, а в реальной экономике, в таких проектах, как энергетика Сибири, Джамал-СПГ, Запсибнефтехим и Крымский мост.

Может быть, в этом году их поддержат другие.

Увеличение доходов населения для расширения внутреннего потребительского рынка – это хорошо, бесспорно.

Но для этого прежде всего необходимо изменить отношение самого общества к квалифицированным работникам, реальную готовность экономики радикально пересмотреть долю заработной платы в стоимости рабочей силы (для чего?), чтобы перейти от низкооплачиваемых работ к услугам, торговле и коммунальным услугам.

Что государство может и должно сделать для поддержки отечественной экономики, так это поддержать экспорт промышленной продукции. этот вопрос был поднят во время визита Президента на “Твервагонзавод” и будет подниматься и впредь во многих других местах. Над этим работает, в частности, российский экспортный центр, но свою роль должны сыграть сами компании.

Как часто отмечают представители западных компаний, работающих на российском рынке, мы просто не можем или не можем сделать много вещей, или сделать их по-настоящему хорошо и дешево. Особенно это касается потребительских товаров и промышленного оборудования.

Российская экономика в целом открыта, и российские компании вынуждены конкурировать на внутреннем рынке с ведущими мировыми производителями.

Иногда это вполне возможно, например, в легкой или пищевой промышленности, где зарубежная продукция не всегда отличается качеством и надежностью, или в некоторых областях машиностроения, где необходимые компетенции иногда остаются с советских времен или были успешно созданы в наше время. Но во многих случаях нет.

Это то, над чем сейчас должна работать российская промышленность. Мы должны активно искать новые пути, расширять свои компетенции, приобретать новые знания, повышать квалификацию сотрудников….

Именно в этом направлении развиваются многие из наиболее успешных российских компаний.

Реальный бизнес всегда ведется в магазинах и в конструкторском бюро, и любая помощь со стороны государственных органов больше не должна восприниматься как приятный редкий сюрприз.

Другие материалы о российском и мировом рынке читались в разделе “Аналитика”.

Источник: Поставка и распределение металла IIS

662 в тексте, вы можете уведомить администрацию сайта, выбрав неверный текст и нажав кнопки.

Сдвиг + Вход

МИУ “Снабжение и распределение металлов”, 1995-2018 гг. Все права защищены. +129085, Россия, Москва, ул. Б. Мариинской, 9, стр. 1, стр. 7 (495) 734-99-22 (многоканальный)

маршрут

Источник: http://www.metalinfo.ru/ru/news/99688

Мировые рынки в 2018 году: Краткое руководство

Мы заканчиваем год, когда привыкли к вечеру, потрясенному рукопожатиями свежего президента США, рекордными ценами и пузырем биткоинов.

Новый 2018 год близок к завершению, и мы вступаем в этот год и адаптируемся к особенностям “новой нормы”, таким как неуклонно растущие цены на активы и снижение волатильности.

Глобальная экономика продолжает расти надлежащими темпами, и участники рынка с оптимизмом смотрят на различные классы активов. Но сейчас не время почивать на лаврах.

В ближайшие 12 месяцев у нас будет много причин сохранять бдительность – от политики до падения популярности самых популярных торговых стратегий. Давайте начнем с наиболее важных для рынка вопросов, как обнадеживающих, так и разочаровывающих.

Кстати говоря: UBS: пять ключевых инвестиционных тем на 2018 год

Замедление роста кредитного рынка

Конечно, жалобы на “Армагеддонские мусорные облигации” оказались преждевременными, и к концу этого года инвесторам были выгодны как высокодоходные спекулятивные ценные бумаги, так и облигации инвестиционного класса. Однако многие факторы риска могут ухудшиться в 2018 году.

ФРС сократит свой баланс, ЕЦБ замедлит инвестиционные закупки, в то время как ожидается, что инфляция, в конечном счете, вырастет.

Инвесторы, опрошенные Bank of America в декабре, Merrill Lynch, определили пузырьковый риск как основной фактор риска в кредитном бизнесе, а рост инфляции и повышение доходности являются одними из наиболее важных рисков. Движение потоков капитала уже частично отражает эту напряженность.

По данным Bloomberg, в декабре произошел первый за 14 месяцев отток средств инвесторов из ETF, следуя тенденциям корпоративного кредитования.

Стареющий экономический цикл

Если экономика США продолжит расти в первом квартале 2018 года, то это будет второй по продолжительности период роста в современной истории, согласно статистике Национального бюро экономических исследований и Bloomberg Intelligence. Это поддерживает глобальную экономику и ведет к росту оптимизма по всему спектру рынков.

Индекс экономических сюрпризов, рассчитанный Ситигруп для крупнейших экономик мира, поддерживается на самом высоком уровне с 2010 года, поскольку большое количество экономических показателей превзошло ожидания аналитиков.

В новом году инвесторам придется оценить устойчивость и жизнеспособность текущего цикла в свете рисков перегрева финансового сектора и доли кредитов на балансах американских компаний.

Выборы, выборы….

В 2017 году глобальный экономический рост, осторожный подход Федеральной резервной системы к ужесточению кредитно-денежной политики и ослабление доллара привели к самой высокой за восемь лет отдаче от валют и акций развивающихся стран.

Однако вскоре ситуация может измениться, особенно с учетом прогнозов Уолл-стрит о том, что денежно-кредитная политика развитых стран вступит в фазу наиболее агрессивного ужесточения за последнее десятилетие.

Инвесторы также должны учитывать предстоящие выборы в странах, на долю которых приходится более половины индекса облигаций развивающихся стран Bloomberg Barclays. И если, например, в России результат выборов не вызывает сомнений, то в таких странах, как Бразилия и Мексика, предвыборная гонка обещает стать жаркой.

Продолжающийся рост евро

Евро готовится к концу года с максимальным укреплением по отношению к доллару через 14 лет, а опционные рынки повышают цену для дальнейшего укрепления этой самой популярной в мире валютной пары в новом году. Вероятность того, что пара может вырасти до $1 229 к концу года, оценивается в $2/3, а возможности роста $1 256 оцениваются в 50%.

Кстати говоря: Приближается 2018 год, и копов в долларах меньше.

Политические шутники

Эпопея налоговой реформы, которая в последнее время стала основным драйвером фондового рынка США, дала свои плоды, но не следует забывать и о других важных вопросах – счет расходов, бюджетное соглашение и проблема потолка долга. Однако репатриация прибыли может помочь копам. Кроме того, инвесторам следует расширить перечень рисков выборов в Италии, Brexit и сохраняющейся напряженности на Корейском полуострове.

“Нормальные обмены

Одним из странных явлений посткризисной регуляторной политики стало искажение структуры своп-курса. Однако этому феномену может прийти конец – впервые с 2014 года форвардные ставки должны восстановиться и превзойти доходность государственных облигаций США по всей кривой.

Как прогнозируют аналитики, планы республиканцев по сокращению регуляторных мер, принятых после кризиса, повысят привлекательность держателей государственных облигаций, что приведет к снижению их доходности ниже ставок свопов.

Это будет очень важным изменением, так как ставки свопов будут служить ориентиром для многих долговых инструментов, приобретенных с помощью долговых инструментов, включая ипотечные ценные бумаги (МБС).

Кстати говоря: Через десять лет после кризиса доллар превратился в мировую тиру.

Возвращение волатильности

В 2017 году инвесторы были удивлены почти нулевой волатильностью, но в следующем году цены могут снова подскочить и возобновить значительные колебания.

По оценкам Artemis Capital за октябрь, инвесторы инвестировали более $2 трлн. в торговые стратегии, ключом к прибыльности которых является стабильность рынка.

Это увеличивает риск огромных потерь в сегментах акций и облигаций по всему миру, когда волатильность наконец-то вернется на рынки.

Новые лица в ФРС

В новом году Джером Пауэлл будет не единственным новым пополнением Федеральной резервной системы США.

Ожидается, что мы получим полное обновление “большой тройки” – главы центрального банка, его заместителя и президента ФРС Нью-Йорка – после отставки Йеллена в феврале, а глава ФРС Нью-Йорка уходит в отставку в середине года.

Всем вновь прибывшим придется столкнуться со старой дилеммой: сильным рынком труда и адекватными экономическими показателями при слабом росте потребительских цен. Как они будут реагировать, когда инфляция начнет расти? А что если цены останутся низкими?

Кстати говоря: Йеллен отказывается от своего прикрытия уже четыре года. Пришло время для хорошего коктейля?

кривая доходности

Уменьшение разницы в доходности краткосрочных и долгосрочных государственных облигаций продолжает привлекать внимание Уолл-стрит.

Если кривая плоская или разворотная, это может оказать негативное влияние на сектор облигаций, что усложнит процесс ужесточения политики ФРС и повысит риск экономического спада.

6 из 11 аналитиков, опрошенных Bloomberg в начале декабря, считают, что кривая доходности трейдеров может быть перевернута вверх дном по крайней мере на некоторое время в течение ближайших 24 месяцев, а 4 респондента ожидают ее появления в 2018 году.

Не забудьте Китай.

Двумя другими примечательными событиями прошедшего года стали рост акций США и обвал китайских государственных облигаций (в рамках исторических ценовых моделей), а когда котировки S&P 500 подвергались неумолимому анализу, ситуация на крупнейшем развивающемся долговом рынке выглядит весьма бродячей.

По мнению стратегов Standard Chartered Plc, в первой половине 2018 года на китайские облигации может вновь оказать давление ужесточение денежно-кредитной политики центрального банка и ужесточение гаек со стороны властей в финансовом секторе.

В то же время эксперты добавляют, что во втором полугодии рост прибыльности привлечет как отечественных, так и иностранных инвесторов.

https://www.youtube.com/watch?v=VnVoSpDnatA=VnVoSpDnatA

Кстати говоря: Шесть причин помнить Китай

Криптоловая лихорадка.

Как долго будет длиться головокружительный рост Bitcoin? Ответ зависит от того, кого вы спрашиваете. Михаэль Новограц, известный инвестор, прогнозирует, что к концу первого квартала эта криптовалюта может достигнуть $4 000.

Быки уверены, что введение фьючерсной торговли расширит базу владельцев биткойн, так как деривативы являются первым шагом к ETF и другим ликвидным инструментам. Однако скептики опасаются, что в игру будут играть регуляторы.

По словам Марка Оствальда, стратега ADM Investor Services International, рост криптовалют можно остановить, если власти начнут привлекать орехи и активно применять законодательство по противодействию легализации преступных доходов в этом сегменте.

Кстати говоря: Что проткнет этот пузырь под названием “Биткойн”?

Подготовлено Forexpf.ru на основе материалов Bloomberg Source: Forexpf.ru – Новости рынка Форекс

Источник: http://www.ForexPF.ru/news/2017/12/26/bk1n-mirovye-rynki-v-2018-godu-kratkij-putevoditel.html

Информационно-дискуссионный портал “Ньюсленд” – это новость в России и мире. Новости, мнения, аналитика, журналистика, аналитика

В 2018 году мировая экономика столкнется с волной потрясений, которые могут включать ослабление независимости и контроля центральных банков США и Японии, падение фондового индекса S&P 500, политическую напряженность в Евросоюзе и потерю интереса инвесторов к Bitcoin, прогнозирует Saxo Bank в своем ежегодном обзоре “Шокальные прогнозы”.

“Мы считаем, что подозрительно низкая волатильность 2017 года не повторится и что экономика и фондовые рынки, похоже, сэкономили энергию для потрясений 2018 года. Поэтому некоторые из наших прогнозов четко указывают на то, что накопленное чрезмерное финансовое “самоуспокоенность” приведет к взрыву “пузыря волатильности”, – говорится в документе.

прогнозирование Скамейка саксофонистов список ожидаемых событий, реальная вероятность наступления которых должна быть рассмотрена на уровне 10% и выше.

“Можно с уверенностью сказать, что при выполнении одного из наших прогнозов на 2018 год мир в следующем году окажется в совершенно новой ситуации”, – говорится в прогнозе.

До свидания, независимость.

По прогнозам Саксонского банка, одним из важнейших событий следующего года станет ослабление независимости Федеральной резервной системы США (ФРС).

“В прошлом степень независимости Федеральной резервной системы США определялась потребностями и политикой федерального правительства. Ожидается, что в 2018 году он значительно ослабнет, поскольку Вашингтон планирует ограничить государственные доходы до того, как возникнет риск обвала долгового рынка”, – говорится в документе, опубликованном на сайте

Ситуация усугубляется отсутствием бюджетной дисциплины и огромным дефицитом бюджета (вследствие сокращения налогов республиканцами), который будет только усугубляться по мере распространения рецессии в США.

“Федеральная резервная система США пострадает дважды: от слабой экономики, с одной стороны, и более высоких процентных ставок (и, следовательно, инфляции), с другой.

В результате ФРС не будет иметь ничего общего с денежно-кредитной политикой государства”, – говорят эксперты. По прогнозам, ФРС, таким образом, станет “козлом отпущения”.

Регулятор виноват во всех сбоях в экономике, фактическом коллапсе рынка долговых ценных бумаг.

Проблема потери контроля затронет не только США, но и Японию. “Политика Банка Японии по контролю кривой доходности зависит от гибкости мировых процентных ставок и низкой доходности, и в 2018 году полагаться на них просто нецелесообразно”, – поясняют эксперты.

*lt;цвет шрифта = “#ffffff00” >-=https://www.youtube.com/watch?v=9DxErzYki9I

Они ожидают, что доходы будут расти по мере роста инфляции, что приведет к “катастрофическому” обесцениванию иены. “Конечно, центробанк должен прибегнуть к политике количественного смягчения, но не раньше, чем курс доллара/ йены достигнет 150 йен”, – пишут они.

Год рождения нефти Юань

Аналитики Saxo Bank также указали на ситуацию с нефтью в Китае, который является крупнейшим в мире импортером сырья. Ранее Шанхайская международная энергетическая биржа объявила о предстоящем начале торговли фьючерсами на сырую нефть в юанях в ответ на высокий спрос.

Эксперты отмечают, что на сегодняшний день наиболее важными нефтяными фьючерсами на мировом рынке являются WTI и Brent, стоимость которых выражена в долларах, а общий дневной оборот нефти этих двух сортов превышает 2 млрд баррелей в день.

“В 2018 году Шанхайская международная энергетическая биржа начнет подписывать нефтяные контракты на китайском юане, и этот шаг будет иметь колоссальные геополитические и финансовые последствия”, – говорят они.

Дело о S&P 500

В 2017 году мировые рынки характеризовались высокой волатильностью на фоне ряда геополитических событий. В результате акции компаний, включенных в индекс US S&P 500, потеряли около 25% стоимости.

“В результате прямо перед взрывом образовалась пороховая бочка, и предшественником взрыва стала потеря 25% от значения S&P 500, напоминающая обвал 1987 года”, – полагают эксперты. По их словам, дальнейшее снижение индекса будет связано со снижением с 1 января баланса активов ФРС США и объема покупок активов ЕЦБ.

Внутренние споры в ЕС

Саксо-банк считает, что дипломатическая напряженность в отношениях между Западной и Восточной Европой в 2018 году усилится из-за проблем эмиграции, квотирования мигрантов и демократических ценностей.

По мнению аналитиков, президент Франции Эммануэль Макрон, который уже планирует принять участие в выборах президента ЕС, убедил Германию и руководство трех стран Бенилюкса продолжить интеграцию, формирование единого финансового и оборонного бюджета. Главы государств и правительств стран Центральной и Восточной Европы (ЦВЕ) отвергают эту инициативу и опасаются, что такая политика приведет к значительному снижению их политического влияния в ЕС.

“Австрия и Вышеградская группа делают все возможное, чтобы направить ЕС по пути экономического стимулирования и защитить себя от иммигрантов. Им удалось сформировать коалицию из 13 стран ЕС, включая Италию и Словению, которая может стать блокирующим меньшинством в Европейском совете.

Впервые с 1951 года политический “фокус” в Европе сместился с франко-немецкой супружеской пары на ЦВЕ. Институциональные конфликты в ЕС вскоре оказали влияние на финансовые рынки.

После достижения в конце 2018 года новых максимумов по отношению к G10 и многим другим валютам европейского рынка евро быстро ослабевает и почти сравнивается с долларом”, – говорится в прогнозе.

Смерть Биткоина

В 2017 году ряд стран открыли свои рынки криптовалют – цифровых инструментов на основе технологии блокчейн. Российские власти по-прежнему осторожно относятся к этому вопросу, а китайские власти полностью запретили их.

По мнению экспертов Саксобанка, именно политика России и Китая “убьет” самую популярную в мире криптовалюту Bitcoin. “Большую часть 2018 года биткоин будет продолжать расти – и быстро расти – но Россия и Китай в конечном итоге рухнут”, – пишут они.

Эксперты ожидают, что стоимость Bitcoin в 2018 году превысит $60 000, а рыночная капитализация криптовалюты превысит $1 триллион.

“Но вскоре феномен “Биткоин” исчезнет с дороги: Россия и Китай быстро выходят из игры и даже запрещают несанкционированные криптовалюты.

Россия станет официальным игроком на рынке криптовалюты, чтобы повлиять на развитие протокола и отвлечь внимание Bitcoin от удержания российского капитала в стране. Китай делает то же самое”, – говорится в прогнозе.

В результате, по оценкам экспертов, в 2019 году Bitcoin ожидает быстрого снижения до уровня базовых расходов до 1 тыс. долларов.

южноафриканский ренессанс

Эксперты прогнозируют, что в следующем году в ЮАР произойдет неожиданное восстановление, которое приведет к политическому и экономическому процветанию в регионе.

“В 2018 году совершенно непредвиденные события приведут к началу демократических процессов во всей Центральной Африке….”.

Новые лидеры приходят к власти и заявляют о своем намерении провести свободные и справедливые выборы в течение года с участием международных наблюдателей.

Между тем, международная экономика, которая осознает отсутствие возможностей роста в развивающихся странах и странах с формирующейся рыночной экономикой, инвестирует в быстрорастущий регион”, – говорится в прогнозе.

Прямые иностранные инвестиции в Демократическую Республику Конго в 2018 году достигнут рекордного уровня в 10 миллиардов долларов, и южноафриканский ранд станет “настоящей жемчужиной” европейской валютной системы. “В результате Южная Африка предлагает самые высокие темпы роста в мире и станет привлекательной для развитых экономик региона”, – прогнозирует Саксо-банк.

Источник: https://newsland.com/community/politic/content/eksperty-rasskazali-kakie-potriaseniia-zhdut-mirovuiu-ekonomiku-v-2018-godu/6114392