- Что из этого выгоднее – акции или облигации.

- Сколько вы можете заработать с акциями и облигациями?

- Риски, связанные с вложениями в акции и облигации

- Сравнение инвестиционных условий

- Окончательное Сравнение Акций и Облигаций

- итоговая сумма

- Акции или облигации? Что выгоднее?

- 11 вопросов и ответов об облигациях манекенов

- Сколько стоит залог?

- Сколько вы можете заработать с ценными бумагами?

- Выгодно ли покупать облигации?

- Как работает привязка манекенов?

- Преимущества и недостатки инвестиций в облигации

- Депозиты или облигации

- Как выбрать OFZ для покупки?

- Где я могу купить облигации?

- Лучше покупать на бирже или в банке?

- Как быстро Вы можете продать свои ценные бумаги на фондовой бирже?

- Оплачивает ли ОФЗ подоходный налог?

- Акции или облигации: Что выбрать?

Что из этого выгоднее – акции или облигации.

При знакомстве с фондовым рынком, акции и облигации – это первое, чего ожидает инвестор. Нетрудно понять, чем они отличаются друг от друга, но не каждый может определить, какие типы активов лучше покупать в той или иной ситуации.

В рамках статьи мы рассмотрим, что выгоднее – акции или облигации в примерах, и какие из них следует покупать без акцентирования на сухой теории и определениях.

Сколько вы можете заработать с акциями и облигациями?

На практике пассивными инвесторами являются те, кто “следует правилам”.

Купи и оставь себе.

“Компания может рассчитывать получить прибыль порядка 20-40% в год, инвестируя в ценные бумаги.

По долговым ценным бумагам (облигации) Доходность разная, так как теоретически фиксированная. Нас интересует не только цена бумаги, но и ее потенциальная доходность и процентные ставки.

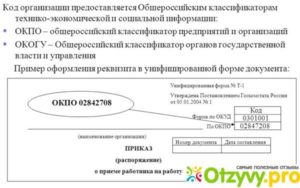

В качестве примера можно привести еврооблигации российских компаний, в США процентная ставка значительно ниже, а это значит, что доходность по таким ценным бумагам крайне низкая. Облигации Тинькофф Банка-04-2018-июль:

- Номинальная стоимость – 1000 USD;

- Купон – 14%, выплаты дважды в год;

- Срок погашения – 2015 дней (6 июня 2018 года).

Таким образом, мы можем зарабатывать с этими облигациями только под 14% годовых, что значительно ниже 20-40% прибыли компании от собственного капитала, но стабильно и выше, чем депозит в банке. На практике многие инвесторы получают около 20% облигаций ежегодно.

Риски, связанные с вложениями в акции и облигации

Вы также можете потерять много денег на доброй воле. Этот факт особенно актуален в кризисные годы, когда фондовые рынки падают, все акции дешевеют. Рассмотрим акции Nike в качестве примера во время кризиса 2008-2009 годов:

Как видите, на начало 2008 года газета стоила 17,19 доллара, а на начало 2009 года – 9,95 доллара. Оказывается, цена упала почти в 2 раза. Те, кто купил эти акции с помощью кредитного плеча, просто обанкротились и ушли с рынка. Это вовсе не предел, бывает, что бумаги падают в цене и в кризис на 90%.

В этом случае важно не паниковать и не продавать портфель, не покидать позицию и ждать просадки. Восстановление рынка обычно происходит через 1-2 года. Иногда приходится ждать дольше.

Облигации также несут в себе риски: есть облигации со значительно более высокими купонными доходами – 30% годовых. К сожалению, компании, которые их предоставляют, обычно имеют очень низкий кредитный рейтинг и просто не в состоянии выполнить свои обязательства.

В результате существует риск того, что облигации вообще не будут выплачены в случае банкротства или дефолта. Также существует рыночный риск падения стоимости облигаций при отсутствии спроса на них. Волатильность таких изменений ниже, чем волатильность акций, но она все еще существует.

Следует также отметить, что государственные облигации являются наиболее надежными, как правило, для покупки, так как риск дефолта в стране ниже, чем в самой компании. Но и здесь доходность составляет 3-6%. Остальные виды облигаций сортируются по кредитному рейтингу, присвоенному известными аналитическими институтами.

Сравнение инвестиционных условий

Что касается акций, вы можете купить их и держать неограниченное количество часов. Если только компания не закроется.

Это не так с облигациями. Они выдаются заранее на определенный срок. Например, существуют государственные облигации США сроком на один месяц, шесть месяцев, год, 5-10-30 лет. Так что некоторые облигации закрываются в течение определенного периода времени.

Окончательное Сравнение Акций и Облигаций

Для систематизации приведенной выше информации мы приведем краткий перечень основных особенностей каждого типа безопасности в виде таблицы.

| Предоставленные права | Доля в компании | Право на получение купонного долга |

| действительность | Нет никаких ограничений. | Ограничено определенным периодом времени (месяц, год, 5-50 лет). |

| источники дохода | Дивиденды и повышение стоимости акций | Купонный доход (проценты) по облигациям |

| Волатильность (изменения цен) | Может быть по-другому. | Очень низко. |

| Потенциальный доход | Неограниченный, на практике портфель может давать доходность 30-40% в год при разумном риске, или в несколько раз больше при агрессивной торговле. | Он ограничен размером купонного дохода, на практике – до 20% в год. |

| Риски. | В случае портфельной инвестиции, минимальный размер | минимально…. |

| Сложность управления портфелем ценных бумаг | Требуется контроль и широкая диверсификация, поиск выгодных цен для покупки. | Минимальные требования, просто купите и ждите ваучер. |

итоговая сумма

Это позволяет сделать вывод, что акции являются более рискованными инструментами, а облигации – более надежными, но менее прибыльными. Что лучше в каждом отдельном случае, может быть решено только инвестором самостоятельно, в зависимости от его целей:

- лучше выбрать портфель для максимальной доходности;

- для простых инвестиций (низкая доходность и риск) – облигации.

В противном случае, как и большинство профессионалов, вы можете комбинировать оба инструмента в своем портфолио. Если вы не знаете фондовый рынок, вам следует сначала посмотреть на облигации.

Пожалуйста, отметьте текст и нажмите на кнопку Ctrl+Enterи мы все исправим! Большое спасибо за помощь, это очень важно для нас и других читателей!

Источник: https://investingnotes.trade/chto-vygodnee-akcii-ili-obligacii.html

Акции или облигации? Что выгоднее?

22.12.2015 | 11:40

Завершается 2015 год, предоставляя участникам рынка возможность оценить свои операции с ценными бумагами, извлечь успешные сделки, проанализировать причины потерь и попытаться предсказать будущие события в 2016 году.

Я выскажу свое мнение о доходности фондового и облигационного секторов Российской Федерации.

Индекс ММВБ колебался от минимума в 1390 в январе до максимума в 1868 в декабре. Индекс корпоративных облигаций вырос как минимум с 235 в январе до 283 в декабре. Доходность к погашению варьировалась от 16,19% в январе до 11,61% в декабре.

Долгосрочный инвестор может заработать с ценой акции, купив ее по крайней мере и продав максимум 34% по ставке 20% по облигациям. Так как только гении могут покупать в минимуме и продавать в максимуме, обычный долгосрочный инвестор может легко заработать с колебаниями цены акций в 20%, колебания процентной ставки облигаций – 12%.

Средняя дивидендная доходность по акциям составила 5,1%.

Средний купонный доход по облигациям составил 9%.

Общая доходность акционерного сектора составила 20+5,1=25,1%, облигаций 12+9=21%.

Доходность капитала выше, чем доходность облигаций, но риск инвестирования в акционерный капитал выше, чем риск инвестирования в облигации, а разница в доходности является премией за фондовый риск.

Предполагаемый доход по облигациям гарантированно будет реализован в течение определенного периода, поскольку погашение производится по определенной номинальной стоимости и сумма купона известна заранее.

В надежности эмитента еще предстоит убедиться, и здесь она лучше, чем муниципальные и государственные облигации – платежи между ними гарантированы субъектами РФ и Правительством РФ.

Для определения надежности корпоративных облигаций необходимо ознакомиться с финансовой отчетностью компании и определить стабильность ее финансового положения (кредитоспособность).

2015 год отличался от предыдущих трех лет ярко выраженной тенденцией роста. Минимальная цена была в январе, максимальная в декабре – индексы росли в течение года.Приведенный выше анализ динамики индекса может создать впечатление, что заработать деньги на покупке и продаже ценных бумаг очень просто, но на практике это становится все труднее.

Первый вопрос – как определить минимальную цену фондового индекса для начала покупки и максимальную цену для начала продажи. Второй вопрос – как коррелировать доходность акций и облигаций для того, чтобы выбрать более прибыльный сектор в данный период.

В предыдущей статье отчета за второй квартал 2015 года приведены данные об ожидаемой чистой прибыли индекса ММВБ в размере 225 рублей и диапазоне колебаний нормы капитализации прибыли от 5 до 9 рублей. Результаты отчетности компании за третий квартал 2015 года показывают, что нижний и верхний коэффициенты P/E увеличились с 5,7 до 9,7 с 5,7.

Обращаю ваше внимание на то, что год фундаментального аналитика смещается относительно календарного года – он начинается и заканчивается 1 мая, поскольку важнейшие годовые отчеты компаний публикуются в марте – апреле и по его итогам рассчитываются минимальные и максимально возможные цены отдельных акций и индекс ММВБ в целом. Новые значения могут отличаться от предыдущих как в сторону увеличения, так и в сторону уменьшения.

Цена на индекс ММВБ в ближайшие четыре месяца может колебаться от 5,7*225=1282 до 9,7*225=2182, в среднем 1732. Напомним, что индекс ММВБ колебался от минимума 1390 в январе до максимума 1868 в декабре в рамках параметров, представленных на сайте

Долгосрочный инвестор может попробовать:

– Приобретение акций начинается тогда, когда цена на индекс ММВБ упадет на 15% от среднего расчетного значения (1472);

– для продажи, когда индексная цена вырастет на 15% (1991 г.).

Таким образом, невозможно рассчитать вероятное движение цены облигаций, поэтому доходность облигаций сравнивается с доходностью акций для определения того, что является более прибыльным в данный период. В настоящее время цена на индекс ММВБ составляет 1750 P/E 1750/225=7,77, доходность индекса – 1/7,77*100=12,87%.

Доходность по ликвидным государственным облигациям (ОФЗ) с ценой ниже 10,5%. Это означает, что доходность по облигациям на 2,37% ниже, чем по акциям.

Разница в 2-3% вполне приемлема, так как облигации более надежны, чем акции, а это значит, что в нынешних условиях и акции, и облигации имеют одинаковую привлекательность.

В качестве иллюстрации можно предположить, что индекс ММВБ вырос до своего расчетного максимума 2182 года с доходностью 10,3%. При минимальном минимальном индексе ММВБ в 1282 г. доходность облигаций при таких условиях на 17,54% выше, чем доходность облигаций, при таком соотношении лучше покупать акции.

Для достижения стабильных положительных результатов на фондовом рынке долгосрочный инвестор может использовать стратегию построения портфеля в зависимости от соотношения доходности фондового и облигационного секторов. В настоящее время соотношение 50% акций к 50% облигаций является справедливым. В случае изменения соотношения доходности секторов, необходимо изменить соотношение акций к облигациям в портфеле.

Для тех, кто предпочитает только акции, стоит присмотреться к облигациям поближе.

Представляю свой индивидуальный прогноз на 2016 год:

– ВВП -1% ВВП

– Инфляция составляет 9%.

– Номинальный рост ВВП – 8%.

– Рост чистой прибыли российских компаний 8%.

– Рост индекса ММВБ на 7%.

– Индекс ММВБ Рост чистой прибыли на 7%.

– Процент дивидендов от чистой прибыли российских компаний 30%.

– Дивидендное развитие индекса ММВБ 7%.

– Доходность облигаций к погашению 10%.

– Капитальный резерв 3% премия за риск

– Общая доходность на капитал 13%.

– Рентабельность капитала российских компаний 12,9%.

– Среднее соотношение цена/качество на акцию индекса ММВБ 7,7

Будет чудом, если этот прогноз будет выполнен, но самое главное здесь не конкретные цифры, а фиксированные ориентиры.

Поздравляем с наступающим 2016 годом. Желаю вам удачных инвестиций.

Блог Николая Наразина

Частные рецензии блогеров публикуются в разделе “Мнение”, мнение которого не должно совпадать с позицией экспертов и аналитиков FG BKS. Все представленные материалы носят лишь ознакомительный характер. Инвестиционные решения не должны приниматься исключительно на основе материалов, предоставленных за счет независимого анализа.

Источник: https://bcs-express.ru/novosti-i-analitika/aktsii-ili-obligatsii-chto-vygodnee

11 вопросов и ответов об облигациях манекенов

Облигации – это достаточно новая форма инвестирования для нашей страны. И когда все давно привыкли к банковским вкладам, фондовый рынок воспринимается многими как нечто сверхъестественное и непонятное.

Общепризнано, что биржевая торговля – это задача профессионалов, обладающих обширными знаниями финансовых рынков. И работать с десятками, если не сотнями, миллионов долларов.

Если не доллары, то рубли.

Существует недопонимание, что покупка ценных бумаг на фондовом рынке – это прямой способ испортить жизнь нормальному человеку. И там нечего делать. Ну, а сколько ты можешь заработать с помощью своих маленьких инвестиций?

С одной стороны, за этим стоит некоторая правда. Абсолютный чайник будет трудно продать без ведома. Но никто не заставляет покупать рискованные активы в виде акций.

Есть гораздо более надежные способы инвестирования. От вас требуется очень мало знаний, опыта или навыков, или они вообще отсутствуют. И вы можете начать с очень скромных сумм.

Речь идет об облигациях.

В этой статье я отвечу на самые популярные вопросы, которые мучают новоприбывших, и предостерегу их от инвестирования в ценные бумаги. Как гласит поговорка: “Я буду и буду”.

Сколько стоит залог?

На ММВБ 99% выпущенных облигаций имеют номинальную стоимость 1 000 рублей. Конечно, бывают исключения: 200, 500 или 1500 рублей. Но, как правило, это непопулярные бумаги. Стоимость всех федеральных облигаций (ОФЗ) составляет 1000 штук.

Сколько вы можете заработать с ценными бумагами?

Базовая прибыль, которую держатели ценных бумаг получают в виде купонного дохода.

Выплаты производятся ежеквартально, раз в полгода и ежегодно, в зависимости от облигаций. Большая часть выпущенных ценных бумаг выплачивает купон дважды в год.

Деньги автоматически переводятся на ваш счет. И вы можете избавиться от него немедленно по своему усмотрению.

Доходность напрямую зависит от текущей процентной ставки в стране. Доходность облигаций немного выше, чем они есть. На 10-20% и выше, в зависимости от безопасности. ОФЗ, как наиболее надежные, дают меньше прибыли, корпоративные ценные бумаги (Газпром, Роснефть, Сбербанк) – чуть больше. Бумаги небольших компаний еще выше.

Проще всего узнать, сколько можно заработать, покупая долговые ценные бумаги, посмотрев на текущие процентные ставки по банковским вкладам. Нас интересуют только крупнейшие банки страны – ВТБ, Сбербанк.

Рассматривая Сбербанк в качестве примера, разница в доходности депозитов и собственных облигаций, обращающихся на бирже, составляет 1,5-2 раза.

Не считайте наиболее выгодными депозиты с высокой процентной ставкой. Они предназначены для привлечения внимания клиентов. Для получения максимально возможных процентов необходимо открыть депозит в размере нескольких сотен тысяч или 1-2 миллионов.

Рассмотрим средние вклады, с минимальной суммой 30-50 тысяч рублей. Умножьте процентную ставку в 1,5-2 раза и получите приблизительную доходность облигаций.

Выгодно ли покупать облигации?

На предыдущий вопрос мы ответили, что облигации приносят больше дохода, чем банковские депозиты. Приобретая облигации Сбербанка, вы получаете более высокую доходность, чем при открытии банковского вклада.

Но не все связи одинаково хороши. Существуют так называемые “мусорные облигации” и ценные бумаги третьего уровня. Они могут приносить еще больше прибыли. Но лучше не связываться с ними.И обратите внимание на самые надежные ценные бумаги:

- ОФЗ;

- Корпоративные облигации, выпущенные крупными российскими компаниями (голубые фишки).

Это те, у которых лучшее соотношение рентабельности и надежности.

Как работает привязка манекенов?

Для того чтобы объяснить принцип работы, необходимо сначала ответить на 2 вопроса:

- Почему они ее отпускают?

- Какова цель облигаций?

Проще говоря, облигации – это вексель заемщика. Деньги взаймы. При покупке долговых ценных бумаг владелец имеет право на прибыль в течение всего срока владения. Это все равно, что платить проценты по кредиту. По окончании срока облигации выплачивается только номинальная стоимость облигации.

Выпуск облигаций является одним из способов привлечения в компанию дополнительных средств на конкретные цели. Например, для финансирования новых и перспективных разработок. В свою очередь, компания выплачивает определенный процент от стоимости бумаги своим держателям.

Для компании дешевле брать кредит непосредственно в банке по высоким процентным ставкам. Или не каждый банк в состоянии предоставить необходимую сумму денег.

Выпуск (размещение) ценных бумаг на долговом рынке решает эти две проблемы. Многие средства можно привлечь под более низкую процентную ставку.

Приобретая облигации, Вы можете получать прибыль в виде купонного дохода на протяжении всего срока обращения бумаги. Очень похоже на банковский депозит. Только урожайность выше. И вы можете продать его в любое время, всего за несколько секунд. И самое главное – не потерять начисленные проценты.

Преимущества и недостатки инвестиций в облигации

Давайте посмотрим, какие выгоды инвестор может получить от покупки облигаций. И, прежде всего, давайте посмотрим на сайт

Достоинство:

- Рентабельность. Доходность облигаций находится в середине между банковскими депозитами и инвестициями в акции. Превышает первый и дает второй.

- Гарантированная прибыльность. Стоимость акций может увеличиваться или уменьшаться. Поэтому невозможно точно предсказать, сколько именно будет заработано. Когда вы покупаете облигации, вы заранее знаете, какая у вас будет прибыль и когда она будет получена.

- Низкая стоимость. Стоимость 1 ценной бумаги составляет всего 1 тысячу рублей. Причем полученная прибыль не зависит от суммы вложенных Вами средств. Если вы покупаете за 5 тысяч, 100 тысяч или десять миллионов – процент прибыли на вложенный капитал такой же. Для того, чтобы банковские депозиты получили больший процент, Вам понадобится большая сумма.

- Обеспечение сохранности начисленных процентов. Вы можете продавать облигации в любое время, не теряя при этом накопленную прибыль. Также через неделю или 1-2 дня после покупки. Ты получаешь весь свой доход в полном объеме. Накопленный купонный доход (CCC) поможет Вам.

- Продолжительность инвестиций. Приобретение долгосрочных облигаций (10-20 лет) – Вы фиксируете прибыль по купонам на все время. И если процентная ставка в стране в будущем снизится, то рентабельность банковских депозитов снизится, то прибыль останется неизменной.

- Большой выбор возможностей. На рынке торгуются сотни облигаций. Вы можете найти то, что подходит вам с точки зрения рентабельности, надежности и срока службы.

- Легко покупается и легко продается. Все операции выполняются в считанные секунды. Нет необходимости никуда ехать, подписывать контракты и зарабатывать деньги. Выберите несколько бумаг, которые вы купили, не выходя из дома. То же самое относится и к продаже. Вам срочно нужны деньги – продали часть активов, средства были сняты на банковский счет.

- Возможность увеличения прибыли без риска. Речь идет об открытии IIS. На этот счет Вы получаете гарантированное 13% от суммы депозита от государства. В результате, в первый год Вы получите в 3-5 раз более высокую доходность, чем по банковским вкладам. Звучит нереально, но это правда.

Дефекты:

- Гарантия возврата не предоставляется. Остатки на банковских счетах застрахованы в АСВ на сумму 1,4 млн рублей. На долговом рынке существует несколько иная процедура.В случае возникновения проблем с эмитентом, держатели облигаций имеют преимущественное право на возврат денежных средств, в том числе по размещенной прибыли. Чтобы избежать этого, рекомендуется инвестировать в надежные корпоративные облигации (трудно представить себе таких гигантов, как Газпром или Сбербанк, которые обанкротятся) или ОФЗ (в этом случае гарантом доходности выступает государство и единственной причиной не будет дефолт).

- Стоимость облигаций может увеличиваться или уменьшаться с течением времени. Во-первых, в связи с неблагоприятной экономической ситуацией в стране. Эта информация важна для тех, кто продает ее до наступления срока погашения. Придерживаясь срока погашения, собственник получает обратно полную сумму стоимости обеспечения (номинальную стоимость).

Как видите, все преимущества перевешивают недостатки. А если вы покупаете только OFZ, то уменьшаете вероятность возникновения потенциальных проблем в будущем практически до нуля.

Депозиты или облигации

Если вы зададите вопрос: “Что приносит высокую доходность по федеральной облигации или депозиту”, то инвестировать в облигации, безусловно, выгоднее.

https://www.youtube.com/watch?v=faZpnITJa4

Но здесь не обязательно слепо смотреть на рентабельность. Все, что вам нужно сделать, это включить голову и проанализировать еще несколько факторов:

- Продолжительность инвестиций.

- Наличные в кассе.

- Цель достигнута.

- Время, потраченное на открытие счета.

Например, у вас на руках 30 тысяч рублей, и вы планируете инвестировать их в течение 3 месяцев. Банк будет давать вам 6% в год, вы можете получить 10% по облигациям, если конвертировать их в деньги: Взнос составит около 1,5%, или 450 рублей.

Облигации – 2,5% или 750 руб. Разница составляет 300 рублей. Я не верю, что вы готовы открыть счет у брокера, перевести деньги, купить ценные бумаги, а затем продать их.

Слишком много ненужных движений для такой небольшой дополнительной прибыли.

Или у тебя есть 10,000. Вы можете инвестировать несколько лет. Процентная разница в годовой рентабельности может составлять 30-50 и даже 100%. Очень хорошо. Но в абсолютной прибыли мы снова не видим очень существенной разницы. Опять же, буквально несколько сотен рублей сверху, если вы инвестируете в облигации.

Поэтому, прежде чем принимать решение, необходимо взвесить все преимущества и недостатки.

Как выбрать OFZ для покупки?

Облигации торгуются в торговом терминале. В большинстве случаев это QUIK. Перед началом работы необходимо отрегулировать программу. Кроме того, все не сложнее, чем работа с Excel. Появляется список всех доступных ценных бумаг. И мы сортируем по необходимым параметрам.

Может быть:

- Рентабельность;

- Период обращения;

- сумму или периодичность выплаты купона;

- ежедневный оборот на фондовой бирже;

- и многое другое.

Если вас в первую очередь интересует рентабельность, то все самые прибыльные ценные бумаги после сортировки находятся на вершине. Все, что вам нужно сделать, это выбрать наиболее подходящие и совершить покупку.

Подробнее см. в статье: Как настроить программу QUIC на покупку облигаций.

Где я могу купить облигации?

Есть два способа покупки:

- В филиалах банка (ВТБ и Сбербанк) можно приобрести так называемый “Фольксанлейхен” (чуть ниже).

- На фондовой бирже. Но для этого необходимо заключить договор с брокером для обеспечения доступа на биржу.

Я не думаю, что у кого-то возникнут проблемы с первым пунктом.

По второму пункту алгоритм действий выглядит следующим образом:

Лучше покупать на бирже или в банке?

Облигации Министерства финансов народонаселения (ОФЗ-н), которые сразу же называются “народными” облигациями, имеют только значительный плюс. Покупайте в банке. За это удобство приходится платить немного меньше за рентабельность.

Аналогичные ценные бумаги (также выпущенные государством), но обращающиеся на фондовой бирже, имеют доходность на 20-30% выше. Они также имеют много других преимуществ перед “народными” связями.

Как быстро Вы можете продать свои ценные бумаги на фондовой бирже?

Каждую секунду на рынке продаются и покупаются сотни ценных бумаг. Ликвидные облигации, включая облигации ОФЗ, могут быть проданы в считанные секунды. И по справедливой цене.

Единственное, что необходимо учитывать – это время торговли. Только по будням. С 10.00 до 18.40 по московскому времени.

Оплачивает ли ОФЗ подоходный налог?

В 2017 году был отменен купонный налог на все виды корпоративных облигаций при условии, что он не превысит текущую ставку рефинансирования на 5 процентных пунктов. Суммарная прибыль свыше 13% от налога.

Если облигация приносит владельцу прибыль в размере 20% годовых по процентной ставке 10%, то 15% доходность не облагается налогом. Государство удерживает 13% налога с оставшихся 5% прибыли.

Прибыль от продажи долговых ценных бумаг облагается налогом в обязательном порядке в связи с ростом курсовой стоимости. Покупается за 1000, продается за 2000 г. Накопленная чистая прибыль в 1000 руб. подлежит налогообложению – 13% или 130 руб.

Все налоги в конце года автоматически списываются брокером с вашего счета (если таковые имеются).

Я предлагаю вам прочитать его: Как избежать уплаты налога на прибыль по облигациям?

Источник: https://vse-dengy.ru/upravlenie-finansami/aktsii/voprosyi-pro-obligatsii.html

Акции или облигации: Что выбрать?

Для большинства игроков инвестиции на российском фондовом рынке ограничены очень небольшим количеством объектов – средства в основном вкладываются в акции и облигации.

Прочие инструменты являются производными от этих двух ценных бумаг.

Выбирать что? Какая бумага имеет наибольшие преимущества? Чтобы ответить на эти вопросы, вам необходимо определить, как эти документы выглядят одинаково и чем они отличаются.

https://www.youtube.com/watch?v=2NIx_B8TdK8_B8TdK8

Давайте начнем с различий. Они заключаются в различном характере прав, которые гарантируются этими двумя документами. Что такое действие? Это ценная бумага, которая дает владельцу право на участие в акционерном обществе. Это относится к дивидендам, управленческим правам и разделению активов в контексте ликвидации компании. Таким образом, часть компании принадлежит лицу, владеющему акциями.

Когда истекает срок действия этой инвестиции? Никогда. Приобретение доли – это приобретение документа, удостоверяющего долевое участие, внесение части уставного капитала компании. Единственный шанс вернуть вложенные средства – это продажа ценной бумаги на вторичном рынке.

В противном случае покупатель владеет активами до тех пор, пока существует бизнес, и получает дивиденды, если обстоятельства являются верными.

Откуда вы знаете, как определить размер выплачиваемых дивидендов? Прежде всего, следует иметь в виду, что существует два типа акций – обыкновенные и привилегированные. Простые акции дают нам все вышеперечисленные права, и размер дивидендов определяется общим собранием акционеров на основании прибыли компании.

Для акционеров основной акцент делается на необходимости использования прибыли в качестве средства развития бизнеса. Если такая необходимость существует, вся прибыль может быть использована на эти цели, и держатели обыкновенных акций ничего не получают в текущем периоде.

Кроме того, дивиденды не могут быть получены даже в том случае, если компания понесла убытки в текущем периоде. Однако держатели привилегированных акций почти всегда получают дивиденды. Кроме того, их сумма известна заранее и будет определена в момент выпуска данных ценных бумаг.

При ликвидации компании держатели привилегированных акций имеют право на получение существенной доли активов компании. В обмен на эту “стабильность” держатели привилегированных акций лишены почти всех прав голоса на годовом Общем собрании акционеров.

В исключительных случаях, когда принимается решение не выплачивать дивиденды держателям привилегированных акций в связи с отсутствием средств, акционеры имеют право присутствовать на общем собрании акционеров до момента выплаты им дивидендов.

Облигация – это ценная бумага, дающая владельцу право на получение номинальной стоимости ценной бумаги в течение определенного периода времени.Процентный доход также может быть выплачен по ценной бумаге. Данный доход называется купонным доходом. Другим видом дохода от облигаций является дисконт – разница между ценой покупки бумаги и ее номинальной стоимостью.

После покупки бумаги за 930 рублей, через год можно получить ее номинальную стоимость – 1000 рублей. Таким образом, доход составит 70 рублей. Кто может выпускать облигации? Существует два основных типа облигаций – корпоративные и государственные. Первые выпускаются компаниями, которые отвечают определенным требованиям.

Целью выпуска облигаций может быть либо пополнение оборотных средств, либо финансирование определенных проектов, таких как открытие нового филиала. Государственные облигации выпускаются государством и субъектами федерации. Муниципалитеты также выпускают ценные бумаги.

Какие облигации я должен выбрать? Корпоративные и муниципальные ценные бумаги являются достаточно высокодоходными, но в то же время сопряжены с очень высоким риском – перспективы возврата капитала зависят исключительно от успеха бизнеса.

Инвестиции в ценные бумаги Российской Федерации и ее субъектов являются более надежными – государство несет ответственность по этим обязательствам всем своим имуществом. Однако доходность по этим ценным бумагам также ниже, чем в корпоративном секторе, и иногда эта разница измеряется время от времени. Такова цена надежности.

И в чем сходство между акциями и облигациями? Акции и облигации являются долевыми ценными бумагами. Что это значит? Согласно российскому законодательству, такое обеспечение должно обеспечивать ряд имущественных и неимущественных прав, оформляться посредством выпуска ценных бумаг и иметь одинаковый объем и срок реализации прав в рамках выпуска.

И акция, и облигация предоставляют права их владельцам. Обе ценные бумаги размещаются посредством выпусков, и права держателей ценных бумаг одного выпуска являются одинаковыми. Таким образом, когда вы покупаете акцию или облигацию определенного выпуска, вы можете заранее знать объем прав, которые позволят вам совершить такую покупку.

Если Вы желаете дополнительно увеличить количество ценных бумаг, находящихся в Вашем владении, то права на выкупленные ценные бумаги будут точно такими же.

Таким образом, акции и облигации являются инструментами эмиссии, которые отличаются в правах, предоставляемых их владельцам. Обе ценные бумаги привлекательны для инвесторов.

Доля может приносить высокую рентабельность в течение длительного времени, а также может расти стоимость ее обменного курса. Облигация дает вам возможность регулярно зарабатывать заранее установленный доход.

Какой тип бумаги мне выбрать? Самый безопасный способ диверсифицировать свои инвестиции – это разделить свои средства между различными ценными бумагами. Для этого лучше всего проконсультироваться с профессионалом.

Источник: https://gaap.ru/articles/Akcii-ili-obligacii-chto-vybrat/