- 6 лучших банков, где взять кредит для ИП + список документов для подтверждения дохода

- Банки, в которых можно оформить кредит ИП

- СКБ-банк — с хорошей кредитной историй

- Тинькофф — до 1 миллиона для ИП

- Газэнергобанк — для бизнеса на севере России

- Отп банк — самый низкий процент

- Бинбанк — на любые нужны до 3х месяцев без процентов

- Втб банк москвы — до 15 миллионов для малого бизнеса

- Как ИП подтвердить доход для получения кредита

- Как ИП взять кредит на физическое лицо: советы специалиста

- Может ли ИП взять кредит как частный заемщик

- Кредит на ИП или на частное лицо — что лучше

- Варианты получения кредита

- Документы для оформления ИП потребительского кредита

- Страхование потребительского кредита

- Как увеличить вероятность на получения нужной суммы

- Банки, предлагающие кредиты ИП на частное лицо

- Как получить кредит ИП? Все нюансы

- Бизнес кредиты для ИП

- Взять кредит ИП как физическое лицо

- Потребительский кредит для ИП (индивидуальных предпринимателей) — в Сбербанке, АК Барс Банке, ВТБ, как взять, документы

- Почему возникают сложности с оформлением кредита?

- Виды

- Без справок о доходах

- Кредиты для физических лиц

- Специальные программы для ИП

- Предложения банков

- Сбербанк

- Ак Барс Банк

- ОТП

- УралСиб

- ВТБ 24

- Альфа-Банк

- Сравнительная таблица

6 лучших банков, где взять кредит для ИП + список документов для подтверждения дохода

Часто банки отказывают в выдаче кредита ИП, так как считают, что это не является официальной работой с белой зарплатой.

Но ведь сейчас очень многие увольняются и становятся индивидуальными предпринимателями, чтобы открыть свое дело. А на это нужны деньги.

И где еще взять наличные на развитие бизнеса, как не в кредит? Мы собрали список из 5-ти банков, которые охотно выдают займы на любые нужды не только физ. лицам, но и ИП.

В каких банках кредиты выдают без справок и доходах ⇒

Банки, в которых можно оформить кредит ИП

| Банк | Сумма | Процент | Срок |

| СКБ-банк большая сумма | До 1,3 млн. | От 15,9% | До 5 лет |

| Тинькофф без справок | До 1 млн. | От 14,9% | До 3 лет |

| Газэнергобанк | До 1,3 млн. | От 15,9% | До 5 лет |

| ОТП банк низкий процент | До 1 млн. | От 11,5% | До 5 лет |

| Бинбанк 3 мес. под 0% | До 200 тыс. | От 14,99% | До 7 лет |

| Банк Москвы | До 15 млн. | От 10,8% | До 10 лет |

Самый выгодный процент от 10,8% до 11,5% индивидуальные предприниматели могут получить в ОТП банке и ВТБ Банк Москвы, и в нем же — самую большую сумму до 15 миллионов рублей. Чуть меньше, до 1,3 млн. — в СКБ и Газэнергобанке, правда, последний только на севере России, в Москве его филиалов нет.

Небольшую сумму до 200 000 вы можете оформить в Бинбанке — там сейчас 3 месяца проценты не начисляются. А Тинькофф позволяет получить кредит ИП и физ. лицам без визита в банк — заполняете онлайн-заявку, а курьер буквально через 1-2 дня привозит вам карту с деньгами.

В каких банках сейчас самые низкие процентные ставки ⇒

СКБ-банк — с хорошей кредитной историй

- Сумма: От 51 000 до 1,3 миллиона;

- Срок: До 5 лет;

- Процентная ставка: От 15,9%;

- Возраст: 23-70 лет;

- Документы: 2 документа.

Где еще можно взять кредит всего по 2 документам ⇒

Отправить заявку на кредит в СКБ-банк

Важный момент — без справок и поручителей СКБ выдает только до 300 000 рублей и под 28,8%, а чтобы получить большую сумму под низкий процент 15,9%, необходимо предоставить какие-то документы, подтверждающие ваш доход.

Еще одно преимущество — отсутствуют скрытые комиссии и штрафы, и можно свободно погашать займ досрочно — никаких санкций за это не предсмотрено. Минус — оформят только клиентов, у которых хорошая кредитная история.

Какие банки выдают кредиты и с плохой историей ⇒

Тинькофф — до 1 миллиона для ИП

- Сумма: До 1 миллиона рублей;

- Срок: От 3 месяцев до 3 лет;

- Процентная ставка: От 14,9% до 28,9%;

- Возраст: 18-70 лет;

- Документы: только паспорт.

Отправить заявку на кредит в Тинькофф

Тинькофф банк охотно оформляет кредиты всем, начиная с 18 лет, в том числе безработным, и индивидуальным предпринимателям, и пенсионерам, и девушкам в декретном отпуске, и студентам.

Какие еще банки выдают займы без отказа почти всем ⇒

Особенность банка — можно все сделать без визита в отделение (которого у Тинькофф и нет). Заполнение заявки происходит онлайн, карту с деньгами привозит курьер. Снимаете без комиссий абсолютного в любом банкомате. Решение принимают за 15-30 минут — вы получите смс-уведомление или звонок от менеджера.

Где можно можно оформить кредит без визита в банк ⇒

Газэнергобанк — для бизнеса на севере России

- Сумма: До 1,3 миллиона рублей;

- Срок: До 5 лет;

- Процентная ставка: От 15,9%;

- Возраст: 23-70 лет;

- Документы: паспорт.

Отправить заявку на кредит в Газэнергобанк

На Севере России, например, в Калуге или Санкт-Петербурге можно обратиться за кредитом для ИП в Газэнергобанк и получить до 1,3 миллиона рублей.

Правда, только по паспорту выдают лишь до 180 000, а больше — уже нужные документы, подтверждающие ваш доход.

Какие банки выдают кредиты без дохода или его подтверждения ⇒

Заявку рассматривают 1-2 дня. Важный момент — только для клиентов с хорошей кредитной историей. Если вы обращаетесь за кредитом в первый раз или у вас есть просрочки, лучше рассмотреть другой банк.

Где выдают займы без проверок кредитной истории ⇒

Отп банк — самый низкий процент

- Сумма: До 1 000 000;

- Срок: До 5 лет;

- Процентная ставка: От 11,5%;

- Возраст: 21-65 лет;

- Документы: паспорт + подтверждение дохода.

Отправить заявку на кредит в ОТП банк

Низкая процентная ставка от 11,5% и принятие решения за 15 минут — главные преимущества ОТП банка.

Можно получить наличные прямо в день обращения, если подать онлайн-заявку в первой половине дня.

Где можно можно получить быстрый кредит за 1 час в банке и не только ⇒

Можно обращаться как с хорошей, так и с плохой кредитной историей, но в последнем случае могут предложить более высокую ставку.

Для минимального процента понадобится подтверждение дохода, для небольших сумм 100 000 — 300 000 рублей ИП может оформить только по паспорту.

Где можно взять 100 000 в кредит только по паспорту ⇒

Бинбанк — на любые нужны до 3х месяцев без процентов

- Сумма: От 50 000 до 200000;

- Срок: 2-7 лет;

- Процентная ставка: От 14,99%;

- Возраст: 23-65 лет;

- Документы: 2 документа + подтверждение дохода.

Отправить заявку на кредит в Бинбанк

В Бинбанк сейчас проходит акция «3 месяца без процентов«.

Правда, минимальный срок, на который вы можете взять займ — это 2 года, так что выгодно это будет лишь в том случае, если вы не нашли банков с более низкими процентами. Если нашли, посчитайте на кредитном калькуляторе, где меньше переплата.

ТОП банков с самыми выгодными процентными ставками ⇒

Еще одна особенность банка — деньги он выдает не наличными, а на карту, открытую там же в Бинбанк — оформляется бесплатно. Скрытых комиссий нет. Можно погасить досрочно без каких-либо санкций. Рассмотрение заявки 1-2 дня.

Втб банк москвы — до 15 миллионов для малого бизнеса

- Сумма: От 850 000 до 15 000 000;

- Срок: 1-10 лет;

- Процентная ставка: От 10,8%;

- Возраст: 23-65 лет;

- Документы: паспорт, дополнительный документ, обеспечение + подтверждение дохода.

Отправить онлайн-заявку в Банк Москвы

Решение не только для ИП, но и для прочего развития бизнеса. Можно получить от 850 тысяч до 2 миллионов. Ваш бизнес должен существовать не менее 6-8 месяцев и приносить в среднем от 60 тыс.

руб в регионах и 100 тыс. руб в Москве и МО.

Возможно рефинансирование текущего долга с рассрочкой погашения до 9 месяцев.

Где можно получить наличные по 1 документу ⇒

Как ИП подтвердить доход для получения кредита

Чтобы банк предложил вам самые выгодные условия и минимальную ставку, нужно как-то подтвердить свой доход (за исключением банков, выдающих займы только по паспорту). И если работающий человек может принести справку 2-НДФЛ, то что может предоставить банку индивидуальный предприниматель?

- Справка 3-НДФЛ. Это справка о подоходном налоге. Можно получить, когда вы подаете налоговую декларацию. Подходит для ОСНО и УСН. Также можно использовать копию налоговой декларации с отметками о том, что налоговые органы приняли ее. С ЕНВД сложнее — тут либо первичные документы, либо КуРиД. Для ПСН — приносим документ о получении патента.

- КуРиД. Не может являться единственным документом, подтверждающим доход (мало ли что вы там написали), но в качестве дополнительного принести с собой стоит. В идеале она должна быть прошита и заверена вашей печатью и штампом налоговой инспекции.

- Выписка из ЕГРИП. Можно получить, обратившись в Росстат. В этой выписке кроме ваших личных данных содержатся сведения о вашей коммерческой деятельности. Подойдет и заверенная нотариусом копия.

- Выписка со счета в банке. Это может быть и выписка с вашего расчетного счета ИП, и со счетов, открытых на вас, как физлицо, так как по закону индивидуальный предприниматель — это и есть физическое лицо, ведущее коммерческую деятельность.

- Документы на авто и недвижимость. Хоть это и не является доходом, но банк считает заемщиков, у которых есть своя квартиры или новая иномарка, более состоятельными, а значит, и более надежными клиентами. Охотнее выдают кредиты и предлагают выгодные проценты.

- Кредит под залог. Один из вариантов кредитования — это займы под залог авто или недвижимости. Следствие из предыдущего пункта — можно не просто принести документы, а оставить дом или машину в залог и получить большую сумму от миллиона рублей и выше.

Также банк можно попросить вас предъявить книгу учета доходов и расходов, бухгалтерский баланс и другие соответствующие документы, в зависимости от вашей системы налогообложения.

Источник: https://UsloviyaKredita.ru/ip

Как ИП взять кредит на физическое лицо: советы специалиста

16 января 2018

Елена Зайцева

Не каждый банк готов предоставлять кредит частному заемщику, занятому в качестве индивидуального предпринимателя. Для получения необходимой суммы бизнесмену следует разобраться в особенностях оформления договора потребительского кредитования на физическое лицо.

Может ли ИП взять кредит как частный заемщик

Для большинства зарегистрированных в качестве индивидуальных предпринимателей бизнесменов такая деятельность является основной занятостью и местом работы, приносящим доход.

Обращаясь в банк как физическое лицо индивидуальный предприниматель может рассчитывать на получение необходимой суммы при соблюдении следующих условий:

- выбранная программа кредитования предусматривает возможность выдачи денежной суммы частным бизнесменам;

- у потенциального заемщика положительный опыт получения денежных сумм от банков и иных финансовых организаций;

- деятельность ведется продолжительное время — в своих требованиях к клиентам кредитные организации почти всегда указывают, что с момента регистрации ИП должно пройти 6, 12 или даже более месяцев.

Дополнительно некоторые банки ставят условие, согласно которому заемщик не может тратить полученные средства на коммерческие нужды, только на личные.

Кредит на ИП или на частное лицо — что лучше

Если частный бизнесмен выбирает между оформлением кредита на ИП или на физическое лицо, то стоит учитывать, что:

- получить по потребительскому кредиту сумму свыше 1 млн рублей можно будет только при обеспечении обязательств недвижимостью;

- процедура выдачи денежной суммы частному лицу проще и быстрее;

- для корпоративного кредитования в большинстве случаев требуется залог;

- ставки по потребительским займам выше, чем по предпринимательским;

- для коммерческого кредитования необходимо обязательно предоставлять полный пакет документов.

При этом не все банки выдают кредиты корпоративным клиентам, многие работают только по потребительскому направлению.

Варианты получения кредита

Взять в банке нужную сумму индивидуальный предприниматель как частный заемщик может:

- под обеспечение недвижимостью — на весь период кредитования собственность будет гарантом исполнения обязательств, а при нарушении сроков уплаты может быть реализована с целью погасить возникшую задолженность;

- без залога — обеспечение не требуется, достаточно лишь предоставления запрошенных документов.

В зависимости от условий конкретного банка получить запрошенные средства можно как без подтверждения занятости и дохода, так и с предоставлением полного пакета документов.

Лучше всего предоставить кредитной организации максимальное количество сведений — вероятность одобрения такого обращения выше. От качества и количества предоставленных документов зависит и процентная ставка — чем больше у банка сомнений в отношении потенциального заемщика, тем она выше.

Документы для оформления ИП потребительского кредита

В полный пакет документов, которые может предоставить частный бизнесмен для повышения вероятности получения положительного решения входит:

- паспорт — предоставляется обязательно, должен быть действующим на момент обращения;

- второй документ — это может быть СНИЛС, водительское удостоверения, заграничный паспорт и т.д.;

- свидетельство о регистрации в качестве ИП — подтверждает, что заемщик действительно занимается частной практикой и позволяет определить дату начала деятельности;

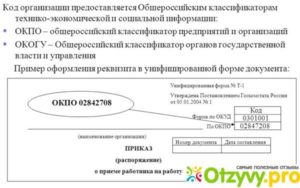

- ОГРНИП — документ, подтверждающий внесения данных о предпринимателе в единый реестр с присвоением уникального номера;

- декларация и иная финансовая отчетность — в зависимости от используемой системы налогообложения в инспекцию подается тот или иной комплект документов, при отсутствии прибыли или приостановлении деятельности в каком-либо периоде баланс будет нулевым;

- прочие сведения, подтверждающие финансовое положение — документы на собственность, справка о наличии вклада, договор о сдаче в наем дома или квартиры и т.д.

Банк имеет право как запросить предоставление дополнительных документов и сведений, так и проверить предоставленные данные.

Страхование потребительского кредита

Если частный бизнесмен обращается в банк за кредитом как физ. лицо, то страхование на случай ухода из жизни, потери здоровья или утраты работы оформляется только с его согласия.

На вероятность одобрения отказ от заключения полиса не влияет. Банк может увеличить клиенту процентную ставку, если заемщик не станет заключать страховое соглашение.

Но анализ актуальных кредитных программ финансовых организаций показал, что к потребительским займам это право не применяется.

Договор страхования на случай потери работы с частным лицом, занятым в качестве индивидуального предпринимателя, заключен быть не может — во всех компаниях этот случай является исключением. Если полис будет оформлен, то при прекращении деятельности частным бизнесменом страховая выплата выплачена не будет.

Если в качестве обеспечения предоставляется недвижимое имущество, то его страхование обязательно — этот момент закреплен на законодательном уровне.

При этом большинство банков предлагают вместе с имущественным страхованием оформить и личное. Клиент может от него отказаться, но тогда размер процентной ставки по кредиту вероятнее всего будет увеличен.

В среднем, без защиты жизни и здоровья он возрастает на 2–3 пункта.

Как увеличить вероятность на получения нужной суммы

Кредитная организация самостоятельно принимает решение о выдаче запрошенных средств. Но есть несколько способов, которые могут повлиять на итоговое заключение по заявке от заемщика, работающего как ИП:

- обратиться в банк, в котором заявитель обслуживается как корпоративный клиент — если у предпринимателя открыт расчетный счет, то кредитная организация сможет отследить обороты и оценить движения;

- предоставить максимальное количество документов — чем больше данных о заемщике будет у кредитора, тем выше вероятность одобрения заявки;

- при трудоустройстве по найму предоставить данные об основном работодателе — если ИП является дополнительной деятельностью, то при обращении в качестве наемного сотрудника шансов на выдачу будет больше.

Изначально лучше обратиться в тот банк, в котором уже был опыт кредитования — к повторным заявкам финансовые организации относятся лояльнее.

Банки, предлагающие кредиты ИП на частное лицо

Выгоднее всего оформлять кредит под залог недвижимости. В этом направлении оптимальные условия предлагает:

- Тинькофф банк — можно взять от 500 тыс. рублей под ставку от 11,25% до 21%, обосновывать доход обязательно (принимаются косвенные подтверждения);

- Промсвязьбанк — предлагает оформить до 10 млн рублей под ставку 13,5%–14%, ИП должно существовать не менее 2 лет;

- Абсолют Банк — до 15 млн рублей под 13,9%, оформить можно с 21 года.

Без личного страхования к ставке прибавится в Тинькофф банке и Промсвязьбанке к итоговой ставке прибавится 3 пункта, в Абсолют Банке — 4.

Если возможности или желания оставлять залог нет, то стоит обратиться в:

- Сбербанк — можно взять до 3 млн рублей под 13,5%;

- СКБ-Банк — предлагает до 1,3 млн рублей под ставку от 11,9% до 22,9%;

- ОТП Банк — доступно к запросу до 750 тыс. рублей под 14,9%–46,2%.

Во всех указанных кредитных организациях подтверждение дохода обязательно, возможны альтернативные варианты обоснования финансового положения.

В ВТБ 24 и Россельхозбанке индивидуальные предприниматели кредитуются на персональных условиях после согласования.

© «Kreditka», при полном или частичном копировании материала ссылка на первоисточник обязательна.

(1 5,00 из 5)

Загрузка…

Источник: https://kredit-ka.com/mozhet-li-ip-vzyat-kredit-kak-fizicheskoe-litso-otvety-spetsialista/

Как получить кредит ИП? Все нюансы

Многие предприниматели сегодня задают вопрос: как получить кредит ИП? Ответ на этот вопрос можно получить из этой статьи.

«Потребительские займы зачастую предоставляются быстрее, производится анализ меньшего объема информации. Как происходит чаще всего, индивидуальные предприниматели используют более простую систему налогообложения.

В связи с этим, финансовое учреждение, предоставившее индивидуальному предпринимателю (ИП) кредит как физическому лицу, в большинстве случаев не проводит анализ текущего финансового состояния своего заемщика.

Так как информации о клиенте банка меньше – уровень риска повышается, и поэтому стоимость финансирования значительно выше, чем тогда, когда клиент получает целевой кредит в рамках продуктовых линеек, служащих для малого, а также среднего бизнеса».

Об этом рассказал Александр Кононов, который занимает должность директора управления по работе с малым и средним бизнесом ОТП Банка.

В таких условиях ИП необходимо руководствоваться собственными возможностями по представлению обеспечения, наличия времени, предназначенного для рассмотрения проекта кредита (5-7 рабочих дней).

Помимо всего, настоятельно не рекомендуется забывать о том, что для нормально функционирующего бизнеса очень важен рост.

Также стоит обратить внимание на то, что кредитная история ИП, финансирующегося на цели развития бизнеса, возьмется во внимание при кредитировании, которое будет происходить в дальнейшем. За счет этого будет увеличиваться сумма доступного финансирования.

Стоит отметить, что в оформлении займа физического лица и ИП существует достаточно серьезная разница. В большинстве случаев она отражается на времени, которое тратится на сбор всех необходимых документов для подачи заявки.

Если посмотреть на данные анализа кредитной политики, которые были получены вследствие работы Андрея Дешковича (начальника управления развития малого и среднего бизнеса ОАО «Собинбанк»), становится понятно, что легче всего поучить бизнес-кредит по следующим причинам:

- Зачастую по крупным потребительским кредитам (не беря в счет бизнес-кредиты) финансовое учреждение требует поручительство третьих лиц;

- Для того чтобы взять крупный потребительский кредит, необходим залог автомобиля или же недвижимости. Найти авто, который можно будет использовать в качестве залога, довольно сложно. Обычно выходит так, что заемщику приходится закладывать жилье, а этот процесс занимает уйму времени, сил и средств.

Бизнес кредиты для ИП

Относительно бизнес-кредитов стоит сказать, что при их оформлении в роли залога могут выступать товары, оборудование, специальная техника. Интересно будет знать, что оформление бизнес-кредита возможно даже без залога, но только в тех случаях, когда предоставляется овердрафт или при использовании услуги факторинга. Есть также возможность взять кредит без залога.

Отметим, что возможность взять кредит ИП в полмиллиона рублей для организации (при обращении в финансовое учреждение в качестве физического лица) есть свои плюсы, и довольно значительные.

Как полагает Олег Ганеев (заместитель председателя правления ОАО «Русь-Банк»), «потребительский кредит, в силу того, что анализ предпринимательского риска банком отсутствует, можно получить гораздо быстрее». Для тех предпринимателей, которые планируют значительнее расширение своего бизнеса, а также работают на перспективу, гораздо эффективнее брать кредит ИП.

Не следует забывать о том, что бизнесмены повышают свои шансы на то, чтобы получить заем в будущем, а также значительно расширить перечень банковских продуктов в том случае, когда начинают выстраивать долгосрочные партнерские отношения с финансовым учреждением.

Если говорить о потребительском кредите, то такой вариант далеко не всегда является эффективным для предпринимателя, поскольку в данном случае доход рассматривается судя по официальной отчетности, при этом не учитываются индивидуальные потребности бизнеса.

Стоит отметить, что получить более двух параллельных кредитов, в независимости от достаточности средств и суммы для погашения кредита, достаточно сложно. «Средние ставки по потребительскому кредиту на сегодняшний день сильно завышены», – рассказала Екатерина Орлова, занимающая пост директора департамента развития малого и среднего бизнеса.

В отличие от потребительского кредитирования программа кредитирования малого и среднего бизнеса значительно лучше, так как ставки по кредитам составляют в пределах 20-25% годовых. Помните, кредит ИП наличными получить можно всегда, главное – выбрать более выгодные условия.

Делая в наше время выбор между возможностями кредитирования ИП должен определить, что будет для него более важным в настоящее время: с наименьшими временными затратами получить деньги, но дорого, или же работать на перспективу, выстраивая долгосрочные отношения с финансовым учреждением.

Как отхватить кредит ИП с нуля в том случае, когда необходимо более полумиллиона рублей? В настоящий момент кредитирование индивидуального предпринимателя на территории России во всех учреждениях, работающих в финансовом направлении, относится к малому бизнесу.

Вопреки всему бытует мнение о том, что в то время, когда разговор начинает вестись о срочном займе у банка, необходимо всячески привлекать дополнительные средства, получая кредит в качестве физлица. При рассмотрении значимых «процентных денег», нужно сравнивать условия предоставление денег.

После этого стоит сделать вывод, какое предложение более выгодно для индивидуального предпринимателя в настоящее время.

Источник: https://biznesluxe.ru/works/kak-poluchit-krupnyj-kredit-individualnomu-predprinimatelyu-ip/

Взять кредит ИП как физическое лицо

Индивидуальные предприниматели — это наиболее сложная для банкиров категория заемщиков и взять кредит как физическое лицо проблематична. Ведь это бизнесмен и частный клиент, как говорится, «в одном флаконе». Основная сложность возникает с подтверждением доходов.

Ведь индивидуальный предприниматель сам выступает для себя работодателем и получается, что все документы заверяет он сам. И сам же себе выдает справку о доходах. Поэтому банки стараются предпринять дополнительные действия по проверке таких заемщиков.

Например, просят представить книгу продаж, составить таблицу денежных потоков, показать выписки из других банков, перевести все расчеты на счета именно данного банка. Поэтому некоторые ИП предпочитают брать кредиты как физические лица.

Рассмотрим несколько основных отличий при реализации этих двух стратегий. По данным экспертов на начало 2016 года средний размер потребительского кредита для физических лиц составлял порядка 5000 долл. А средний размер требуемого кредита для ИП был около 150 тыс долл. Но максимальные суммы, которые готовы выдавать банки обычно на 30% меньше.

Поэтому специализированные кредитные программы для индивидуальных предпринимателей имеются не у всех кредитных организаций. В этой ситуации можно рассмотреть возможность, например, взять кредит в банке БелВэб. А некоторые банки при этом не делают различий между кредитованием малых предприятий и ИП, запрашивая одинаковый комплект документов для рассмотрения заявки на кредитование.

Соответственно количество точек обслуживания (доп.офисов банка) для ИП может оказаться сокращенным в сравнении с точками обслуживания физических лиц. А ведь мобильность — часто чуть ли не главное преимущество такой формы предпринимательства.

Но наряду с минусами, конечно же есть и плюсы. Основным положительным отличием кредита для ИП от ссуды физическому лицу является ставка. Так по данным Центрального банка на 1 ый квартал 2013 года ставки для физ.лиц по кредитам «на любые цели» cоставляли порядка 20-25 процентов годовых (в зависимости от срока).

А вот для юридических лиц cтавки радикально иные:— для нефинансовых компаний 10-12 процентов годовых;— для субъектов малого бизнеса 12–17 процентов годовых;

— для индивидуальных предпринимателей 13-25 процентов годовых.

Как мы видим разброс ставок для ИП очень существенный, что как раз говорит о том, как банки неоднозначно и по разному оценивают свои риски при кредитовании таких лиц.

Однако, следует отметить, что все-таки у индивидуального предпринимателя имеется гораздо больше шансов получить снижение по ставке при условии, что удастся доказать банку свои хорошие финансовые показатели или предоставить хороший залог или поручителя.

Поэтому все-таки рекомендуем для начала изучить вопрос с получением кредита в качестве ИП.

Компании с плохой кредитной историей

Если банк видит в вас «плохого заемщика», то забудьте о кредите в этом учреждении. В обратном случае вероятность займа средств достаточно велика. Такие перспективы характерны как для физических лиц, так и для индивидуальных предпринимателей.

К этой категории заемщиков банки причисляют ИП, ООО, срок регистрации которых составляет меньше полугода. Формально Центробанком определено, что продолжительность непрерывной работы заемщика должна составлять не менее 12 месяцев. В некоторых банках приемлем более короткий срок непрерывной работы – от полугода.

Если «возраст» вашей предпринимательской деятельности составляет менее полугода, то будьте готовы к тому, что в банках вы будете получать отказы. В случае перерегистрации деятельности, например, ИП получил форму ООО, то потребуется разрешение соответствующих формальностей.

Для этого надо предоставить документацию, которая подтвердит факт преемственности.

К «плохим заемщикам» финансовые учреждения индивидуальных предпринимателей и ООО, которые ранее просрочили погашение заемных средств.

Что такое просрочка? Это неисполнение заемщиком обязательств, нарушение сроков платежей, которые предусмотрены графиком. Общая продолжительность таких просрочек составляет 5-30 суток.

Если имел случай разовой просрочки, то подразумевается срок, продолжительность которого превысила 30 суток за последние полгода.

Отказать в кредите также могут по причине неоплаченных в срок расчетных документов (картотека № 2) к р/с, не уплаченных налогов, просроченной задолженности по выплате зарплаты. Если в момент оформления кредита ИП является банкротом, то о кредите также не может идти речи.

Причиной отнесения ИП к «плохим заемщикам» может стать убыточная финансовая деятельность, что легко проследить по бухгалтерской отчетности. Убыточность может быть обоснована – доказана ее временность. Для этого придется попотеть. Но это нельзя считать гарантом получения кредита.

Банки откажут в кредите, если установят, что заемные средства пойдут на погашение других кредитов. Исключение – четкая программа рефинансирования прочих задолженностей по кредитам.

Источник: https://Rx24.ru/finansy-kredit/vzyat-kredit-ip-kak-fizicheskoe-lico.html

Потребительский кредит для ИП (индивидуальных предпринимателей) — в Сбербанке, АК Барс Банке, ВТБ, как взять, документы

Двойственность трактовки понятия «индивидуальный предприниматель» как обычного физического лица и как владельца приносящего доход бизнеса создает для него некоторые сложности при обращении за кредитом.

Почему возникают сложности с оформлением кредита?

При принятии решения по вопросу выдачи займа банком в числе основных параметров рассматривается способность потенциального заемщика выполнять в будущем обязательства по ссуде, то есть его платежеспособность.

Основные доходы наемного работника легко подтверждаются справками о заработной плате с места занятости. В качестве дополнительных источников могут быть предоставлены документы о получении пенсии, процентов по банковским депозитам, арендной платы по договору сдачи недвижимости.

На основании этой информации банк делает выводы о возможности сохранения текущего уровня доходов клиента на определенный период в будущем.

Подтверждением дохода предпринимателя служит бухгалтерская и управленческая отчетность по итогам его коммерческой деятельности, к оценке стабильности и перспективности которой банки обычно относятся довольно скептически.

Большинство предпринимателей работает по упрощенной системе налогообложения, при которой в годовой отчетности может быть указан минимальный установленный законодательно лимит налогооблагаемого дохода.

Реальный уровень дохода занижается сознательно, что позволяет уменьшить сумму налоговых отчислений. Несколько более четкую картину о прибыльности бизнеса можно получить при ведении работы по общему режиму налогообложения.

Требуется проведение тщательного всестороннего анализа деятельности, поскольку официальные документы не дают представления о реальной доходности клиента.

Поэтому для получения ссуды предпринимателям рекомендуется:

- Обращаться в банк, где у них открыт расчетный счет, по которому осуществляются регулярные движения средств, связанные с ведением бизнеса. При этом должна отсутствовать картотека неоплаченных в срок документов (К-2).

- При подаче заявки на кредит предоставлять максимально возможное количество бухгалтерских и иных документов, характеризующих качество предпринимательской деятельности.

- Иметь положительную кредитную историю и отсутствие кредитной задолженности на момент подачи заявки или минимальный непогашенный остаток.

Виды

Предприниматели могут оформить в банках займы по программам, предназначенным для широкого круга граждан вне зависимости от вида занятости, а также потребительский кредит для индивидуальных предпринимателей, разработанный именно для категории физических лиц, занятых предпринимательской деятельностью.

Без справок о доходах

Данная категория займов включает ссуды, предлагаемые в торговых центрах, экспресс-займы, кредитные карточки.

Для их оформления нужны всего два документа:

- паспорт;

- документ на выбор (водительские права, удостоверение пенсионера).

У предпринимателя (как у любого физического лица) данные документы имеются, поэтому выдача подобного рода займа не вызовет дополнительных вопросов.

Кредиты для физических лиц

Это потребительские займы, не требующих целевого подтверждения использования средств, то есть которые выдаются на любые цели.

Отличие таких займов — необходимость подтверждения официальных доходов клиента.

Подтверждение доходов и занятости наемного работника осуществляется справкой о заработке с места работы.

Несоответствие данному требованию отсеивает большое количество ИП-претендентов на ссуду, поэтому они стараются оформить кредит не на ведение бизнеса, а на потребительские нужды.

При заявке на большую сумму займа от ИП естественно предположить, что использован такой заем будет не обязательно на потребительские нужды, а скорее на пополнение оборотных средств или иные цели развития бизнеса.

Поэтому от предпринимателей могут дополнительно потребовать предоставление гарантий (поручительств) физических лиц или ликвидного залога в виде недвижимости или автотранспорта.

В некоторых банках может существовать четкие требования, согласно которым при получении потребительского кредита клиент не должен быть ИП или учредителем компании. Для данной категории предусмотрены иные программные продукты.

Специальные программы для ИП

Заем представителям малого бизнеса может быть необходим для:

- Покупки средств производства (оборудования, транспорта, техники). Вывод из оборота требуемых для этого собственных средств может отрицательно отразиться на деятельности в целом.

- Расширение ассортимента. Этот шаг позволяет успешно вести конкурентную борьбу в выбранном сегменте рынка за счет привлечения дополнительных заемных ресурсов.

- Развитие новых бизнес-направлений с целью диверсификации рисков и увеличения доходности деятельности.

Многими банками разработаны специальные кредитные программы для индивидуальных предпринимателей, характеризуемые жесткими требованиями к бизнесу.

Для участия в кредитной программе ИП должен представить документы о государственной регистрации и расширенную отчетность. Начинающий предприниматель наверняка не сможет получить ссуду, так как пока не имеет положительной финансовой отчетности.

К основным требованиям относятся наличие деятельности не менее 12 месяцев и прибыльность осуществляемого бизнеса, наличие ликвидного залога и положительная кредитная история (без просрочек по ранее погашенным ссудам).

Средняя стоимость продуктов для ИП выше по сравнению с займами для населения (физических лиц).

Предлагаемые ИП кредиты можно разделить на крупные группы:

- Заем для начала бизнеса. Выдаются преимущественно по государственным и муниципальным программам, предусматривающим поддержку предпринимательства, реже по банковским программам. Обязательный момент — представление детализированного бизнес-плана. Срок кредитования — до 3 лет, а залогом служат приобретаемые за счет ссуды активы, поручительства или собственное имущество ИП.

- Ссуда для развития действующего бизнеса. Займы выдаются на пополнение оборотных ресурсов, приобретение сырья и материалов, активов для усиления бизнеса. Характерной особенностью является обязательность целевого назначения, т.е. клиент должен использовать заемные средства по оговоренным кредитным соглашением целям.

Предложения банков

Предлагаемые разными банковскими организациями потребительские ссуды для частных предпринимателей, будучи схожими в основных параметрах, имеют некоторые различия.

Сбербанк

Потребительский кредит для ИП в Сбербанке доступен по программе для физических лиц:

- Под залог ТС. Это вид займа под залог автотранспорта, не предусматривающий доказательств платежеспособности клиента и достаточно лояльный к качеству кредитной истории. Препятствием для получения кредита может стать предъявляемое ограничение по году выпуска автомобиля в зависимости его производителя. Если берется кредит с подтверждением занятости и доходности, клиент может рассчитывать на определенные льготы по размеру процентной ставки.

- Стандартные программы для ФЛ. Потенциальным клиентам Сбербанка доступны два вида потребительской ссуды: без обеспечения и под поручительство или гарантии физических лиц. Оба вида предусматривают подтверждение официального дохода и одинаковые ставки по процентам. Различие заключается в размере доступной суммы займа, которая выше при предоставлении обеспечения.

- Доверие. Ссуда предназначена для развития бизнеса, при этом подтверждение использования не предусмотрено. Ставка зависит от периода кредитования и наличия обязательной гарантии или поручительства. Бизнес ИП должен действовать не менее полугода.

Ак Барс Банк

Ак Барс Банк предлагает следующие программы:

- Спринт. Предназначена для кредитования физических лиц на потребительские нужды, не требуется подтверждение доходности и занятости, предоставление поручительства и залога. Выдача займа производится в рублях, комиссия не взимается.

- Успешный. Размер займа и процентная ставка по нему зависят от наличия в банке расчетного счета компании (ИП), вида предоставляемого обеспечения (оборудования, недвижимости, транспорта) и наличия страховки жизни заемщика.

- Развитие. Заем выдается на приобретение оборудования и ремонт и/или модернизацию основных средств компании. В качестве залога принимаются: транспорт, недвижимость, оборудование, имущественные/денежные права, поручительства владельцев бизнеса или связанных с клиентом компаний. Обязательно страхование залога.

ОТП

Банк ОТП предлагает:

- Экспресс. Стандартный краткосрочный заем для физических лиц любой категории без обеспечения, без комиссии, наличными.

- Деловым людям. Ссуда предназначена для физических лиц, осуществляющих предпринимательскую деятельность без образования юридического лица, и нотариусов, срок фактической деятельности которых не менее 12 месяцев. Необходимые документы:

- паспорт;

- свидетельство ИНН (физического лица);

- свидетельство о регистрации ИП;

- приказ министерства юстиции о назначении на должность (нотариуса).

УралСиб

УралСиб предлагает предпринимателям программы:

- Предприниматель. Потребительский кредит для ИП на личные цели, не требующий оформления поручительства, залога или подтверждения целей использования полученных ресурсов. Предусмотрена возможность уменьшить ставку по займу при предоставлении сведений об имеющейся собственности.

- Бизнес-доверие. Ссуда для предпринимателей и юридических лиц на любые цели, связанные с бизнесом клиента, а также для собственника бизнеса на потребительские цели. Предоставление поручительства обязательно. Процентная ставка уменьшается при заключении договора страхования жизни и здоровья заемщика.

ВТБ 24

ВТБ 24 для ИП предлагает программу «Коммерсант» — кредит для предпринимателей или владельцев малого бизнеса на личные цели или для развития действующего бизнеса.

Предоставление залога не требуется.

Необходимо подтверждение уровня официальных доходов. На размер ставки влияет предоставление документов, подтверждающих наличие в собственности клиента ликвидных активов и положительной кредитной истории.

Альфа-Банк

Альфа-Банк предусматривает выдачу заемных средств ИП в рамках специальной программы «Партнер».

Бизнес заемщика должен осуществляться по стандартной или упрощенной системе налогообложения. Срок работы предприятия должен составлять не менее 12 месяцев. Предоставление залога не предусмотрено. Предварительное решение о выдаче займа принимается в течение 30 минут.

Сравнительная таблица

| Под залог ТС | 0,3 | 5 | 27 | 20,5-25,0 |

| Без обеспечения | 1,5 | 5 | ||

| Под поручительство | 3,0 | 5 | 19,5-24,0 | |

| Под залог недвижимости | 10,0 | 7 | 15,0 | |

| Доверие | 3,0 | 3 | 19,0-23,0 | ЮЛ, ИП, собственники бизнеса с выручкой не более 60 млн. руб. в год |

| Спринт | 0,5 | 3 | 26,5-31 | Размер процентной ставки уменьшается при наличии страхования заемщика |

| Успешный | 10,0 | 5 | 14,9-22 | Сумма выдается в рублях и иной валюте. |

| Развитие | 60,0 | 5 | от 16,25 | ЮЛ, ИП с годовым объемом выручки по группе компаний до 400 млн. руб. |

| Экспресс | 0,75 | 1 | от 35,9 | |

| Деловым людям | 0,2 | 3 | 29,9-37,9 | Ставка определяется, исходя из уровня риска клиента, определяемого скорингом |

| Предприниматель | 0,75 | 5 | 22-25 | Положительная кредитная история, бизнес не менее 12 месяцев. |

| Бизнес-доверие | 3,0 | 3 | 20,4-22,4 | Без залога и комиссии |

| Коммерсант | 3,0 | 5 | 21,5-31 | Ставка определяется индивидуально на основании оценки кредитоспособности. |

| Партнер | 6,0 | 3 | от 20,5 | Требуется поручительство супруга. |

Потребительский кредит для частных предпринимателей, особенно для недавно начавших свой бизнес, является возможностью получения заемных ресурсов для осуществления деятельности даже при отсутствии финансовой отчетности.

Источник: http://kreditstock.ru/fiz/potrebitelskij-kredit/potrebitelskij-kredit-dlja-ip.html